_原题为:农夫山泉拟在香港IPO发行3.88亿股H股

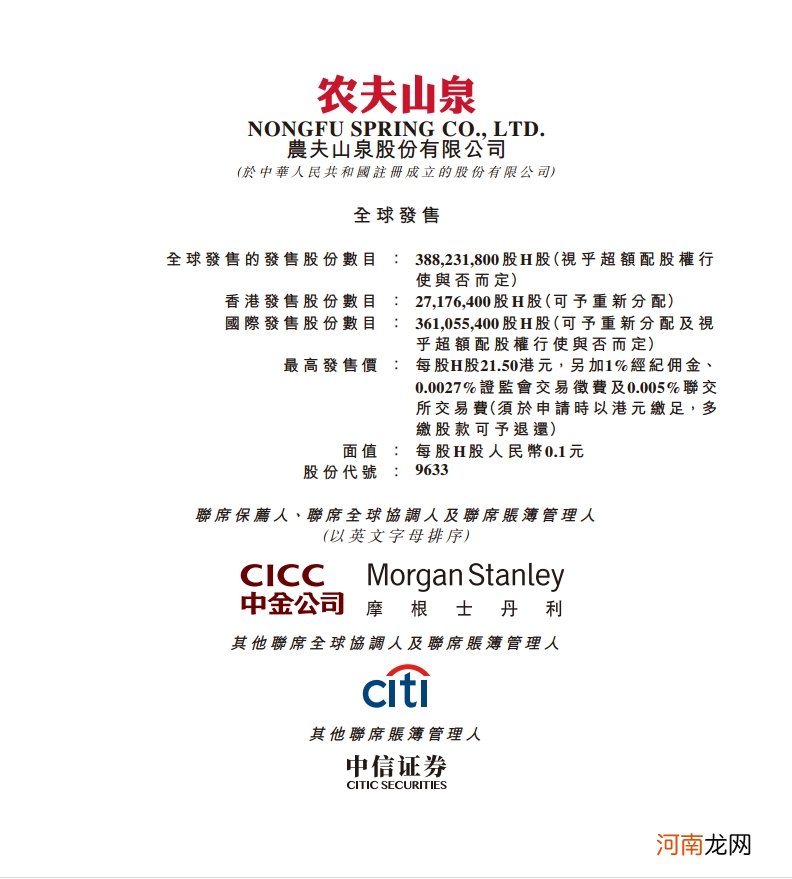

摘要【农夫山泉拟在香港IPO发行3.88亿股H股】农夫山泉在港交所公告称 , 拟发行3.88亿股H股筹资83.5亿港元 , 每股H股最高发行价21.50港元 。预计H股将于9月8日开始在主板买卖 。(界面新闻)

农夫山泉在港交所公告称 , 拟发行3.88亿股H股筹资83.5亿港元 , 每股H股最高发行价21.50港元 。预计H股将于9月8日开始在主板买卖 。

文章插图

【农夫山泉拟在香港IPO发行3.88亿股H股 预计9月8日上市】相关报道:

农夫山泉8月25日至8月28日招股 基石投资阵容豪华

农夫山泉(09633)于2020年8月25日至2020年8月28日招股 , 该公司拟发行3.88亿股H股 , 香港公开发售2717.64万股H股 , 国际发售3.61亿股H股 , 另有15%超额配股权 。每股发售价为19.50港元-21.50港元 。每手交易为200股H股 , 预期于2020年9月8日上午九时正开始于香港联交所上市 。

据悉 , 该公司是中国包装饮用水及饮料的龙头企业 , 致力于向消费者提供高品质的产品 。根据弗若斯特沙利文报告 , 2012年至2019年间 , 公司连续八年保持中国包装饮用水市场占有率第一的领导地位 。以2019年零售额计 , 公司在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位 。

于2017年、2018年及2019年以及截至2019年及2020年5月31日止五个月 , 公司的收益分别为人民币174.91亿元、人民币204.75亿元、人民币240.21亿元、人民币99.17亿元及人民币86.64亿元 。2017年至2018年及2018年至2019年 , 收益较上年分别增长17.1%及17.3% 。

于2017年、2018年及2019年公司溢利分别为33.86亿元、36.12亿元及49.54亿元 , 净利润率分别为19.4%、17.6%及20.6% 。

该公司已与基石投资者订立基石投资协议 , 假设根据每股发售价21.50港元计算 , 所有基石投资者作出的投资总额将为3.20亿美元 。基石投资者均为声誉昭彰及为人所知的中国及全球投资者 , 为中国及国际的机构及专业投资者所熟悉 。

其中 , Fidelity International认购1亿美元 , Coatue PE Asia 37 LLC认购8000万美元 , GIC Private Limited认购7000万美元 , 中国国有企业结构调整基金股份有限公司认购4200万美元 , 诚通中信农业结构调整投资基金(有限合伙)认购800万美元 , 以及ORIX Asia Consumer Trend Investment Limited认购2000万美元 。

假设发售价为每H股20.50港元 , 全球发售所得款项净额约77.68亿港元 。约25%将用于品牌建设工作 。约25%将用于购买冰箱、暖柜及智能终端零售设备等 , 以提升销售能力 。约20%将用于增加现有生产设施的产能及兴建新生产设施 。约10%将用于加强业务运营基础能力建设 。约10%用于偿还人民币21.13亿元无担保无质押的贷款 。约10%将用于补充流动资金和其他一般企业用途 。(来源:智通财经)

(文章来源:界面新闻)

(责任编辑:DF353)

- *ST力帆:管理人拟招募重整投资人 要求资产总金额不低于200亿元

- 惠而浦:格兰仕家用电器公司拟要约收购公司4.68亿股

- 动作模拟《中世纪王朝》将开抢先测试 9月17日上线

- 希腊拟定不再为新冠感染游客买单,入境者需要承担额外费用

- 宁德时代:拟以不超过190.67亿元对上下游优质上市企业进行投资

- 农夫山泉饮用天然水是纯净水 农夫山泉天然饮用水是什么水

- 免费域名和虚拟主机 免费网站虚拟主机

- 虚拟内存过低 winxp虚拟内存怎么设置

- 8g虚拟内存怎么设置最好 8g内存设置虚拟内存多少合适

- 读书的用处在一座山里住着一位老农夫和他的小孙子 读书的用处