2

持续高需求驱使租金和占有率维持高水平

2011年以来,几乎REITs涵盖的所有类型地产,住房占有率呈现逐年增高的态势,因此,住房租金处于高水平 。

来源:REITWatch 2020年1月报告及REIT网站

说明:

1. “至今”指截止到到2020年3月 。

2. “扩张阶段(到新波峰)的累积回报率”“扩张阶段(到新波峰)的年均复合回报率”,计算数据截止到2019年12月底 。

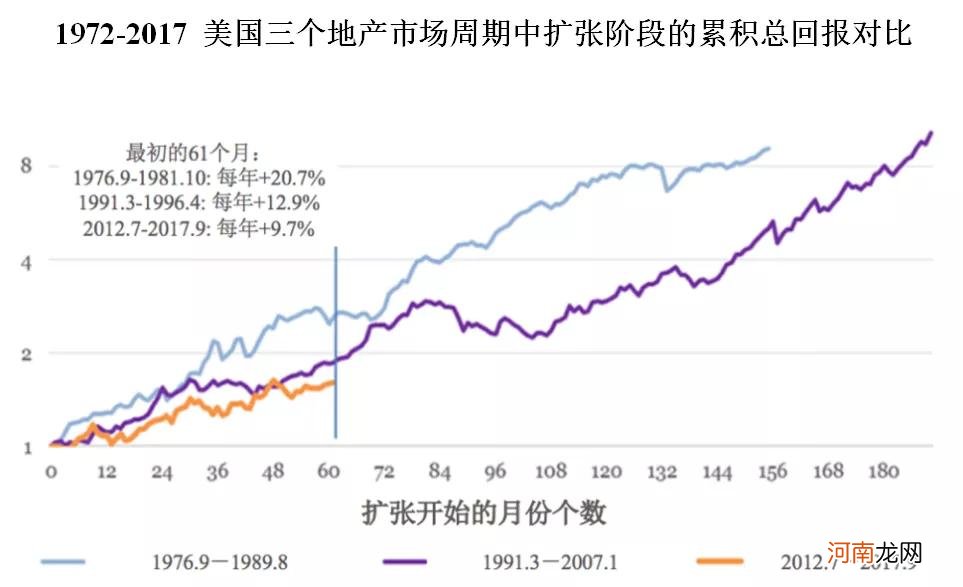

虽然由前面的分析可知,这次地产的扩张时间增长了不少,但是这并不意味着马上会进入衰退 。

因为从地产的周期分析并结合基本面可知,本次地产扩张阶段仅90个月,远小于之前两次周期中扩张阶段的平均值160个月 。

最重要的是,从累积回报率来看,2008金融危机造成的地产市场低谷到现在,总回报率不及以往周期的同期表现,证明扩张阶段尚未结束 。

文章插图

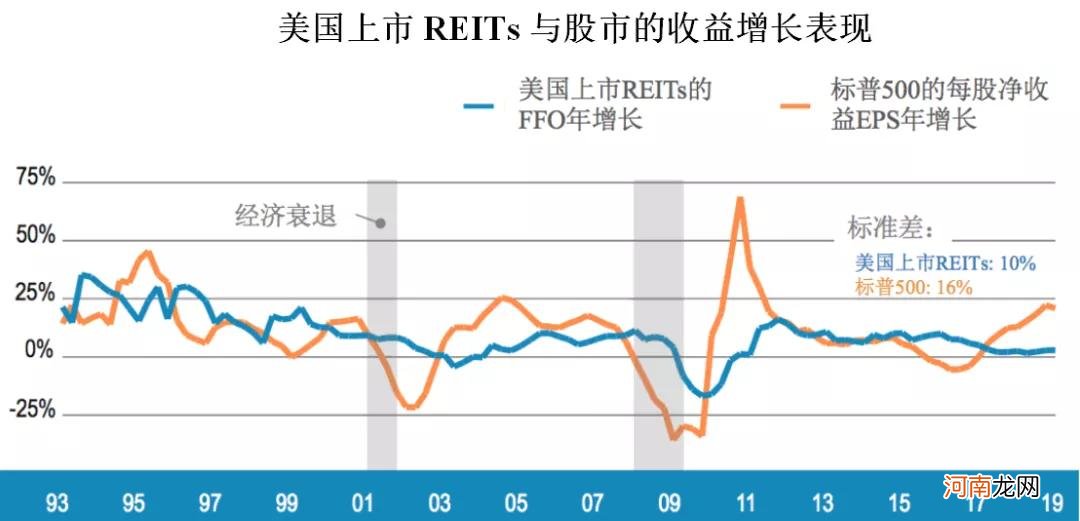

退一万步讲,即使美国经济真的进入衰退,股市低迷,REITs也能表现相对较好 。

因为REITs天然具有股票和实物资产的双属性,所以与除REITs外的股市相关性较低 。

这也就是为什么REITs常被作为抵抗经济衰退风险的资产之一 。

文章插图

原数据来源:UBS, Bloomberg, NBER, Cohen & Steers

由上图可知,REITs的收益更稳定,比一般的股票更适合在经济衰退作为投资标的 。

而且,比较有趣的是,REITs可能受地缘政治影响较低 。

比如美国全国房地产投资信托协会研究发现,随着贸易摩擦在2019年5月加剧,REITs与一般股票市场指数之间的相关性急剧下降,跌至30%以下,远低于近年来的平均水平,即超过50% 。

这是因为REITs的标的主要集中在美国境内,受贸易战影响较少 。所以,这证明了与一般股票投资相比,REITs的投资在一定程度上还能降低政治风险 。

文章插图

来源:Nareit Economic Outlook 2020

7

小结

从地产市场的基本面来看,新建住房供给仍未达到上一周期的平均水平,说明市场供给仍有增长预期,本次地产市场周期被拉长 。

市场的供不应求和活跃的私募交易使得租金和房价居高不下,但这并不意味着REITs会有“泡沫”,因为REITs标的的市价长期低于价值的,即普遍被低估了 。

另外,REITs的商业抵押杠杆,作为地产市场衰退的先行指标之一,其整体的下降证明了REITs的资产负债表更加稳健,能更好支持未来运营 。

事实上,直接从地产市场的整体表现就能看出,本次地产周期仍处成熟扩张阶段,因为扩张阶段的整体回报率未达前两次周期同期的平均水平 。而且要知道的是,REITs和一般股票虽然都是在交易所流通交易,但REITs的驱动力主要来自房地产市场周期,而不是像其他上市企业一样,主要受宏观经济影响 。

【本文为合作伙伴授权投资界发布,不代表投资界立场 。如有任何疑问题,请联系(editor@zero2ipo.com.cn)投资界处理 。】

- 月经周期怎么算容易怀孕?月经过了多久是最佳怀孕时间

- 试管婴儿周期多长?有次数限制吗?

- 王广宇:后疫情时代房地产行业变局

- 月经周期变短,竟是顺产惹的祸?产后月经乱象怎么回事?

- 房地产融资新规暂无明确时间表 执行细则仍待落地

- 月经周期长如何调理 月经周期长有哪些危害

- 十大券商策略:9月将开启中期上涨!震荡抱周期 逢跌加科技

- 保利地产:上半年净利润101.2亿元 同比增长1.69%

- 小儿肺炎的治疗周期(时间)

- 儿童出现周期性呕吐怎么办?