文章插图

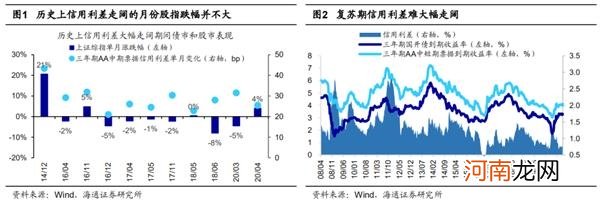

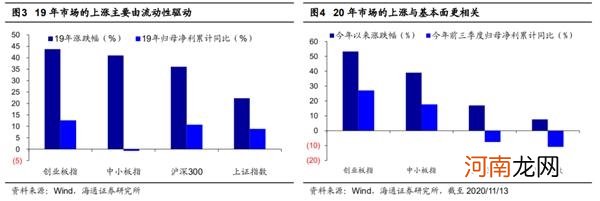

牛市处在三级火箭第二级,信用债违约不改牛市格局 。我们在《牛市有三个阶段-20190303》等报告中将牛市基于资金面、基本面、情绪面进一步细化为孕育期、爆发期、泡沫期三个阶段:牛市孕育期时,基本面尚未从衰退中走出来,但是政策已经开始加码托底经济,宏观流动性宽松带动市场上行;牛市爆发期时,前期政策效果开始显现,基本面也开始复苏,政策维持宽松+基本面上行推动A股盈利估值戴维斯双击;牛市泡沫期,宏观政策在确认基本面见底回升后开始退出,流动性开始收紧,但基本面复苏及其带来的乐观情绪推动市场走向泡沫化 。我们认为2019年整体处在由流动性驱动的牛市孕育期,市场上涨与盈利的相关性并不大,比如创业板指与中小板指成分股去年的归母净利润同比增速分别为13%和-1%,但是指数的涨幅均超过了40%,指数涨幅与基本面的关系很弱,而且指数涨幅远超过基本面的改善 。但是今年市场进入了基本面和资金面双轮驱动的牛市爆发期,各大指数的涨跌幅差异与基本面差异基本一一对应:创业板指、沪深300与上证综指成分股20Q3归母净利润累计同比增幅依次为27%、-8%、-11%,指数的涨幅也是依次递减,年初至今(截至2020/11/13)分别涨50%、17%和8% 。展望明年,随着宏观经济复苏至正常水平,宏观政策也将逐步调整,牛市也将从今年的爆发期转变为明年由基本面和情绪驱动的泡沫期,短期的信用违约并不会破坏中期牛市的逻辑 。

文章插图

文章插图

2、牛熊轮回是客观规律

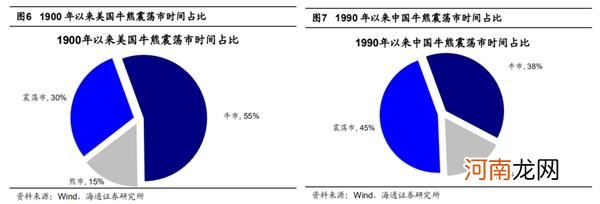

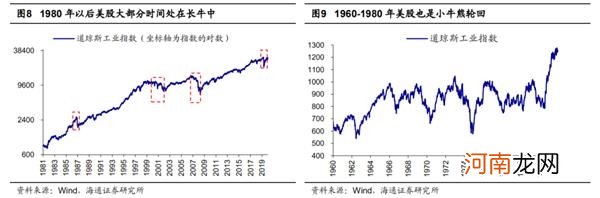

美股1980年代后才有长牛,之前也是小牛熊轮回 。我们在上周的周报《论牛市思维-20201108》以及更早的专题《要不要择时?——A股对比美股-20200615》中均指出,牛熊轮回是股市的客观规律 。对比来看,美股牛市比熊市持续的时间长一些,A股则牛短熊长:以道指刻画,美股一轮完整的牛熊市(含震荡)平均20年,其中牛市、熊市、震荡市的时间占比为6:1:3;以上证综指刻画,A股一轮牛熊周期持续5-6年,牛市、熊市、震荡市的时间占比为4:2:4 。大家都很羡慕有长期牛市的美股,投资者买入股票之后保持持有就可以获得稳稳的幸福,不用像A股来回择时保住收益 。但是我们把美股拆成1980年以前和1980年以后两段,我们可以发现美股是1980年代之后才出现的长牛,1982-2019年中美股牛市、熊市时间占比为9:1,其中1982-2000年、2002-2007年以及2009年至今三次牛市中都没有明显的熊市(1987年美股大跌因为持续时间不到半年,我们认为不算典型的熊市);而从1980年往前推20年,美股则是小牛熊轮回,一轮牛熊周期大概持续4年左右,熊市和牛市的时间各占一半,和A股的情况很像 。

文章插图

文章插图

美股1980年后的转变源自机构投资者占比上升 。美股在1980年代经历了从小牛熊周期到长牛的转变,我们认为背后的原因是1980年前后启动的养老金入市政策 。首先是1980年前后美国做大了养老金规模:1974 年美国通过《雇员退休收入保障法案》(即 ERISA 法案),个人退休金账户(即 IRAs 计划)得以诞生;1978年《美国国内税收法案》中的401K条款规定贡献确定型养老金享受税收递延或优惠;IRAs 和 401(K)的推出使得美国养老金规模快速上升,1980年代美国养老金第二三支柱总规模十年复合年化增长率在15%以上 。其次是美国养老金入市的比例也在上升:以IRAs计划为例,1980年后该计划对共同基金的配置比例从1980年的3%上升到2000年的48%,证券及其他资产的比例从5%上升到35% 。大量养老金在1980年代稳步入场推动着股市进入长牛 。与此同时,养老金持有者往往委托机构投资者代为理财,在养老金规模做大后,机构投资者在股市中的占比也从1980年初的40%逐渐提高至2000年前后的60%,整体股市的投资氛围更为理性成熟,股市的波动也有所收敛 。

- 男人备孕多补充海产品

- 朴海镇李泰兰结婚照片 从荧幕情侣到秘密完婚两人相当低调

- 婴儿通过成人眼睛获取信息

- 通过“五看”判定奶量够不够

- 特色幼儿园和普通幼儿园哪个好

- 宝宝的六感刺激

- 突发!又有富豪“被抓” 集团年销售超800亿!警方通告:旗下公司涉嫌非法集资

- 可以通过哪些途径挑选幼儿园

- 北向资金开启“做差价”模式 深股通连续5日净卖出

- 空气刘海发型图片 韩式甜美空气感刘海发型