4、折价套利

对于可转债来说,最重要的一个指标是转股溢价率,溢价率越低越好,溢价率为负,代表转股有利可图 。

所以如果看到溢价率为负的转债,直接买入,然后转股,就相当于是无风险套利 。

这里有个前提,那就是可转债要在转股期,一般新债上市半年后进入转股期 。

套利风险非常低,所以这样的机会不多,需要紧盯市场变动,一旦出现套利机会,立刻入手 。

还有一种操作方法,那就是买入还没到转股期的负溢价可转债,一般等到进入转股期,溢价会被抹平,那这个差价也能吃到 。

这种方法,比起直接套利,风险大了很多,如果这段时间里,正股价格下跌,可能溢价就被抹平了,最后变得无利可图 。

5、临期可转债

临期可转债是指快到赎回日的可转债,比如某可转债现在价格为100元,半年后到期,赎回价为110元 。

你现在100元买入,等到半年后公司110元赎回,也可以套利 。

6、下修套利策略

可转债的最大优势,就是可以用较低的转股价转换成股票 。

如果公司的股价一直下跌,转股变得毫无意义,那可转债的投资者不是亏惨了 。

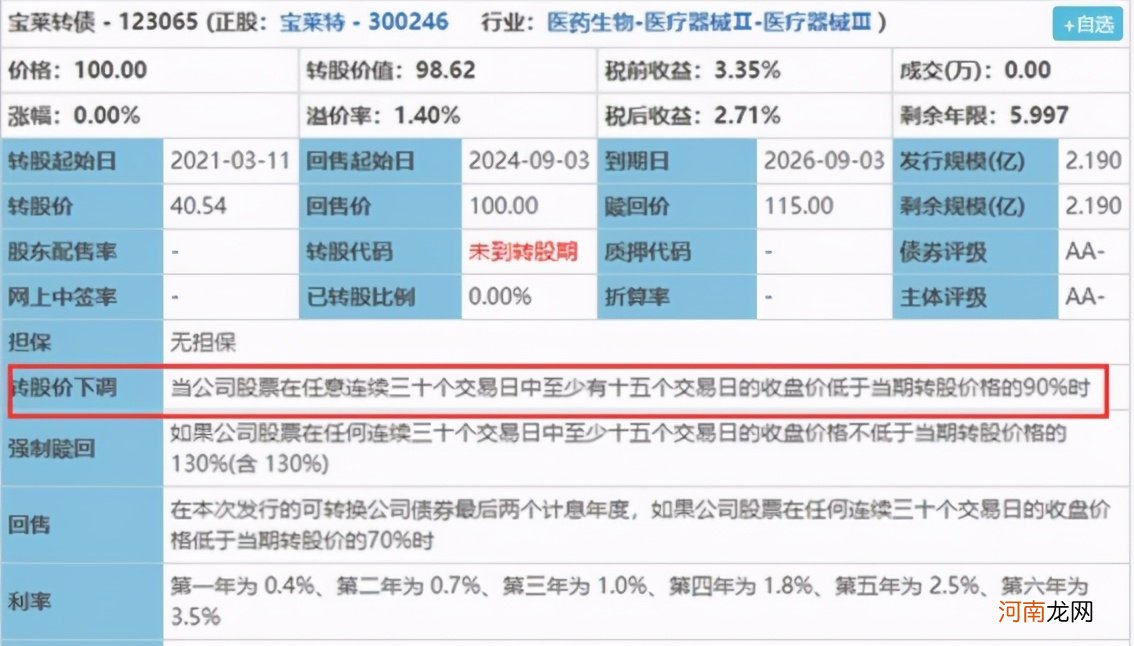

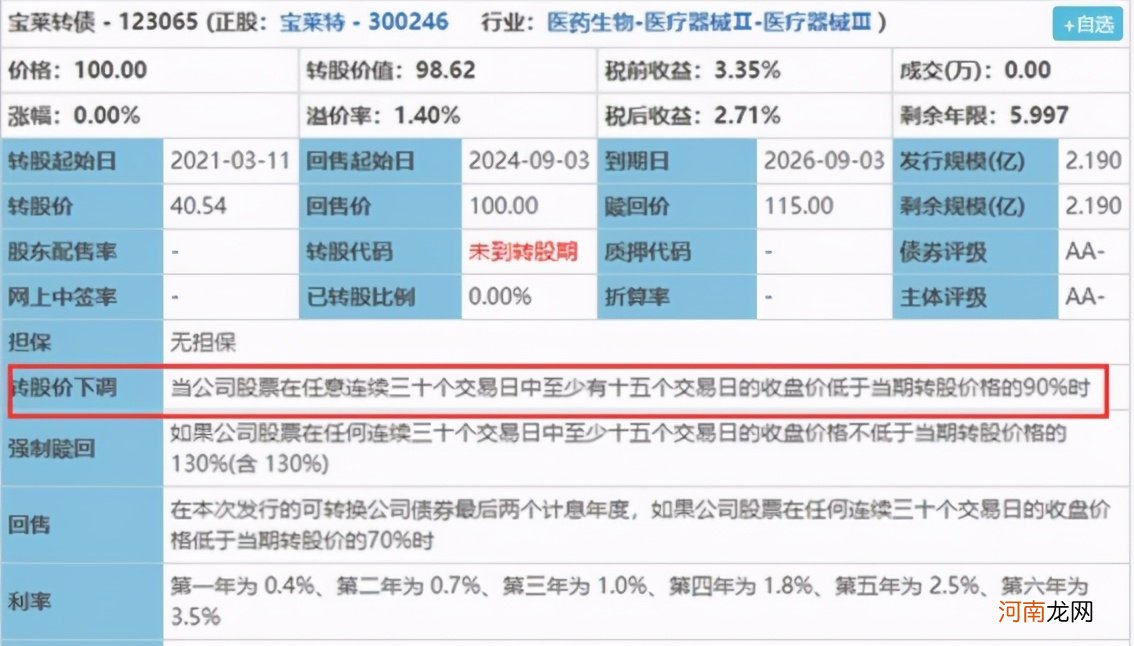

为了在股价走低的时候,保护投资者,可转债有一个下调转股价的条款 。

比如下面这个,当公司股票在任意30个交易日中,至少有15个交易日的收盘价低于转股价的90%时,公司需要下调转股价 。

文章插图

文章插图

上市公司发行可转债的目的,不是为了还钱,而是把投资者从债权人变成股东 。

所以遇到这种情况,公司通常会选择下调转股价,转股价下调,相当于可转债可以以更低的价格转股,对可转债是巨大的利好 。

一般出现下调转股价,转债价格都会来一波上涨 。

比如前段时间搜特转债下调转股价,随后股价迎来一波大涨,从95元一路涨到108元 。

文章插图

文章插图

提前埋伏进去的人,都赚了一笔 。

当然,下调转股价套利也是有风险的,条款被触发后,公司有权下调转股价,但并不是一定会下调转股价,如果公司选择不下调,可转债价格就会继续下跌 。

7、小盘可转债

现在可转债火热,小盘可转债容易被游资爆炒,提前埋伏一些规模3亿以下的可转债,守株待兔,一旦被炒起来,就能小赚一笔 。

8、正股涨停买入

在可转债溢价较低的时候,碰到正股涨停的情况,正股买不进去,可转债会受到追捧大涨 。

用这个策略,需要眼疾手快,看到正股涨停,马上反手买入对应可转债,等着坐直升机,如果下手慢,可转债价格已经被推高了,就赚不到什么钱,甚至可能亏损 。

说完赚钱机会,还是得提示一下风险 。

老实说,今年是N年等一回的可转债大年,涨成今天这幅模样,已经有点过了 。

目前可转债的平均价格差不多在140元,平均溢价率也超过30% 。

如果未来行情变差,可能会出现正股价格下跌和溢价率收窄的双杀局面,也就是你现在入场,可能会不幸高位接盘,以后会亏得很惨 。

从风险和收益考虑,现在不算是太好的入场时机 。

真要参与的话,尽量买入低风险的双低转债,或者是用上面的这些策略,做做短线套利,赚点聪明人能赚的钱 。

价格太高,溢价太高的转债,别碰 。

- 可转债到底要不要申购

- 初生婴儿慎防脂溢性皮炎

- 预防宝宝溢奶吐奶呢 新生儿为什么老是吐奶

- 小儿脂溢性皮炎的防治

- 溢乳婴儿的喂养和护理

- 2022年虎年夏姓男孩聪明才华横溢的名字 属虎比较聪明的名字

- 2023年兔年高姓宝宝帅气好听的名字2023年才华横溢的高姓宝宝名字

- 2023兔年宝宝好听帅气的名字 2023年才华横溢的宝宝名字

- 宝宝呕吐与溢奶的区别

- 2023兔年才华横溢的男宝宝名字 2023年新潮又独特的男宝宝名字