_原题为:“餐饮巨无霸”赴港上市,已过聆讯!蚂蚁、景顺、黑石等巨头参股

摘要【“餐饮巨无霸”赴港上市 已过聆讯!蚂蚁、景顺、黑石等巨头参股】北京时间8月29日,香港联交所网站显示,作为肯德基、必胜客等知名国际连锁餐饮品牌在华运营商,百胜中国已经通过上市聆讯,最早可于下周招股 。(中国基金报)

文章插图

“餐饮巨无霸”来了!

北京时间8月29日,香港联交所网站显示,作为肯德基、必胜客等知名国际连锁餐饮品牌在华运营商,百胜中国已经通过上市聆讯,最早可于下周招股 。

据悉,公司此次上市计划全球发售4190万股普通股,其中国际发售4020万股,香港发售170万股,招股价不高于468港元/股,按此计算募资最高达25亿美元,高盛为其独家保荐人 。

文章插图

纽约时间8月28日,百胜中国(YUMC)上涨2.36%,报收56.50美元/股,盘后股价继续上涨 。自百胜中国从Yum! Brands分拆出来之后,于2016年11月1日独立在纽约证券交易所上市,上市至今,股价已经翻了一倍多 。

百胜中国赴港IPO发售4190万普通股

最高定价468港币

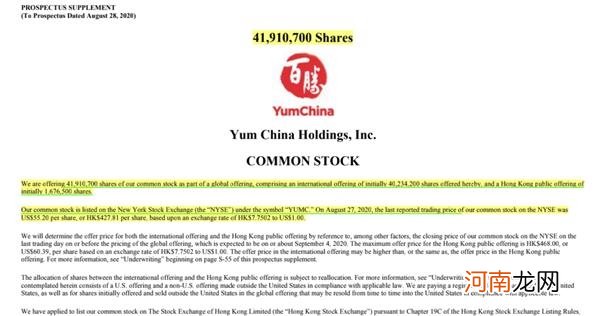

8月28日,百胜中国向美国SEC提交的监管文件显示,公司将在香港IPO中发售41,910,700股普通股,其中初始全球发行股数为40,234,200股,香港发售股数为1,676,500股 。公司表示国配和香港发售定价将会参考国配定价前最后一天或当日公司在纽交所收盘价格等其他因素,预计时间为9月4日或前后(但不晚于9月9日) 。

文章插图

(来源:百胜中国SEC文件)

高盛为其独家保荐人,花旗、招银国际和瑞银是联席全球协调人 。农银国际、尚乘、中银国际、中金、中信里昂证券、汇丰和工银国际为联席簿记管理人 。

根据7.7502港币兑换1美元计算,公司表示香港发售定价最高为468港币(折合60.39美元),完成发行后将以代码“9987”在港交所挂牌上市 。根据公司在监管文件中披露,香港IPO每手交易为50股,入场费料2.36万 。

此外,根据港股IPO发行的回拨机制,初始香港发行股份的数量为IPO总量的4%(约167万股),随着香港公开招股倍数达到10-15倍、15-20倍以及20倍以上时将触发回拨机制,香港发行股份数量将分别提升至2,724,200股(6.5%)、3,143,350股(7.5%)和6,915,300股(16.5%) 。

事实上,此前百胜中国已经多次被传将赴港上市 。今年8月初,就有媒体引述知情人士消息称,百胜中国最早9月份在香港二次上市 。今年6月份,有相关报道指出,这家快餐业巨头已以保密形式递交香港上市申请,筹资规模或在20亿美元左右 。

自从1987年第一家餐厅开业以来,截至2020年6月底,百胜中国在中国的足迹遍布所有省市自治区(港澳台除外),在1400多座城镇经营着9954家餐厅 。今年7月份,门店总数超过10000家 。2020年,百胜中国位列《财富》美国500强排行榜第361位 。根据弗若斯特沙利文报告,按照2019年系统销售额计,百胜中国是中国最大的餐饮企业 。

文章插图

来源:公司招股书

目前,百胜中国在中国市场拥有肯德基、必胜客和塔可贝尔三个品牌的独家运营和授权经营权,并完全拥有东方既白、小肥羊、黄记煌和COFFii & JOY连锁餐厅品牌 。

- 小鹏汽车登陆纽交所 能否“三英战吕布”?

- 半年亏掉647亿 保险业“亏损王”出炉!这只保险概念股不幸踩雷 监管火速问询

- 新基金彻底火了:“炒股不如买基金”引爆发行 60只老基金大赚至少80%!

- 产后抑郁 新妈如何正确“养心”

- 双胞胎孕妇跳楼身亡 揭秘“抑郁症”密码

- “过来人”晒自己缓解产后抑郁的方法

- 产房里一次“无声”的接生,只为了有声的啼哭!

- 大肉签来袭 “奖金”10万起步?

- 对话“中行领导精神折磨员工”举报人:凌晨被派出所传唤

- “聪明资金”重点加仓股名单来了!千亿科技巨头获大手笔买入