中信建投表示,上半年酒企清库存控发货,下半年加快发货进度,叠加需求回暖,业绩确定性逐季改善 。由于今年上半年的低基数,白酒将会迎来4个季度的业绩向好 。至少从未来一年的维度看,白酒行业将维持高景气 。

估值分歧加剧

食品饮料的高估值能否持续?银河证券最新研报直指,近期食品饮料持续走强,白酒、调味品等行业市盈率不断创近年新高,尽管在过去很长时间强烈推荐白酒调味品等消费股,但是不对当下创记录的消费股再唱赞歌,因为创纪录估值意味着未来投资回报率下降 。

银河证券认为,消费电子、创新药、新能源汽车、食品饮料等热门赛道整体涨幅大、估值高,对于过热品种不追买、可以做波段投资;上涨逻辑遭遇重挫的半导体行业,由于估值依然偏高,在相关不利事件改善前,恐难系统性走强 。

近期市值超越中国石化的海天味业,则是食品饮料市值居高不下的样板 。

8月27日晚间,海天味业发布2020年半年报显示,报告期内,实现营收115.95亿元,同比增加14.12%,实现归母净利润32.53亿元,同比增加18.27% 。

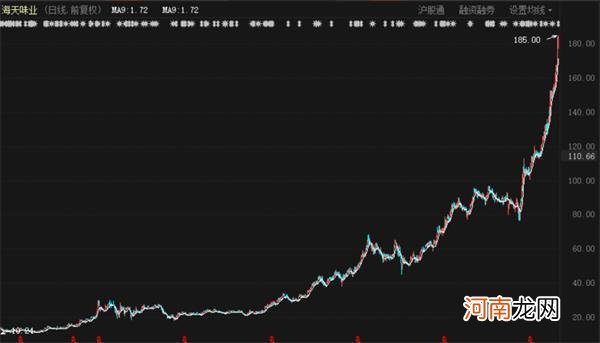

文章插图

海天味业股价走势图

海天味业的股价也是一骑绝尘 。数据显示,截至8月31日,海天味业股价报收183.2元/股,涨幅为1.27%,总市值高达5936.49亿元,是调味品行业当之无愧的龙头老大 。而8月31日,中国石化的A股市值为4879.17亿元 。

事实上,近期不少机构已经开始关注估值高企的公司的风险 。随着行情的进一步演绎,不少机构出现了明显的分歧,对现有持仓的高估值是进一步宽容,还是预期有所收敛转而调仓至估值较低的板块 。

有市场人士认为,估值不能光用PE指标 。对于具有宽阔护城河的公司,可能它现金流折现10年、20年,甚至30年、50年都是折不完的,可能这类公司PE会比较高,实际上这类公司未来能创造的企业价值远超目前估值 。

在半年报中,景顺长城优势企业基金经理江科宏认为,“由于组合估值处于历史较高水平,将谨慎操作 。未来会延续自下而上的选股风格,谨慎评估优质公司长期成长空间和估值的关系,根据公司竞争优势、行业集中度、估值等因素调整组合,在更多行业中寻找具备竞争优势的高质量公司 。”

广发稳健增长混合型基金经理傅友兴表示,上半年消费、医药、科技等板块涨幅较大,其估值处于过去三年较高的分位数,这类资产需要时间来消化估值压力 。在市场流动性保持合理充裕的环境下,低估值的银行、地产、非银、周期等板块存在补涨的机会,但如果企业盈利不能持续向上,行情的持续性需要观察 。

警示高估值板块风险后,银河证券认为,展望后市,中报业绩风险释放,美国对华政策风险因素仍在,经济在逐步复苏,股票市场流动性依然宽裕,建议关注市场竞争力持续乃至超预期提升的企业;事件型机会,比如前期的黄金、军工,及目前的环保等;周期中的成长性行业,化工细分行业多,关注涨价可持续品种;容易被认为是周期股的机械和建材成长公司等 。

(文章来源:e公司)

(责任编辑:DF506)

- A股中报收官:十大亏损王出炉 最赚钱公司不是茅台

- 北向资金连续三日净买入 净买入贵州茅台9.37亿元

- 茅台那种酒最贵 茅台酒哪种最贵

- 知名私募持股大曝光!冯柳一人持仓300亿 两家私募重仓茅台大赚几十亿!

- 茅台集团原总经理刘自力受贿案一审宣判:获刑十一年六个月

- 北向资金今日净流出10亿元 净卖出五粮液5.39亿元、贵州茅台3.96亿元

- 农业股还能红多久?总流通盘不如一瓶茅台 行业集中度空间巨大

- 北向资金今日净买入贵州茅台9.37亿、恒瑞医药3.92亿

- 茅台酒直销再度释放新信号:解决买酒难 致力做文化

- 怎样禁用联想笔记本电脑触摸屏 联想笔记本锁触摸板