_原题为:A股今年IPO募资额及发行家数或创10年之最!这家券商“笑傲江湖”

摘要【A股今年IPO募资额及发行家数或创10年之最!这家券商“笑傲江湖”】IPO募资额及发行家数创天量背后 , 保荐机构的主承销业务日趋向头部集中 。数据显示 , 目前保荐机构名单共计94家券商 。十年磨一剑 , 哪家投行“冠绝群雄”?(中国证券报)

文章插图

数据显示 , 按上市日统计 , 截至9月末 , 今年前三季度A股IPO首发募资额已达3557.380亿元 , 创下10年内的新高(自2011年至今);前三季度A股IPO首发家数已达295家 , 创下近3年以来的新高 , 距离IPO高峰期的2017年仅差143家 , 按当前新股发行速度 , 首发家数年底或创下10年来新高 。

IPO募资额及发行家数创天量背后 , 保荐机构的主承销业务日趋向头部集中 。数据显示 , 目前保荐机构名单共计94家券商 。十年磨一剑 , 哪家投行“冠绝群雄”?

募资额及首发家数或双双创10年之最

具体来看 , 2020年前三季度A股IPO募资额已达3557.380亿元 , 创下10年以来的新高 。

文章插图

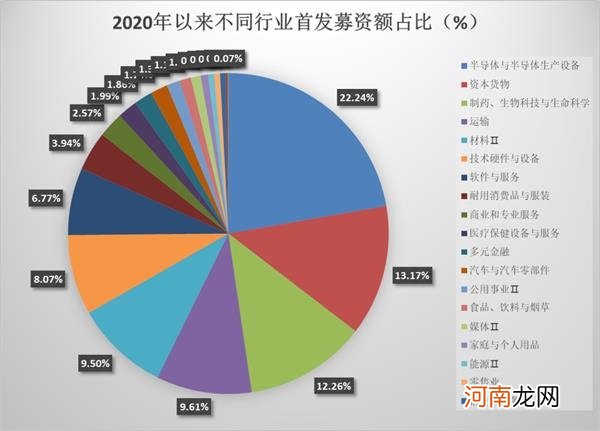

从行业分布来看 , 今年前三季度首发募资额排名居首的行业为半导体与半导体生产设备 , 首发募资额为786.78亿元;其次为资本货物 , 首发募资额为466.03亿元;第三为制药、生物科技与生命科学 , 首发募资额为433.73亿元 。

文章插图

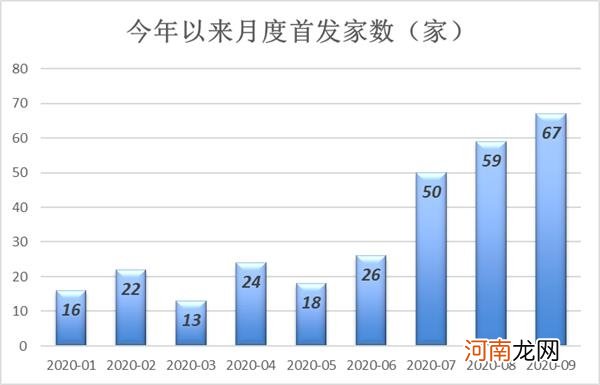

从首发家数看 , 今年前三季度IPO家数已达295家 , 与IPO发行最高峰的2017年全年仅差143家 。

文章插图

业内人士指出 , 按照7月以来的发行节奏 , 今年全年IPO发行家数大概率超过2017年 , 创近10年之最!

文章插图

中信证券成为近10年IPO承销家数、承销额及承销收入“三冠王”

从保荐机构、主承销商的角度看 , 数据显示 , 今年以来 , IPO承销金额排名居首的是中信建投 , 首发承销金额为668.62亿元;其次是中金公司 , 首发承销金额为402.72亿元;中信证券以338.00亿元的首发承销额排位第三 。

从承销的IPO家数看 , 排位前三的券商依次为中信证券、中信建投、中金公司 , 承销首发家数分别为26家、26家、25家 , 难分伯仲 。

而时间跨度拉长到近10年来看 , 数据显示 , 自2011年以来 , 首发承销金额排名居首的是中信证券 , 承销额为1852.71亿元;其次为中金公司 , 首发承销金额为1740.07亿元;第三为中信建投 , 首发承销金额为1524.26亿元 。

近10年IPO承销额排名前十的券商

文章插图

而从业务(承销额)集中度来看 , 排名前十的券商首发承销额合计占比近三成 。

从近10年以来投行的首发承销家数来看 , 显示 , 排名居首的券商亦为中信证券 , 首发承销家数为155家;排名第二的是国信证券 , 首发承销家数为146家;排名第三的是广发证券 , 首发承销家数为128家 。

- 险资A股投资达2.08万亿 年内举牌增至20次!业内:4季度将择机加仓A股

- 如果1只股票1个点 A股是不是可以期待4000点了

- 灵魂拷问!节后A股怎么走?五大基金经理解盘来了

- A股“千亿俱乐部”109将!四季度有望迎来一轮反弹行情

- 隔夜外盘:美股三大指数集体收跌纳指跌逾2% 国际油价跌超4%

- 过节红包来了!半导体板块率领A股反弹 节后市场焦点是这个

- 13万股东踩雷!康得新百亿造假案坐实 或被强制退市 股价已暴跌近9成

- 发生了什么?军工股突然大暴发 两只20%涨停!多只强势股却突然崩了

- 股本是什么意思?股本上市前后的变化

- 民航局召开顶级会议!概念股率先涨停 通用航空板块迎来机遇