2014年出资2.16亿收购上海瑞元100%股权;

2013年出资4.8亿收购启明科技100%股权 。

这些并购,便成为推高了公司销售增长的重要因素 。

虽然合并报表的销售收入保持了快速增长,但后续对复杂业务的整合,以及被动面对多个领域对手的竞争,都会导致1+1<2的情况出现 。

基于这些原因,其上市10余年间,其利润的增长幅度(16倍)远不如其销售收入的增长幅度(50倍) 。

另外,在科大讯飞已经取得的利润方面,也有很多值得细看的地方 。

2019年度,公司合并净利润为9.43亿,税前利润总额9.95亿,所得税0.523亿,相比上一年所得税费用略有增长 。

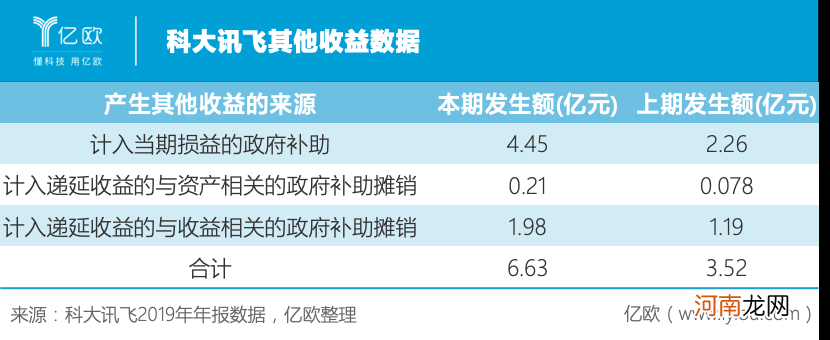

在其9.95亿的税前利润中,投资净收益1.1160亿,其他收益共6.6304亿,以上两项收入合计为7.7464亿元,对税前利润总额的贡献达到78.86%,比上一年64.74%的贡献率还上涨了接近15% 。

由此可知,公司主营业务对利润的贡献度尚不足30%,仅为22.15%,其他收益的6.63亿主要来自于当期及递延的政府补贴,这使得公司利润的含金量大打折扣 。

文章插图

科大讯飞研发投入的大幅资本化也常被市场诟病——这部分费用分两种资产计入资产负债表,一部分费用资本化计入无形资产,另一部分研发计入开发支出 。

本期内部研发支出共计10.40亿元,计入无形资产9.26亿元,真正费用化的部分只有不到1.14亿元,扣减的费用减少,变相做大了利润 。

所以从科大讯飞盈利构成来看,科大讯飞2019年账目税前利润总额9.95亿,其中主要靠政府补贴有6.63亿的其他收益,投资收益是靠把过去收购花的少的钱重新记帐算作赚了1.12亿,真正主业做生意赚的只有2.20亿 。

也就是说,科大讯飞赚到了规模却没能赚到利润 。其有限的主营业务真正利润,和破百亿的营收形成了强烈对比 。2%的净利率,对于几乎任何一个行业来说都是不合格的 。

商业模式走得通吗?

2014年,科大讯飞开启了人工智能战略的大幕 。在智能语音发展领域,以具有优势的核心技术为中心,向技术支撑层及应用层面进行业务拓展 。

在教育领域,其借助普通话考试、口语考试等学校刚需,拿下区域性项目,建立良好的品牌口碑逐步渗透 。至今,教育都是其盈利表现最好的业务板块 。

科大讯飞的战略是,在各个不同的业务领域,与领域内本身具有优势地位的龙头企业合作,例如三大运营商,头部金融机构等,迅速占领市场完成业务扩张 。

而后随着人工智能技术发展的战略地位上升至国家层面,各地开始大力的进行智慧园区、智慧校园、智慧安防的各类智慧城市建设 。

随着时间的推移,智慧城市成为其主营业务之一,基本与教育领域的收入持平,收入上来源于政府的部分逐步增多 。

这抬高了企业的收入水平,但导致的另外一个问题,是政府客户在采购方面强有力的利润控制(这也是科大讯飞毛利率下降的原因之一),以及相比民营企业、C端用户更长的账期 。

2020年半年报数据显示,科大讯飞应收账款规模已经达到50.22亿,而上半年营业收入总额是43.49亿元 。

为了应对这种局面,目前科大讯飞推动“平台+赛道”的发展战略,2019年提出了人工智能战略2.0,其中新增一项重点任务是人均效益提升,从内部着手,推进增量绩效管理,提升经营效益,“在人员没有大幅增长的情况下,保持收入和毛利快速增长 。”

而ToC业务、教育业务、政法业务为重要的业绩增长点,在智慧城市、智能服务、智慧汽车、智慧医疗等重点领域也将不断完善生态布局 。