从个股来看,机构持股比例20%的个股占比近4年来稳定上升,2020年中期超过了11% 。

文章插图

A股公募基金成投资机构主力军

A股市场机构持仓市值的构成又是怎样?以公募基金、社保基金及QFII等机构持仓来看,自2015年以来至2020年中期,公募基金持仓市值连续6年超万亿,其中2020年中期公募基金持仓市值超过3万亿,创下了历史最高水平 。

另外,公募基金持仓市值占机构持仓比例稳定在30%以上,最高超过了50%,2020年中期公募基金持仓市值占比接近42%,为近7年最高水平 。相比之下,2020年中期社保基金持仓市值不超过4000亿,QFII持仓市值不超过2000亿;而券商、券商理财产品等机构的持仓市值就更低了,均不超过千亿 。

需要说明的是,2019年国内公募基金数量超过了6500只,基金份额更是超过了13.5万亿份,较2018年大幅提升 。在组合投资风险低叠加投资回报高的双重优势,以及投资渠道有限的背景下,通过基金间接入市成为不少投资者的最佳选择 。也因此,公募基金目前已成为A股投资机构的主力军 。

文章插图

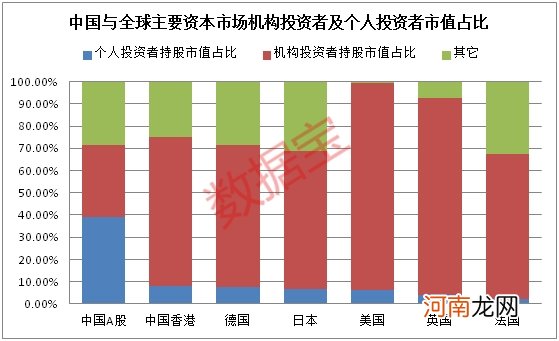

A股机构化程度与海外资本市场差距明显

与海外资本市场相比,A股市场的机构化程度并不算太高,与海外资本市场差距十分明显 。据海通证券数据显示,美股机构投资者持有市值占比超过93%,英国也接近90%,中国香港资本市场的机构投资者持有市值占比也超过了65% 。

再从个人投资者持有市值占比来看,除了中国A股外,中国香港、美国、英国等成熟资本市场的个人投资者持有市值占比均不超过10%,美股的个人投资者持有市值占比近6%,法国的个人投资者持有市值占比最低,不到5% 。但实际上,美股市场的散户投资者占比在上世纪四五十年代一度达到90%,直到70年代中期散户持股比例仍然保持在70%以上,也是从这个时期,散户比例开始大幅下降 。

值得一提的是,美国的养老金等机构投资者70年代起开始进入股市,截止 2017 年底,美国养老金资产总规模为28.2万亿美元,是美国2017年GDP的1.45倍 。而这批以养老金为代表的机构投资者大量入市后,直接降低了美股换手率和波动性,也增强了市场的稳定性 。

文章插图

机构化程度高的市场具备两大明显优势

机构化程度不同的情况下,市场波动性如何?市场表现又怎样?分析表明,机构化程度的不同,波动性和二级市场表现差异相对明显 。

1、市场波动相对稳定

以A股上证指数、香港恒生指数、美国道琼斯工业指数、英国富时100指数以及德国DAX指数5只资本市场主要指数,2011年初至2020年9月18日的年化波动率以及平均年化收益率(周期:日)对比来看,年化波动率最高的是上证指数,其次是德国DAX指数,最低的是英国富时100指数;而平均年化收益率最高的是美国道琼斯工业指数,其次是德国DAX指数,上证指数平均年化收益率处于中等水平 。

2015年、2016年及2019年上涨指数年化波动率位居以上5只指数首位,而道琼斯工业指数波动率始终处于相对低位 。

文章插图

【A股机构化进程加速!连续10年坚定持有股涨幅惊人 去散户化后散户出路何在?】2、指数、个股保持稳定增长

再从市场表现来看,美国道琼斯工业指数自2011年以来累计涨幅最出色,超过了140%,上证指数涨幅一般,英国富时100指数累计涨幅不到5% 。