_原题为:3.4万亿保险资管产品将与私募同台竞技,多少资金会流入A股?

摘要【3.4万亿保险资管产品将与私募同台竞技 多少资金会流入A股?】继5月1日《保险资产管理产品管理暂行办法》(《产品办法》)实施后,银保监会今日发布三则配套实施细则:《组合类保险资产管理产品实施细则》《债权投资计划实施细则》和《股权投资计划实施细则》 。三细则的落地意味着,保险资产管理产品“1+3”制度框架形成;同时,细则坚持与大资管市场同类私募产品规则拉平 。(中国证券报)

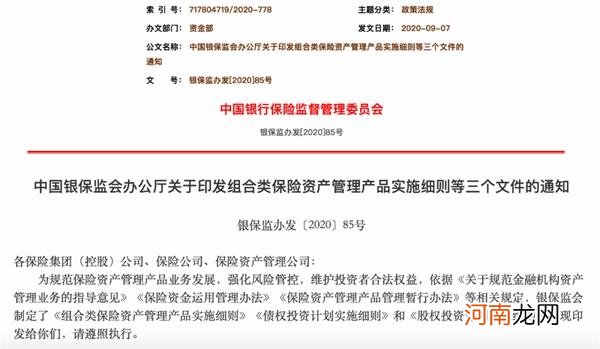

继5月1日《保险资产管理产品管理暂行办法》(《产品办法》)实施后,银保监会9月11日发布三则配套实施细则:《组合类保险资产管理产品实施细则》《债权投资计划实施细则》和《股权投资计划实施细则》 。

三细则的落地意味着,保险资产管理产品“1+3”制度框架形成;同时,细则坚持与大资管市场同类私募产品规则拉平 。

“1+3” 制度框架护航保险资管产品发展

银保监会表示,《产品办法》作为部门规章,是保险资产管理产品“母办法”;三个细则作为规范性文件,结合三类产品各自特点,制定差异化的监管要求 。

文章插图

来源:银保监会网站

今年4月,银保监会发布三个实施细则征求意见稿,最终的发布稿与征求意见稿相比,变化主要有:

《组合类产品实施细则》:一是取消保险资产管理机构发行首单组合类产品行政许可,改为设立前2个工作日进行登记 。

二是明确产品投资范围 。组合类产品可以投资银行存款、债券等标准化债权类资产,股票、公募基金等银保监会认可的其他资产 。保险资金投资的组合类产品应当符合保险资金运用的相关规定,非保险资金投资的组合类产品投资范围依据《产品办法》由合同约定 。

三是严格规范面向合格自然人销售的产品,参照《商业银行理财业务监督管理办法》等制度对同类产品的销售要求进行管理 。

四是强化监管 。明确七项禁止行为,划定监管红线;对违规行为依规采取监管措施;按照保险资产管理机构监管评级对产品投资范围和销售对象实施差异化监管 。

《债权投资计划实施细则》:一是明确登记时限 。保险资产管理机构应于产品发行前5个工作日进行登记 。

二是统一基础设施和非基础设施类不动产债权投资计划的资质条件及业务管理要求 。

三是适当拓宽债权投资计划资金用途 。明确在还款保障措施完善的前提下,基础设施债权投资计划可以使用不超过40%的募集资金用于补充融资主体营运资金 。

四是完善信用增级等交易结构 。明确保证担保的条件,取消产品发行规模和担保人净资产挂钩的要求 。

五是完善风险管理机制 。一方面指导注册机构持续做好相关工作,完善风险监测机制;另一方面压实受托人职责,要求其持续加强对融资主体资质和项目运营情况的评估 。

《股权投资计划实施细则》:一是明确登记时限 。保险资产管理机构应于产品发行前5个工作日进行登记 。

二是适当拓展投资范围,增加上市公司定向增发、大宗交易、协议转让的股票、优先股和可转债,引导长期资金更好支持资本市场发展 。

三是设置比例要求 。与“资管新规”一致,明确投资权益类资产的比例不低于80%;延续此前规定,要求投资私募股权基金、创投基金比例不超过基金规模80% 。

四是明确禁止行为 。包括分级股权投资计划不得投资分级的基金,限制杠杆倍数;保险资金不得通过股权投资计划对未上市企业实施控制;不得以各种方式承诺保本保收益等 。

- 大跌4万亿!美科技股本周遭重创 苹果蒸发市值接近两个海天味业!

- 5万亿互联网巨头出大事!向美国传输用户数据 或被重罚近200亿

- 10年净赚1万亿!两只医药白马持仓超11年 社保压箱底股名单来了

- 3万亿保险资管产品三大细则出炉!相关规则将与同类私募产品规则拉平

- 银保监会副主席曹宇:正抓紧修订保险资产管理公司管理暂行规定

- 又一里程碑事件!富时罗素宣布纳入中国国债 万亿增量资金可期

- 两大万亿资金掐架 茅台“受伤”?融资客加仓它们

- 蒸发3.6万亿!全球“老大”进入技术熊 科技股何时见底?

- 2.2万亿!公募基金发行刷新纪录 这轮“爆款潮”有何不同?

- 首批科创板50ETF获批!科创板迈入指数投资新时代!2.7万亿市场沸腾了