文章插图

牧原股份表示,“近三年又一期”(即2017年、2018年、2019年,以及2020年前三季度)该公司固定资产占营业收入比例分别为103.31%、93.29%、101.17%、105.52%,显著高于同行业上市公司;固定资产周转率分别为1.76、1.25、1.11 和1.17,显著低于同行业上市公司 。但扣除保育、育肥舍后,情况就大不相同,主要是与同行业上市公司的生猪养殖模式存在差异 。

牧原股份称,同行业上市公司多采用代养模式,相对具有“轻资产”的特点 。而牧原股份生猪养殖采用“全自养、全链条、智能化”养殖模式,因此固定资产占营业收入的比例较高、固定资产周转率较低 。同时,牧原股份的生猪养殖收入的比例远超过同行业上市公司,而同业上市公司主营业务中的肉鸡养殖、饲料业务等提高了资产周转效率,也造成固定资产收益率方面的差异 。

问题二:少数股东ROE远低于母公司股东ROE

文章插图

牧原股份回应称,由于该公司与华能贵诚信托有限公司等战略投资者合资成立的子公司均是在2019年末开始成立的,项目投资规模大,部分子公司生猪养殖场的建设与产能形成需要时间,导致少数股东权益较大但损益较低,进而使2019年和2020年1-9月的加权平均母公司股东净资产收益率高于加权平均少数股东净资产收益率 。

牧原股份强调,其不存在利用少数股东损益调节合并报表归母净利润的行为 。

问题三:与关联企业河南牧原建筑工程有限公司之间存在大量关联交易

数据显示,随着生产经营、发展建设规模的逐年提高,牧原股份近三年又一期采购总额呈现上升趋势,但目前与牧原建筑之间发生的关联采购占当期采购总额的比例均低于20% 。

文章插图

对此,牧原股份表示,与常见的工业与民用建筑相比,平层猪舍施工作业面大,机械化程度低,再加上猪舍新工艺、新设备不断迭代,特殊工艺多,承建公司猪舍建设的建筑商和施工队多为地方建筑企业,规模小、管理不完善,导致建筑企业税负大大增加,直接提高了建筑成本 。

于是,该公司在2016年9月18日设立牧原建筑,设立初衷是为了帮助建筑商规范管理,适应新的税收政策变化,进行成本管理 。近三年又一期,牧原建筑关联方项目毛利率分别为0.36%、0.66%、1.27%和1.53%,可见不以盈利为主要目的,不存在利益输送的情况 。

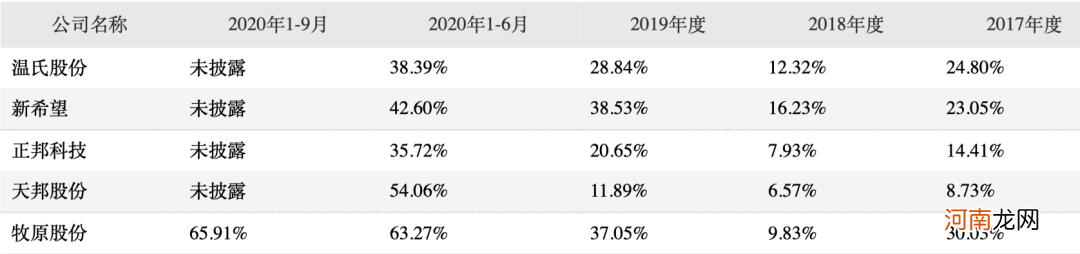

问题四:结合近三年又一期的毛利率变化,说明是否与同行业存在明显异常

文章插图

牧原股份称,近三年又一期,与同行业可比公司的毛利率均呈现大幅上升的趋势,公司生猪毛利率的变动趋势与同行业可比公司是一致的 。2020年以来,该公司生猪养殖业务毛利率显著高于同行业可比公司,主要是受种猪和仔猪自产、全自养模式等因素影响,导致其生猪单位成本低于同行业可比公司 。

问题五:量化说明利息收入远低于利息费用的原因及合理性

数据显示,牧原股份2020年9月30日货币资金余额为224.96亿元,金额较高 。牧原股份称,主要原因包括:一是2020年1-9月经营业绩大幅增长,导致的经营活动产生的现金流量净额相应较大;二是2020年1-9月生产规模与建设规模扩大,导致月均资金缺口较大;三是为满足四季度集中采购和工程款支付的需求,2020年1-9月银行借款规模等大幅增长,导致筹资活动产生的现金流量净额相应较大 。

牧原股份认为,由于贷款利率远高于银行存款利率,且该公司有正常的固定资产以及经营类支出,货币资金余额小于有息负债余额,故利息收入远低于利息费用具有合理性 。

- 深圳“69亿元地块”惊呆地产圈:开发商3点半举牌 5点钟挖掘机就进场

- 比特币暴跌!马斯克成为“压垮骆驼的最后一根稻草”?

- 周期股单日蒸发近3000亿 “聪明资金”调仓路线曝光

- 美股打新时采用的“混合竞价”机制到底是什么?

- 18连板飙涨超600% 一线游资联手“造妖”!抱团撤离迹象显现 警惕接盘风险

- “机械茅”接近腰斩!牛股新方向出现 A股要变天?

- 维信诺、昊志机电回应“市值管理”:从未接触过叶飞

- 母乳喂养的十“利”五“忌”

- 保护孩子自尊心 高手妈妈帮娃平稳度过“地图期”

- 冬至吃什么好 冬至可常用“补冬”药膳方