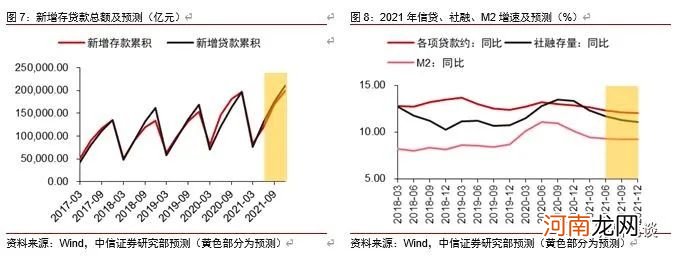

三季度社融增速预计进一步收敛 。分项预测社融构成 , 其中在实体融资需求有所支撑 , 但监管带给房贷、经营贷以及非标融资的压力会随着政策收紧而走弱 。今年是资管新规过渡期收官之年 , 我们认为在过渡期结束前针对影子银行业务的监管可能会保持偏紧 , 信托贷款、委托贷款等将继续收缩 。粗略可以估计全年社融增速落在11%-12%区间 , 三季度下滑到11.3%左右后四季度维持在这一水平附近 。

文章插图

因而从一个季度的维度上看 , 当前稳货币+紧信用的组合仍将持续 , 意味着利率大概率仍然没有大幅下跌的基础 。但是四季度可能面临政策重心的切换 , 进而引发利率的调整 。首先是信用条件方面 , 一方面是社融增速本身趋于稳定 , 进一步紧信用的环境不再;另一方面 , 随着四季度经济基本面下滑的风险增大 , 政策目标开始向稳增长倾斜 , 政策可能对经济增长再定调 , 财政政策、信贷监管等紧信用政策或放松 , 形成宽信用的政策组合 。其次是货币条件方面 , 四季度或许需要面临美联储缩减QE规模的风险 , 全球的货币环境偏收紧 , 国内货币政策即便维持偏稳也是易紧难松 。因而当前偏松货币+紧信用的政策或许将转向偏紧货币+宽信用的政策组合 , 这或许导致利率的反弹回升 。

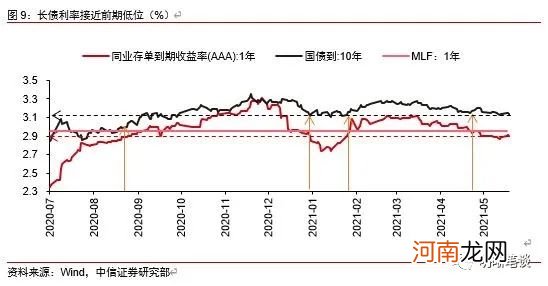

从点位来看 , 3.0%或难突破 。首先 , 缺乏了货币政策的显著宽松和基本面的下滑 , 利率很难出现快牛行情 , 这也是2019年、2021年震荡行情的原因之一 。而二三季度货币政策也没有进一步宽松的必要 , 维持当前的平稳操作和偏松环境下 , 利率下行的幅度和速度可能先对有限 。其次 , 从市场利率和政策利率的利差来看 , 当前1年AAA国股存单到期收益率下行到2.89% , 在央行市场利率围绕政策利率波动的框架下 , 同业存单利率继续下行的幅度有限 , 而对应1月份1年AAA国股存单到期收益率下行到2.74% , 长端利率目前已经接近当时低点 , 因而也难进一步向下突破 。再次 , 在资产荒下长债利率进一步下行 , 但是在货币政策配合力度有限、基本面仍然维持偏强的背景下 , 长债利率也很难突破政策利率 。因而我们认为后续十年期国债到期收益率在到达3.1%的第一阻力位之后很难再进一步突破3.0% 。

文章插图

债市策略

近期这一轮债券牛市的原因是政策目标重心从稳增长转向防风险 , 政策组合从稳货币+宽信用转向稳货币+紧信用 , 对应的是资金面的平稳和资产荒的出现 。未来一个季度左右 , 预计政策目标的重心仍然以防风险为主 , 稳货币+紧信用的组合不变 。但是需要警惕:若四季度经济基本面出现走弱后 , 政策目标重心转向稳增长 , 叠加海外货币收紧压力 , 或出现紧货币+宽信用组合 。因而我们认为十年期国债到期收益率目前在利率底部震荡 , 很难突破3.0%关键点位 。

(文章来源:明晰笔谈)

(责任编辑:DF532)

- 中信证券:周期逻辑淡化 成长估值修复

- 中信证券:贵州茅台短期业绩波动不改全年趋势 维持“买入”评级

- 中信证券:一季度实现净利润51.65亿元 同比增长27%

- 老球迷哀叹、老股民失望 从大牛股到造假股 中信国安至暗时刻如何重生?

- 男人爱你却不敢娶你

- 中信证券第一大股东一致行动人已累计增持2%股份

- “牛市旗手”利好来了!4月IPO保荐收入环比增长超3成 中信建投承销5家领跑

- 中信建投:一季度净利17.22亿元 同比降11.74%

- 中信明明:如何拨开“基数”的遮眼浮云?

- 首份头部券商业绩!中信建投一季度净利下滑12% 花25亿设立资管子公司!