来源:中国基金报

中国基金报采访人员李树超

实习生周倬睿

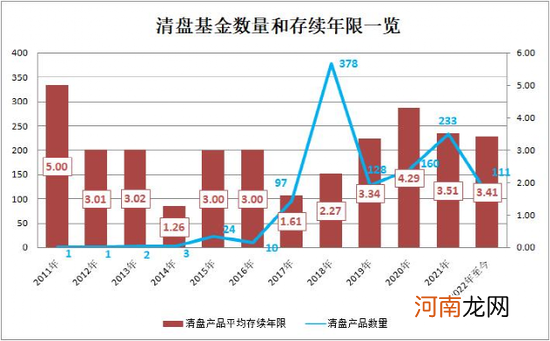

在公募基金数量超过1万只、经历去年新基金发行大年后,今年A股的剧烈震荡也加大了基金清盘的速度 。截至8月6日,2022年清盘基金数量111只,平均存续3.4年,已经是连续三年下台阶 。清盘基金中有10只产品存续时间还不足一年,拉低了清盘基金的存续年限 。

多位业内人士表示,在牛市尾部或弱市中成立的新基金,更容易在净值下跌中触及清盘线,基金的生命周期缩短 。不过,公募基金行业以维护持有人利益为核心,通过不断提升投研能力,持续完善产品发行和退出机制,有利于进一步推动行业的高质量发展 。

发行大年后

再现次新基金陆续清盘

东财Choice数据显示,截至8月6日,今年以来全市场清盘的公募基金数量111只,再次突破了百只关口 。其中,在2022年以来股市大跌中,运作不满1年就宣告清盘的基金数量就有10只,有7只为权益类基金 。

从近年来运作不满一年就清盘的基金来看,在股债市场大跌中,投资者对次新基金的表现更加没有耐心:2017年-2018年清盘的一年期以内次新基金数量都超过了40只,2021年新能源结构性行情中,32只清盘的次新基金中18只为权益类基金 。

谈及市场巨震中次新基金密集清盘的现象,北京一位中型公募基金经理表示,成立于弱市的新基金,在建仓期打开后,可能存在被大比例赎回的情况,这主要是由于在认购期间,有不少基金参与该基金的目的并不是长期持有,或是“帮忙”等短线思路导致 。

上海证券基金评价研究中心高级分析师池云飞也分析认为,一方面,市场波动加大前,通常都会经历一段不错的行情,基金的发行会更容易,新基金的数量会明显增加,当市场波动加大后,更大的基数也会加大次新基金清盘的数量;另一方面,很多次新基金可能发在高点,产品又没有较长时间的业绩说服力,在波动加大时更容易被投资者遗弃 。

汇成基金研究中心也表示,部分在牛市尾部发售的新基金在高位建仓,导致基金净值在市场牛熊转换期间大幅度下跌,投资者损失惨重,大量赎回份额,基金规模迅速缩水,不得不选择清盘;而在熊市行情中发行的基金,投资者申购热情降低,基金规模长期低迷,并出现低于清盘线的情况,从而使部分新基金被迫清盘,所以新基金清盘的绝对数量会有所上升 。

“市场处于高位时,基民申购情绪高涨,部分基金公司便在高位发行基金,导致基金刚发行便遇到了下跌行情,所以出现了这种现象 。清盘基金的数量上升,导致了成立一年期以内的新基金清盘数量陡增,但其占比并没有明显增加 。”汇成基金研究中心相关人士称 。

清盘基金平均存续3.4年

连续三年下台阶

数据显示,截至8月6日,今年以来清盘的公募基金数量111只,已经是连续5年突破百只关口 。从清盘基金的存续时间看,今年清盘的基金平均存续3.4年,相比2020年-2021年的4.29年、3.51年,已经是连续三年下台阶 。

从历年清盘基金的数量看,与基础市场的走势也密切相关:在2017年债市下跌中,97只基金告别市场,其中有59只是债券型基金,23只还是成立不满一年的次新债基;而在2018年股市熊市中,更有378只基金清盘,权益类基金多达282只,当年清盘的44只不满一年的新基金中,权益类基金23只,也占据多数 。

文章插图

谈及上述现象,上述北京中型公募基金经理表示,一般来说,清盘基金的类型与对应的市场表现不佳存在正相关的关系:对于股票型基金容易出现清盘情形较为严重时,往往是股市表现较为不佳的时点,对于债券型基金则是债市表现较为不佳的时点 。因为清盘基金一般具备业绩不佳、策略劣势显现明显等特征,而这些特征容易在对应的市场环境不佳时出现 。

- 三文鱼翅烧汤做法 三文鱼可以做汤吗好吃吗

- 男人动了情三大表现断联三个月 男人要暧昧多久才确定关系

- 三个月马犬喂什么 三文鱼能和牛肉一起吃吗

- 金雕鱼贵还是三文鱼 三文鱼的价格表

- 三文鱼粉好还是鳕鱼粉好 鳕鱼好吃还是三文鱼好吃

- 三岁小孩身上长瘊子怎么办 三岁小孩得了扁平疣怎么办

- 阿拉斯加三文鱼哪个牌子好 广州挪威三文鱼批发点

- 你还有激情吗 60岁男人会给小三多少钱

- 三文鱼辣根蘸料怎么做 三文鱼能用柠檬去腥吗

- 扁平疣这个词第三个字怎么读 小疙瘩怎么判断是不是疣