从以上产品多年的表现,可以看出农夫山泉对产品生命周期管理的能力,通过配方优化、包装更新,大部分饮料产品都能够保持十年以上的品牌活力 。

但在瓶装水以外的软饮料细分市场上,农夫山泉尚未达到其在瓶装水市场的地位,未来增长只能保守预估,我们就按照最近三年增速计算 。

按照2017至2019年净利润21%的年增速,预计农夫山泉2020年净利润约为59.94亿元,据此计算目前市值对应36倍PE,预计2021年净利润约为72.53亿元,据此计算目前市值对应30倍PE 。

农夫山泉2017-2019年净利润增长率为21%,如过往增速继续保持,预计2020年、2021年净利润分别将为59.94亿元和72.53亿元,发行价分别对应36倍PE、30倍PE 。

估值贵不贵,最简单的做法是看同行对比,但市场上暂无可对标的企业 。

港股市场上业务比较接近的康师傅控股(0322.HK),当前市值对应18倍PE 。但康师傅的饮料业务并不是绝对主力,方便面业务占总收入近一半,且受益于疫情实现29.16%的增长,饮品收入则在逐步下降,35.87%的毛利率也远低于农夫山泉的62.8%,两家公司的行业地位、重点业务不可比 。

A股18倍PE的承德露露,50倍PE的均瑶健康,45倍PE的香飘飘,100倍PE的维维健康或是因为细分赛道不同,或是因为行业地位不同,和农夫山泉也不可比 。

按照港股对消费股普遍的10到30倍估值,农夫山泉当前的价格的确偏高,但我们要考虑确定性溢价 。

从A股100倍的酱油股和港股新上市物业股的普涨中,可以看到,当前市场拥抱确定性,背后原因则是无风险收益率走低,以及对经济前景的不确定性 。

当市场拥抱确定性时,资金会涌入确定性的行业,其中龙头企业因为行业集中度的逻辑,会吸引更多资金 。

中签率及收益起始点预估

预估中签率,农夫山泉可以对标沛嘉医疗,两者所处行业不同,但同样都是热门大票,认购期间没有其他港股热门股票分流资金(蓝月亮尚未确定招股时间) 。

沛嘉医疗初始国际配售部分占比90%,公开发售占比10%,最终超额认购1184倍,公开发售比例顶格回拨至50% 。

农夫山泉初始国际配售部分占比93%,公开发售7%,若公开发售部分超购13倍至48倍,公开发售比例将增至11%,超过48倍、低于95倍则增至15%,超购95倍或以上则回拨至28% 。

尽管从顶格回拨比例上看,农夫山泉公开发售比例比沛嘉医疗小了不少,但农夫山泉10亿美元的融资额数倍于沛嘉医疗的22亿港元,募资绝对数额较大,完全可以弥补回拨比例的缺憾 。

因此,农夫山泉最终认购结果极可能复制沛嘉医疗的路径,一手中签率在8.5%上下,认购200手以上才可能稳中一手,需要108.58万元 。

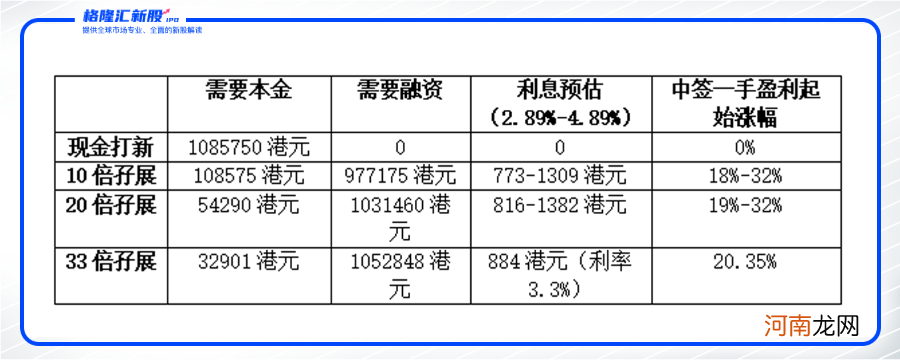

按照不同券商提供的融资倍数和利率计算农夫山泉打新成本(为简化数据,此处只计入融资成本,不计入其他费用):

文章插图

4万以下小户:无法确保稳中一手,考虑券商手续费,小成本打新,避免陪跑;

4-10万小户:只能通过融资20倍或以上杠杆,才可能有稳中一手的机会(各券商明日额度情况见下方),假如中签一手,农夫山泉涨幅19%至32%(视不同融资利率)可覆盖资金成本;

10-200万中户:可以预留50%的资金预约20倍孖展,大概率能上300手以上,稳中是没有任何问题,保留一部分弹药,倘若真的撞车蓝月亮,你还有充足的资金可以申购;

200万以上大户:假如是200万+以上的土豪大户呢,也建议预留50%的资金,孖展10倍,20倍都约起来,争取都能够打满300手以上,采取大肉小肉都能吃到的策略!

- 拼多多“二次”生长,“7亿用户时代”开启新战事

- 宝宝开启智力必备10种玩具

- 《全境封锁》将开启冰点折扣 标准版仅售8元、黄金版38元

- 《战锤西格玛时代:Storm Ground》Steam预购开启 预购享折后价126元

- 自动驾驶落地,百度开启二次增长曲线?

- 9月金股名单来了!“金九”行情开启?券商看好科技+消费两大主线

- 破腹产开启之后,真的就不能顺产了吗?

- 音乐市场,“终局模式”已然开启?

- 农夫山泉最后定价21.5港元 市值超2100亿

- 微信内测“群直播”入口 或将开启全民直播时代