8月25日,农夫山泉正式开始招股,招股时间截止到28日中午,中金公司和摩根士丹利担任联席保荐人 。

此次发行价为每股21.5港元,一手200股,入场费4343港元 。预计募集约10亿美元资金,其中国际配售比例初步预计为93%,公开发售部分为7%,基石投资者有富达国际、Coatue和新加坡主权财富基金等知名机构,共计锁定3.2亿美元的市值,锁定期为六个月 。

农夫山泉总股本111.88亿股,按照发行价计算,市值已达2405亿港元,约合2150亿人民币 。按照2019年净利润49.54亿元计,农夫山泉发行价PE倍数为43倍 。

静态来看,这个估值并不便宜 。然而认购第一天,从20倍额度到15倍、10倍的券商额度,农夫山泉融资打新可认购的时间窗口都很短,中午12时,华泰33倍孖展额度更是几秒之内抢购一空 。

全都是泡沫吗?我们来拆解一下,打新农夫山泉,打的到底是什么 。

饮用水是业绩基石

多数打新投资者关注的是首日涨幅,但首日能不能卖出好价钱,本质上还是要有足够多的人认可你的出价,所以长线因素才能构成本质的打新理由,那么农夫山泉到底是个什么样的公司?

简单来说,农夫山泉的业务可以拆解成瓶装水和其他饮料两部分 。

文章插图

瓶装水业务是农夫山泉的业绩基石,贡献了61.9%的收入(2020年前5个月数据) 。

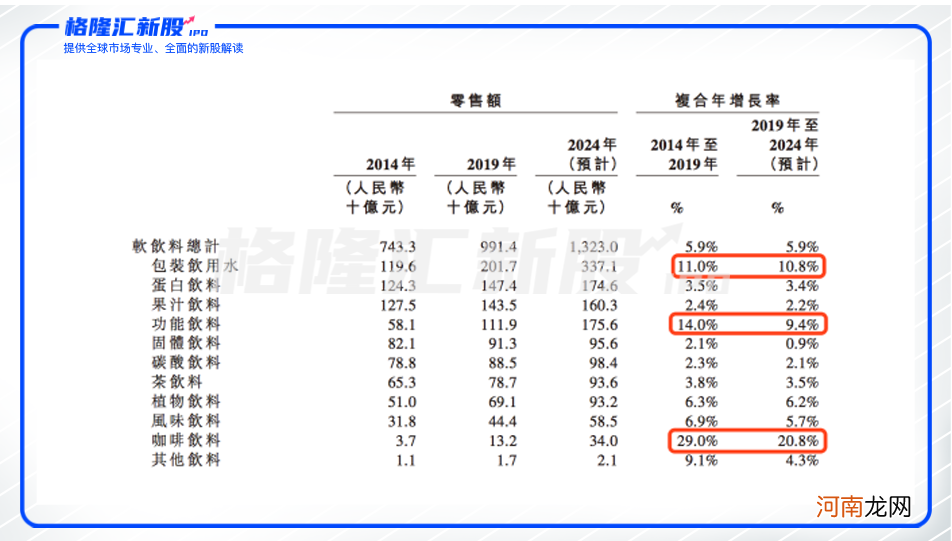

2017至2019年间,农夫山泉的营业收入分别为174.91亿元、204.75亿元、240.21亿元,复合年均增长率为17%,在全球收益超过十亿美元的已上市软饮料企业中增速位列第一,远高于同期中国软饮料行业5.0%及6.6%的 增速以及全球软饮料行业2.7%及3.4%的增速 。同期,农夫山泉净利润分别为33.86亿元、36.12亿元、49.54亿元,复合年均增长率为21% 。

今年上半年,业绩的稳定增长受到了疫情的影响,据农夫山泉披露的最新招股书,2020年前五个月收入和净利润分别为86.64亿元、19.01亿元,同比分别减少12.62%、18.18% 。

按照业务分类拆解了前5个月收入,发现茶饮料、功能饮料和果汁饮料带来的收入下滑21.2%、40.9%和13.6%,但包装水收入仅出现了4.3%的微跌 。作为必选消费品的饮用水,受疫情影响不大,呈现了一定的消费刚性 。

除了必选属性之外,瓶装水的同质化程度高、单价低,消费者对价格不敏感,但却是高频消费,通常会选择最熟悉的品牌,龙头品牌的认知度也会进一步固化消费选择 。

因为必选消费品的支撑,农夫山泉的业绩展现出一定的韧性和抗风险能力 。2020年6月,农夫山泉营业收入增速为20.39%,恢复到疫情前的水平,上半年营业收入整体跌幅由前5个月的12.6%收窄至6.2% 。

农夫山泉占据国内包装饮用水市场份额的20.9%,零售额超过第二名企业1.5倍多,因此,农夫山泉瓶装水的溢价和自然增长会高于其他品牌,利润率近三年稳定在60%上下,增速近五年稳定在10%以上 。

瓶装水不需要口味创新,一旦处于优势地位,只要不犯错就可以确保这项生意一直做下去 。

产品创新提供想象力

瓶装水霸主地位为农夫山泉提供了业绩支撑,但业绩增长的故事还要靠新产品才能讲下去 。

软饮料产品创新,重点不是一款产品是否成为爆款,而是产品组合的生命周期管理 。

2003年,市场流行10%低浓度果汁饮料,农夫山泉推出30%浓度的农夫果园;在市场流行浓缩还原果汁时,农夫山泉推出17.5o非浓缩还原纯果汁 。

2011年,推出无糖茶东方树叶,成为无糖茶品类龙头产品 。

2004年上市的尖叫在2018年仍有10.8%的增长,2008年上市的水溶C100也仍然活跃在市场 。

- 拼多多“二次”生长,“7亿用户时代”开启新战事

- 宝宝开启智力必备10种玩具

- 《全境封锁》将开启冰点折扣 标准版仅售8元、黄金版38元

- 《战锤西格玛时代:Storm Ground》Steam预购开启 预购享折后价126元

- 自动驾驶落地,百度开启二次增长曲线?

- 9月金股名单来了!“金九”行情开启?券商看好科技+消费两大主线

- 破腹产开启之后,真的就不能顺产了吗?

- 音乐市场,“终局模式”已然开启?

- 农夫山泉最后定价21.5港元 市值超2100亿

- 微信内测“群直播”入口 或将开启全民直播时代