利空中的利好

从经营端来看 , 百胜中国各门店的竞争力正在下滑 , 目前亦并非最佳上市节点 。

招股书显示 , 今年上半年百胜中国营收36.56亿美元 , 同比暴跌17.43% , 这样的业绩显然称不上优秀 。

或许很多投资者对于肯德基上半年不佳的业绩表示理解 , 毕竟受疫情影响 , 肯德基入驻中国33年来第一次关店 , 业绩受创也属情有可原 。

但如果将时间线向疫情之前推移 , 就会发现百胜中国业绩放缓的诱因不仅在于疫情 。2017年至2019年 , 百胜中国的总营收为77.69亿美元、84.15亿美元、87.76亿美元 , 增速由8.3%下降至4.3% , 呈明显放缓趋势 。

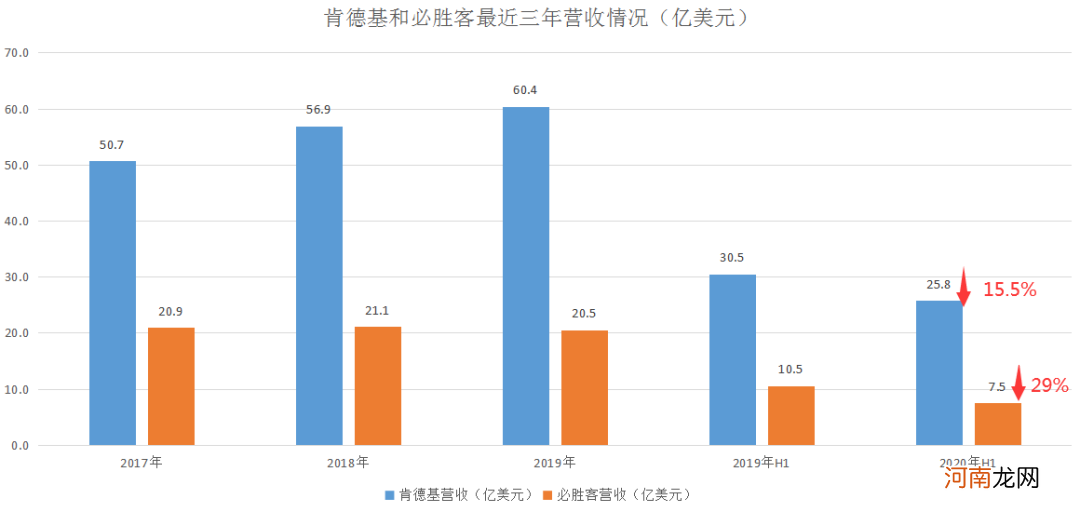

对百胜中国营收结构进一步拆分 , 可见其营收主要来自于三大块业务:肯德基、必胜客、其他品牌 。其中 , 肯德基和必胜客是百胜中国的营收主要来源 , 平均在总营收的占比为68%和24% , 合计占比超过九成 。

纵观肯德基和必胜客最近三年的营收数据 , 同样能够明显看出营收增速正在放缓 。即使上半年没有疫情的困扰 , 百胜中国的营收数据可能也并不会很好看 。

具体来看 , 肯德基业务2019年的增速已经由前一年的12.2%放缓至6.1% , 增长率减少了一半 。最近三年肯德基中国区的期末门店数分别为5488家、5910家、6534家 , 增长率分别为7.7%和10.6% , 在开店速度明显加快的情况下 , 肯德基的营收增速却突然放缓 , 也就意味着单店盈利能力的下降 。

文章插图

百胜中国另一主营业务必胜客的经营处境同样尴尬 。最近三年 , 必胜客的期末门店数分别为2195家、2240家、2281家 , 呈现逐年增长势头 , 但整体营收却几乎停滞不前 , 始终保持在21亿美元左右原地踏步 。

不断增长的门店数 , 与停滞不前的营收形成鲜明对比 , 这揭露了一个残酷的事实 , 必胜客已经对业绩的强烈助推作用 , 其边际效应已经可以忽略不计 。

综合研判 , 如果没有疫情的影响 , 那么百胜中国的两大核心业务依然会处于增长失速状态 , 而且将会直接呈现在报表中 , 每一位进行财报研究的投资者 , 都可以轻易发现 。

然而疫情的出现 , 就像是一块遮羞布 , 为百胜中国的业绩放缓找到了一个合理的借口 。疫情造成的业绩下滑 , 属于实质性利空 , 这一浅显的利空掩盖了公司可能出现的更大利空 , 这就反而可以引导出利好解读 。

在得到缓冲器后 , 百胜中国选择用加速上市的方式寻求破局 , 这极有可能就是为何百胜中国在明知估值不占优的情况下 , 依然选择上市的原因 。

与目前短暂的市值低估相比 , 掩盖业绩崩坏的更大利空才是百胜中国的当务之急 。

趁“虚”发行

虽然从短期看 , 百胜中国的IPO节点选择并不尽如人意 , 但从长期看 , 本次IPO的定价其实并不便宜 。

招股书数据 , 百胜中国的最高发行价为468港元 , 与美股8月31日收盘价57.71美元(折合447.25港元)相比溢价4.64% 。

当然 , 招股书中的价格仅是初步定价 , 最终发行价依然要取决于申购情况 , 最终的定价将在截止申购后揭晓 。

- 创业板IPO“后备军”达332家 合计拟募资1976亿元

- 创业板史上最大IPO来了 背后是“亚洲糖王”!或是今年最易中签的新股?

- 德勤:今年A股IPO融资额将超5500亿 有望创历史新高

- 注册制下IPO定价惹争议 买方机构抱团压价利益链曝光

- 成大生物科创板IPO过会 辽宁成大成为“A拆A”上市第一股

- 证监会核发中金公司等2家企业IPO批文

- 成大生物IPO过会!A股首单分拆上市花落科创板

- A股消费金融第一股要来了!马上金融A股IPO获银监批复

- 科创板日报:上纬新材IPO市值压线 募资额仅1亿元创科创板最低纪录

- IPO地板价发行刷屏 到底谁之过?投行承销太弱 还是询价队伍偏小?