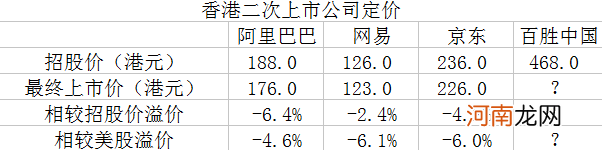

百胜中国是第四家回归港股的中概股 , 前三家中概股分别为阿里巴巴、网易和京东 。从此前三家回归中概股的情况看 , 最终的发行价都会较最高价发生下折 , 也会较当日美股收盘价发生下折 , 投资者可以直接购买美股 , 并无必要参加港股申购 。

文章插图

从这个角度看 , 百胜中国目前的高估可能只是暂时的 , 百胜中国美股近几个交易日的连续上证也印证了这一点 , 如今港股和美股之间的溢价正在不断缩小 。

如果最终百胜中国港股的发行定价低于美股 , 是否就意味着其具有很强的投资价值呢?这依然存在着一定的不确定性 , 因为纵向来看 , 百胜中国的美股股价很有可能处于绝对的历史高点 。

文章插图

2016年百胜中国从百胜集团分拆 , 并完成独立上市 , 当时的发行价格不足25美元 。随着近年来美股大盘指数的不断攀升 , 百胜中国的美股价格不断攀升 。以9月1日收盘价58.29美元计算 , 已经较当初上涨133% 。

正如我们前述分析的那样 , 百胜中国的整体营收其实已经开始逐渐失速 , 陷入瓶颈 。在这样的背景下 , 百胜中国美股价格的提升更多是源自整体市场环境的转暖 。

从估值角度分析 , 百胜中国美股的估值并不便宜 , 这样的估值是建立在持续增长的基础上 , 一旦整体业绩继续下滑 , 那么伴随而来的将很有可能是市场对其的价值重估 。业绩放缓叠加叠加估值下降 , 将极有可能引发恐怖的戴维斯双杀 。

港股上市之际 , 百胜中国CEO屈翠容发布了一封公开信:“我们在香港的第二上市将为我们的利益相关者们提供投资本公司的额外渠道 , 使我们离经营地点更近 , 离顾客及社区蓬勃发展之所在更近 。”

从这一表态中不难看出 , 未来加速开店依然是百胜中国的核心战略 。

招股书显示 , 此次港股IPO百胜中国将最高募资约200亿港元 , 而其预计将45%的融资用到门店开拓之上 , 目标门店数突破2万;45%的融资额投资于数字化转型;剩余10%的融资额将投入到日常经营现金流中 。

这意味着 , 百胜中国如果想延续股价上涨势头 , 那么最好的方法就是保持住业绩增长 , 在单店盈利能力退步的情况下 , 建立在成本控制基础上的店面扩张 , 或许是最好的解决方案 。

【本文作者林晓晨 , 由投资界合作伙伴阿尔法工场授权发布 , 文章版权归原作者及原出处所有 。文章系作者个人观点 , 不代表投资界立场 。如内容、图片有任何版权问题 , 请联系(editor@zero2ipo.com.cn)投资界处理 。】

- 创业板IPO“后备军”达332家 合计拟募资1976亿元

- 创业板史上最大IPO来了 背后是“亚洲糖王”!或是今年最易中签的新股?

- 德勤:今年A股IPO融资额将超5500亿 有望创历史新高

- 注册制下IPO定价惹争议 买方机构抱团压价利益链曝光

- 成大生物科创板IPO过会 辽宁成大成为“A拆A”上市第一股

- 证监会核发中金公司等2家企业IPO批文

- 成大生物IPO过会!A股首单分拆上市花落科创板

- A股消费金融第一股要来了!马上金融A股IPO获银监批复

- 科创板日报:上纬新材IPO市值压线 募资额仅1亿元创科创板最低纪录

- IPO地板价发行刷屏 到底谁之过?投行承销太弱 还是询价队伍偏小?