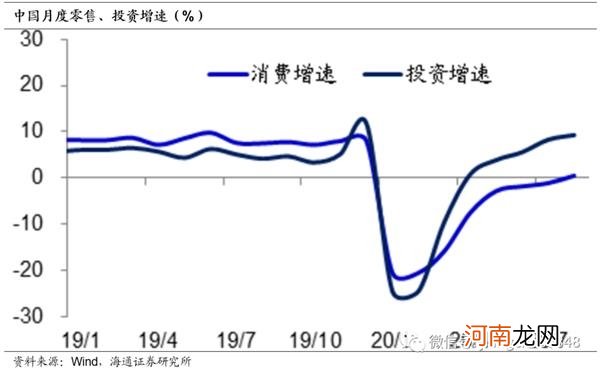

相比于美国消费的迅速复苏,中国的消费表现偏弱,一直到8月份增速才勉强转正,比美国的6月份转正晚了两个月 。反而是投资增速在4月份就率先转正 。

文章插图

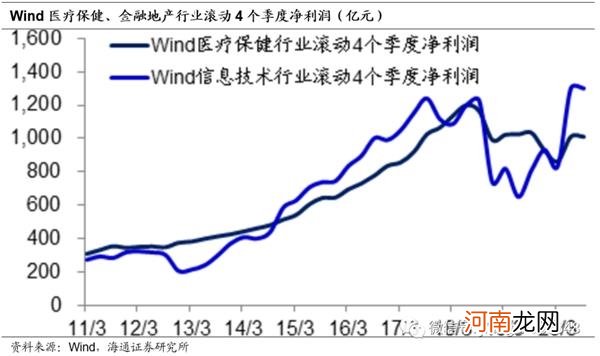

消费的表现偏弱,意味着消费有关行业的基本面并没有市场预期的那么乐观 。从利润表现来看,虽然今年的医疗保健和信息技术行业的利润增速表现不错,但主要原因是这两个行业的利润在18年以后都经历了明显的下滑,其实是低基数带来的利润增长,而20年中期的滚动4个季度净利润只是恢复到了18年同期大致相当的水平 。

文章插图

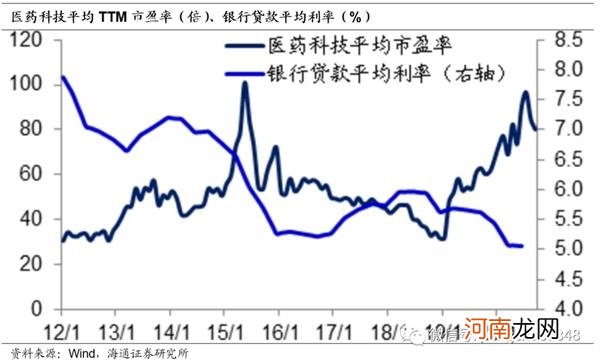

因此,近两年医药科技为代表的成长股牛市,其本质上靠的是估值水平的大幅提升 。我们统计Wind医药科技行业的平均TTM市盈率从18年末的31倍最高升至20年7月的96倍,而这又离不开过去两年利率持续下行的大环境 。由于持续的金融去杠杆,全社会的融资需求持续萎缩,推动市场利率下降,大家可以憧憬中国的利率和欧美一样归零,因而哪怕市盈率升至接近100倍貌似也可以自圆其说 。

文章插图

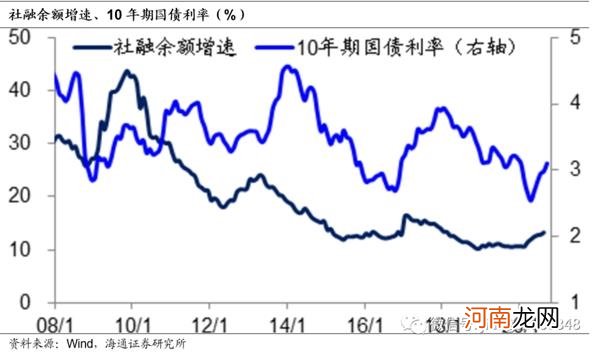

但是从4月份开始,中国的利率不降反升,标志性的10年期国债利率已经从最低的2.5%升至3.1%以上 。而且由于社融增速持续回升,代表着信用扩张周期仍在继续,预示未来利率仍趋于上行,这也意味着部分成长股行业的高估值存在大幅下行的风险 。

文章插图

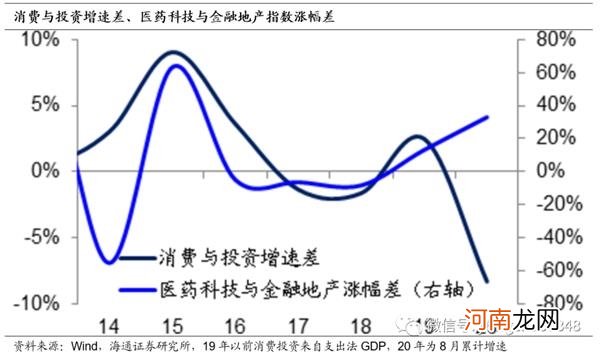

在过去的几年,消费相对于投资的表现对中国股市非常重要,是决定医药科技等成长股行业相对于金融地产等周期行业表现的重要因素 。在16/17年,也曾经出现过投资增速持续高于消费增速,导致依赖于消费的医药科技行业的股价表现不及依赖投资的金融地产 。而今年以来中国的投资增速再次远超消费增速,但医药科技行业的股价表现远好于金融地产,这一偏离的出现显得不太正常 。

文章插图

4、经济复苏周期崛起

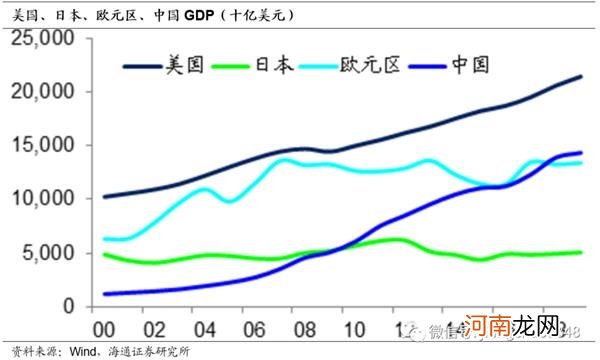

在过去20年,时常有看空中国经济的声音,但事后来看,中、美是唯二经济持续增长的超级经济体,相比之下日本经济停滞了20年,而欧元区经济也停滞了10多年 。而且与美国相比,中国经济更有成长性,2019年的中国经济总量比2000年增长了10倍以上,而美国仅增长了一倍 。

文章插图

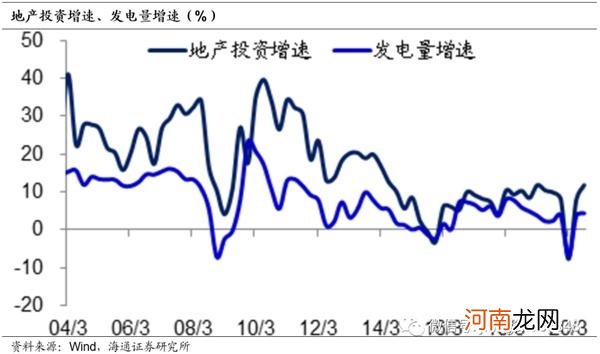

中国经济的持续增长也可以用实物指标来证明,由于所有行业的发展都需要用电,因而发电量增速是代表中国实际经济运行的最重要的实物指标 。我们发现,过去20年的发电量增速与GDP名义增速走势基本一致,意味着前者可以很好的代表经济增长的方向 。其中发电量增速只在08年、15年和20年左右出现过短期负增长,但增速很快就转正,从侧面反映出中国经济增长非常具有韧性 。

文章插图

我们认为,当前中国经济的韧性依然来自于地产周期 。目前中国的城镇化率为60%左右,离80%左右的成熟期仍有一定的空间,在三四五线城市户籍全面放开的红利下,都市化和城市圈建设仍将会拉动中国经济发展 。此外,中国的商品房市场发展只有20年左右,市场上依然存在大量房龄超过20年的老房子,折旧和更新需求也会给地产周期提供支撑 。

- 小儿哮喘要怎么注意治疗护理

- 妈妈已经是你的女人了 以后我们母子住在一起

- 这个春天,我们一路同行

- 粟是什么农作物

- 水千条山万座我们曾走过哪首歌

- 新科空调e3是什么故障

- 我们正掉入外卖陷阱

- 不一样的选择、不一样的人生

- 情侣之间的恋爱法则-做好这五点

- 产妇出月子 多久可以碰冷水