2017年以来 , 在Z世代消费者崛起和社区电商红利的驱动下 , 以追求个性审美为代表的“国潮风”开始在彩妆圈迅速蔓延 。完美日记、橘朵、花西子等为代表的新国货品牌在高颜值、高性价比以及KOL的推荐下迅速出圈 , 成为新一代消费者追捧的对象 。

在众多国货彩妆品牌中 , 逸仙电商通过短平快、持续打造爆款的打法 , 仅用了3年的时间 , 营业收入就从2018年的6亿元人民币扩张至2020年的52亿元人民币 , 年化复合增速超过100%;在规模快速扩张带动之下 , 逸仙电商迅速成长为国内市场份额最大的国货彩妆企业 。

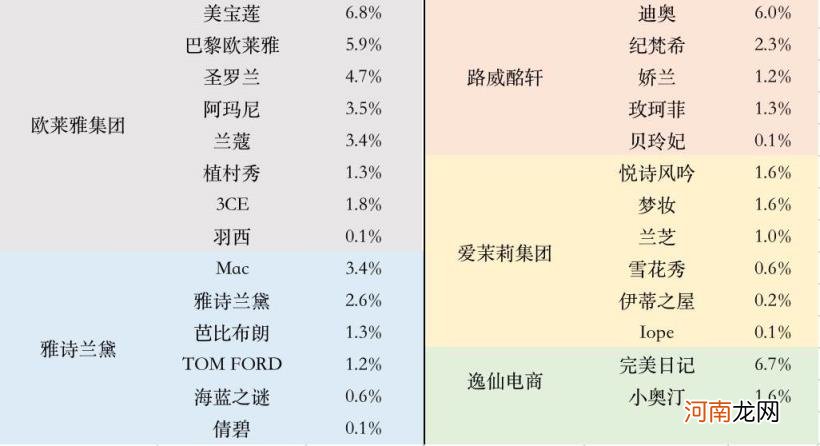

截止2020年 , 旗下主品牌完美日记在国内美妆市场的市占率达到6.7% , 成为仅次于美宝莲的第二大彩妆单品牌;而同期逸仙电商集团的整体市占率达到8.3% , 市占率排名第四 , 为美妆集团排名前五中唯一的本土企业 。

文章插图

图1:各集团主要品牌市占率 数据来源:Euromonitor , 36氪整理

然而近年来 , 随着品牌们纷纷拥抱新的营销方式 , 激烈的竞争环境使得平台费用持续高企、头部KOL成本显著提升 , 导致企业的推广费用攀升 , 品牌获取增量客户的成本提高 , 直接影响到了新品牌的获利能力和获利时间 。随着流量红利的衰减 , 逸仙电商等新消费品牌均出现了增长的困境 , 未来如何保住市场份额 , 实现新的增量规模是这些企业最为关注的问题 。

与此同时 , 随着市场风格轮换以及新消费热度的降温 , 成功上市的新消费品牌因为无法消化一级市场带来的超高溢价 , 多数迎来了二级市场的估值重塑 。以逸仙电商为例 , 今年2月以来其股价从最高的25美元左右一路跌至目前的5美元附近 , 半年累积跌幅接近80% 。随着逸仙电商股价的深度调整 , 市场开始重新思考新消费品牌的定价逻辑和投资价值 。而对于逸仙电商来说 , 想要通过全品类、多品牌战略开拓品牌受众、打破企业的增长瓶颈 , 长期来看是否真的能够奏效?

本文试图解答以下问题:

完美日记成功出圈的原因2016年 , 来自中山大学的3位校友合作创立了逸仙电商 , 随后1年 , 逸仙电商的主打品牌完美日记在淘宝开设旗舰店 。借助着社交媒体和Z世代消费者的红利 , 完美日记在这一波国货彩妆潮中快速崛起 , 成为深受消费者喜爱的品牌 。

回溯完美日记的发展历程 , 其中3方面的因素对其快速成长功不可没:首先 , 是基于社交媒体的新型营销方式、辅以线上渠道+DTC模式 , 保证了其精准洞察市场风向、快速推新的能力 。根据中信证券的数据 , 完美日记的推新速度在6个月左右 , 远快于传统品牌7-18个月的推新周期;其次 , 是聚焦眼影和口红两个彩妆大单品 , 并采用大牌同场代工的OEM、ODM模式 , 最大可能的保证了其产品品质 , 并有效降低了产品单价 , 与国际品牌形成错位竞争 , 成为初期其主打“大牌平替”战略的根本;最后 , 是精准定位Z世代客群 , 采用更适合新消费者的社交媒体营销方式 , 较早介入美妆市场的先发优势、以及由此带来的初代低成本流量红利是其规模迅速扩张的基石 。

但近年来 , 随着社交电商红利的不断衰减以及流量成本的持续提升 , 逸仙电商等新消费品牌获取增量客户的成本显著上升 , 线上渠道和新型营销方式给逸仙电商带来的边际效用不断下降;而传统品牌对新营销方式的积极探索以及越来越多的新兴品牌开始涌入彩妆行业 , 使得原本就趋于饱和的彩妆赛道变得更为拥挤;与此同时 , 在完美日记单品牌的市占率接近天花板之后 , 单纯依靠完美日记单品牌的增长战略瓶颈已经开始显现 。

- 手把手教你构建完美的专利检索式 检索式怎么写

- 徐前进:人的神经系统与汽车技术体系完美融合,需要三个阶段

- airy milky lotion化妆品中的意思

- pipl化妆品是什么牌子

- darphin是什么牌子化妆品

- toner和lotion化妆品中的意思

- sisley是什么牌子的化妆品

- 化妆品小样和正装的品质一样吗

- ampoule advanced是什么意思化妆品

- ceramide是什么化妆品