PS = 市值 / 营收 = 股价 / 每股营收

比如,一家企业市值是100亿,营收是20亿,那市销率就是5倍 。

一般来说,市销率越低,代表企业估值越低 。

另外,要注意的是:市销率通常用来评估一些高成长、还没有盈利、或者盈利很少的优质轻资产企业 。比如美团、拼多多、哔哩哔哩……

文章插图

对于一些业绩稳定,增长也有限的大蓝筹,老老实实用市盈率或者市净率就好了 。

4、PEG估值法

PEG指标,是成长股投资大师吉姆·斯莱特在1960年代提出的,后经传奇基金经理彼得·林奇发扬光大 。

PEG估值是在市盈率(PE)估值的基础上发展起来的,它弥补了PE对企业动态成长性估计的不足 。PEG告诉投资者,同行业的公司中,在市盈率一样的情况下优先选择那些增长速度高的公司,或者在增长速度一样的情况下选择市盈率较低的公司 。

PEG = PE / 净利润增速

注意!实际应用中,通常用现在的市盈率除以企业未来几年的净利润复合增速,而不是过去一年或几年的净利润复合增速 。

比如,企业当前市盈率是20倍,未来几年净利润复合增速是20%,那PEG就是1,企业估值合理 。

当PEG大于2时,公司业绩增速跟不上估值预期,可能严重高估 。

同理,当PEG小于0.5时,公司业绩增速远高于估值预期,可能严重低估 。

最后,不要滥用PEG指标 。

首先,PEG指标同样适用于基本面好、业绩增速快的成长股 。对垃圾股、周期股等用PEG指标就有点缘木求鱼了 。

其次,在彼得林奇的体系中,20倍PE基本是就是他给一个企业的最高估值了 。他认为长期复合增长20%的股票已经算是超级成长股了,超出这个范围的增速大多不可持续,安全边际不够 。

5、现金流贴现法(DCF)

现金流贴现法最早可追溯到经济学家约翰?布尔?威廉姆斯 。1937年,他在哈佛商学院博士论文(1938年出版为《投资估值理论》)中提出股息贴现模型(DDM) 。他的解释是:像牛奶之于奶牛,鸡蛋之于母鸡,股票价值体现在股息分红上 。

他认为,将企业未来的股息分红按照一定的贴现率贴现到现在就能计算出企业的真实价值 。

在他的基础上,纽约大学斯特恩商学院金融学教授埃斯瓦斯·达莫达兰将股息替换成企业自由现金流,正式提出现金流贴现模型(DCF) 。

他在经典教科书《估值》中写道:企业估值是指对企业内生价值的估计,企业内生价值即为企业资产使用期限内所产生的预期现金流量的现值 。企业内生价值的大小,取决于企业资产预期能够产生现金流金的大小、持续时间长短及其可预见性 。

补充个概念:现金流量又称自由现金流,就是企业产生的、在满足了再投资需要之后剩余的现金流 。实际应用中,自由现金流计算公式如下:

FCF(自由现金流) = EBIT(息税前利润) - Taxation(税款) + Depreciation & Amortization(折旧和摊销) - Changes in Working Capital(营运资本变动) - Capital expenditure(资本支出)

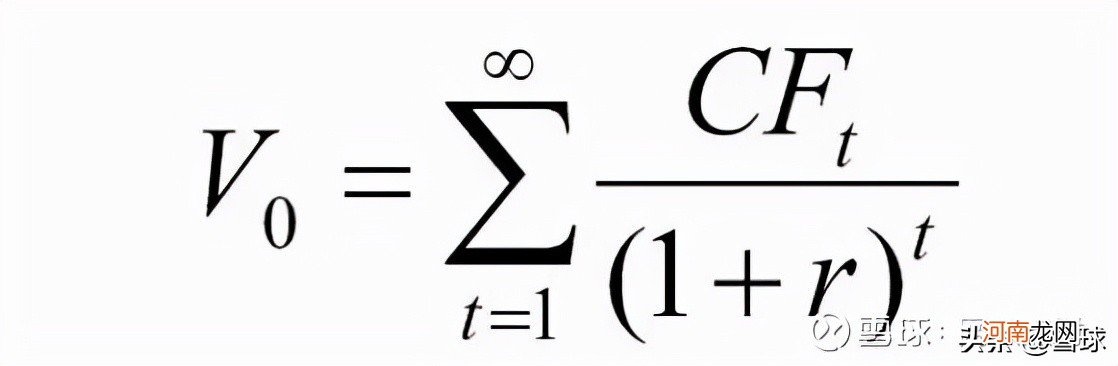

现金流贴现法(DCF)计算公式如下:

文章插图

V0 :企业内在价值

t :企业能够产生自由现金流的年数

CFt :第t年自由现金流

r :折现率(通常用无风险利率(国债利率)加一定风险溢价来表示)

将企业未来t年的现金流按照一定的折现率(r)折现到现在,就能计算企业的内在价值了 。

巴菲特对这个模型极为推崇 。在1992年的《致股东信》中,他写道:在写于50年前的《投资估值理论》中,约翰?布尔?威廉姆斯提出了价值计算的数学公式,这里我们将其精练为:今天任何股票、债券或公司的价值,取决于在资产的整个剩余使用寿命期间预期能够产生的、以适当的利率贴现的现金流入和流出 。

- 生活在小城市的话 大城市还是小城市生活

- 中粮的梅林和上海的梅林 上海梅林和中粮梅林区别

- LA是什么城市 美国la是什么城市

- 免费域名和虚拟主机 免费网站虚拟主机

- 日月潭和杭州西湖哪个大 日月潭和西湖比哪个大

- 原神和璞鸢给谁用

- 上山虎和下山虎的意思是什么时辰 上山虎和下山虎的意思是什么

- 生意讲究成本与结果成正比 营收和成本成正比吗

- 老班章普洱茶是熟茶吗 老班章普洱茶生和熟有什么差别

- 苹果手机怎样用蓝牙传照片到电脑 苹果电脑和手机怎么用蓝牙传照片