文章插图

图片来源:东方财富choice

针对博力达思的指控,华住方面回应称,公司已知悉该沽空报告 。基于对报告的初步审查和评估,公司认为“该报告没有依据,它包含许多错误、未经证实的陈述以及对公司业务和运营的误导性结论” 。

回溯资本市场的历次沽空往事,无论报告是否属实,基本都会波及到市场情绪,进而导致公司股价下跌 。尤其今年以来受瑞幸咖啡事件牵连,中概股审计和信息披露问题被严重放大,华住集团这波无关痛痒的回复,恐难打消投资者的疑虑 。

更甚者,该沽空报告发布在华住集团赴港上市前的几小时内,投资者不免担忧,华住“顶得住”吗?

港股“收粮”

华住“遇冷”

9月10日,华住集团向香港联合交易所递交了主板上市招股书,欲募集资金用于支持公司的资本支出及开支,偿还美元循环信贷融资,增强公司的技术平台等用途 。

仅仅10余天,华住集团即完成了从聆讯到挂牌的过程,堪称“神速” 。9月22日,华住集团港股上市首日,发售价297港元/股,最终报收310港元/股,上涨4.38%,总市值达984亿港元 。

大体来看,华住集团算是“顶”住了博力达思的沽空狙击 。

不过,与近期广受追捧的农夫山泉相比,华住集团的本次港股行颇显“冷清”,认购保证金、发售价、募资总额都受到“冷遇” 。

据悉,华住集团此次招股期限为9月11日至9月16日,但是到9月14日,认购保证金仅为1.22亿元,认购尚不足额;最终香港公开发售获3.39倍认购,国际发售获6.6倍认购,IPO发售价为每股297港元,低于此前公布的每股368港元的最高公开发售价,而在9月21日的暗盘数据显示,华住在富途收盘价仅比发行价略微上涨了0.27%;募资总额约60.65亿港元 。

相较“大肉签”农夫山泉,散户投资者超额认购1147倍,国际配售部分的机构投资者超额认购60倍,上市首日股价高开85%的亮眼成绩,反差之大一目了然 。

另外,比之10年前华住酒店的前身汉庭酒店集团登陆纳斯达克交易,其上市首日股价大涨13.63%,募集资金达1.1亿美元,华住集团此番也未能复刻”“美股高姿态” 。

作为仅次于锦江的中国第二大酒店集团,为何市场对华住的热度不高?不妨从招股书及财报中探寻一二 。

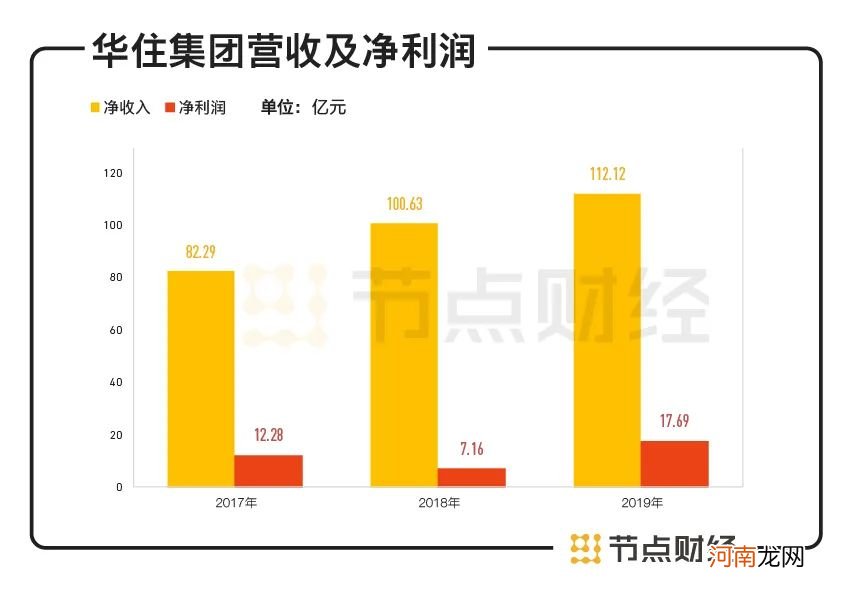

据招股书显示,2017至2019年,华住集团净收入分别为82.29亿、100.63亿及112.12亿,对应的归属净利润分别为12.28亿、7.16亿及17.69亿 。整体业绩表现算得上稳健 。

文章插图

数据来源:华住集团招股书,节点投研所

但从数据增长情况来看,同期华住集团净收入对应的同比增速约22.3%、11.4%、-15.7%,呈逐年下滑趋势;净利润对应的同比增速约58.66%、-41.7%、147.1%,呈波动状 。

2020年初突然袭来的疫情“黑天鹅”,亦让华住集团业务展露出脆弱的另一面 。

今年一季度,因临时关闭酒店数千家,华住集团录得净收入20.13亿元,同比下降15.67%,净亏损21.35亿元,同比下降超21倍 。

二季度,随着疫情逐渐消散,华住酒店的整体入住率提升至68.8%,净利润下滑速度有所收窄,但亏损状态未改 。其净收入19.53亿元,同比下降31.7%,归属于公司净利润为-5.48亿元,同比下滑189.4% 。

业绩的惨淡仅仅是一方面,除此之外,华住集团还面临着庞大的债务压力和行业成长空间有限的“天花板” 。

债务压顶

行业趋近“天花板”

“携程四君子”中,梁建章曾这样评价季琦,“季琦擅长做一个很小的创业公司,同时又很擅长做一个很大的航母公司” 。

- 赴港遇冷、挂牌遭做空,华住的野心能实现吗?

- 最多暴涨75%!国联证券港股带头 证券股涨嗨了!机构:10月做多机会来了

- 涉嫌纵容“庞式骗局”!汇丰股价创11年新低 今年港股市值蒸发近6500亿港元

- 半小时首富

- 投资界24h|百胜中国今日港股IPO;蚂蚁集团9月18日首发上会;美团回应外卖骑手问题

- 为什么旺仔牛奶卖不动了?

- 赚1万管理费 要拿出10万给销售机构!基金:我太难了

- 美团小米为何疯涨?A股明星基金重金南下扫货 港股科技龙头还能疯几时?

- 鞋业日子太难了!这家明星公司净利骤降 关闭250家直营店 连主营业务都变了

- 优地科技获华住、首旅如家两大酒店集团战略持股