2008年以来,美国进入了后经济危机时代,面对地产周期加长、新建项目增多、商业租金上涨等现象,引发了投资者的担忧——下一次地产衰退要即将来临了么?

但健康的宏观经济数据、温和增长的商业地产借贷、活跃的REITs并购现象,似乎又预示着REITs市场未来良好的预期,衰退预期的焦虑也由此被打消 。

不过,命运弄人,2020年一场突如其来的疫情“黑天鹅”,再次给看涨的投资者们泼了一盆冷水 。

REITs也难得出现两位数的跌幅,亏损甚至超过标普500 。

这是衰退的前兆吗?

如果经济衰退真的提前降临,应该如何投资REITs呢?

本系列文章共分三篇,将从GDP、失业率、市场利率、住房自有率几个宏观因素,以及商业地产租金、空置率、新建数量、市场杠杆等微观因素,带各位投资者回顾2020年第一季度REITs市场的整体表现,为投资者们剔选出良好的行业和个股,并对未来的美国REITs市场走势进行预测 。

本篇文章中,我们将主要为大家介绍一下影响REITs市场的宏观经济因素 。

GDP周期性组成:经济衰退风险较低

我们都知道,GDP由消费者支出、商业投资、政府购买与净出口组成 。

中国的出口在GDP中占比最大,而在美国,消费支出占据GDP的绝大部分,约70% 。

但是,在2008年下半年和2009年上半年,消费的下降占据GDP下降因素的1.5%,商业投资和地产建筑商投资的萎缩才是主要原因,其下降占据GDP下降因素的4.5% 。

文章插图

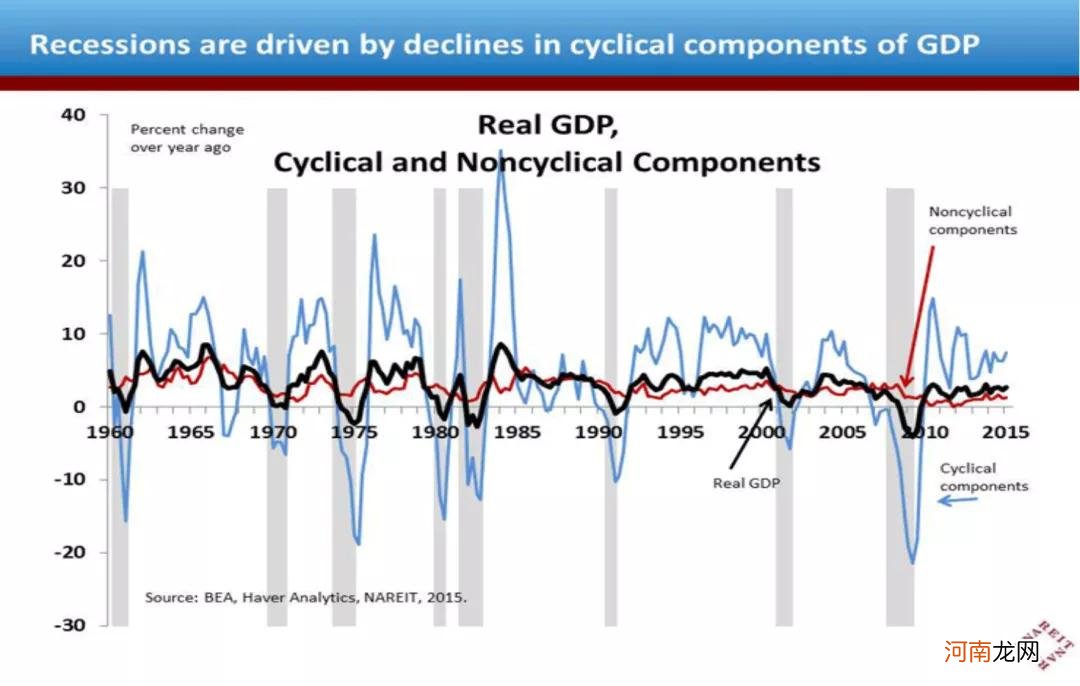

因此,要衡量宏观经济是否有衰退风险,不是看GDP的绝对水平或增长速度,而应该密切关注构成GDP的成分比例变化 。

其中,GDP的周期性组成,包括对设备和软件、非住宅结构、房屋建筑以及消费者购买的耐用品(汽车、家具)等的商业投资,虽然只占GDP总量的四分之一,却在衰退期间占比GDP下降的绝大部分 。

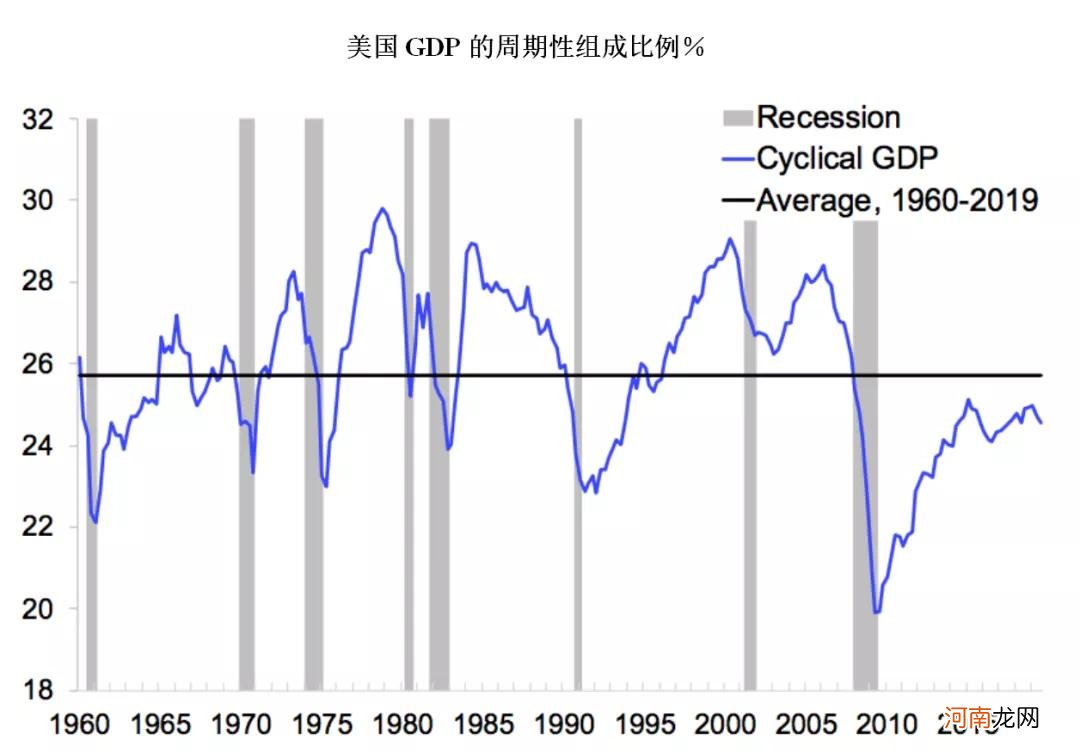

在过去的70年中,每次经济衰退发生前,周期性GDP组成会远高于其长期平均水平,在每次衰退中(除2001年外),该组成占比都跌至平均水平以下 。

但是,在过去十年中,这些周期性组成的增长一直很缓慢,目前仍低于平均水平,未完全恢复 。

所以,站在GDP的角度,未来1至2年经济不会衰退,但需要密切注意企业投资、新建投资和耐用消费品的支出 。

文章插图

数据来源:BEA, Haver Analytics, Nareit.

劳动参与率未完全反弹

【疫情“黑天鹅”降临,REITs还能投么?】尽管失业率一直是最可靠的周期性指标之一,但相比之下,劳动参与率(即正在工作的人数占总寻找工作人数的比例)才能更好衡量劳动力市场,因为失业率仅衡量那些正在寻找工作的人,忽略了已经停止寻找工作的人口部分(如重返学校,或在家照顾孩子或父母的人) 。

如果单看失业率,经济可能有放缓或陷入停滞的风险 。

因为截至2019年9月底,失业率从2009年的10%下降到2019年9月的3.5%,为50年来最低点,即就业率达到最高点,预示着可用劳力的明显缺乏 。

但事实上,2008年到2009年大萧条之前,黄金年龄段(25岁至54岁)的劳动参与率超过83% 。

在经济衰退开始后的八年中,劳动参与率持续下降,到2014-2015年降至不到81% 。所以经济并没有明显过热 。

一般来说,劳动参与率会在衰退结束后的一两年内反弹 。但是,已过去十年之久,该指标仍未完全恢复到萧条前水平 。

尽管在过去三年里,由于工资的普遍上涨,劳动参与率有所反弹 。所以从就业角度,经济仍处于复苏阶段 。

- 只因孕妈一个人在家干了“这事”,不幸四个月的胎儿没了!

- 怎样洗澡才能让你“洗洗更健康”?

- 你所不知道的眼袋那些事儿

- 红杉成员企业贝壳找房成功上市,为中国“居住服务平台第一股”

- 青桔新车亮相, “智能城市运营系统”首次公开

- 新造车企业“哭穷”记

- 全球疯狂“复制”阿里巴巴

- 源码成员企业贝壳找房成功上市,成为中国“居住服务平台第一股”

- 巨雷好笑的冷笑话

- 如何正确看待“负面情绪”