“永动机”是否快涨不动了?

虽然近期发布研报继续看多消费板块的机构不在少数,不过随着一些消费股股价持续上涨,也引来了越来越多的质疑声 。

日前,银河证券发布研报称“不为创纪录的消费股再唱赞歌” 。

9月2日又有大型机构发文揭示消费板块的风险 。采访人员注意到,国信证券首席策略分析师燕翔发文指出了像“永动机”一样上涨的消费股背后存在的风险 。

文章插图

截图自国信证券研报

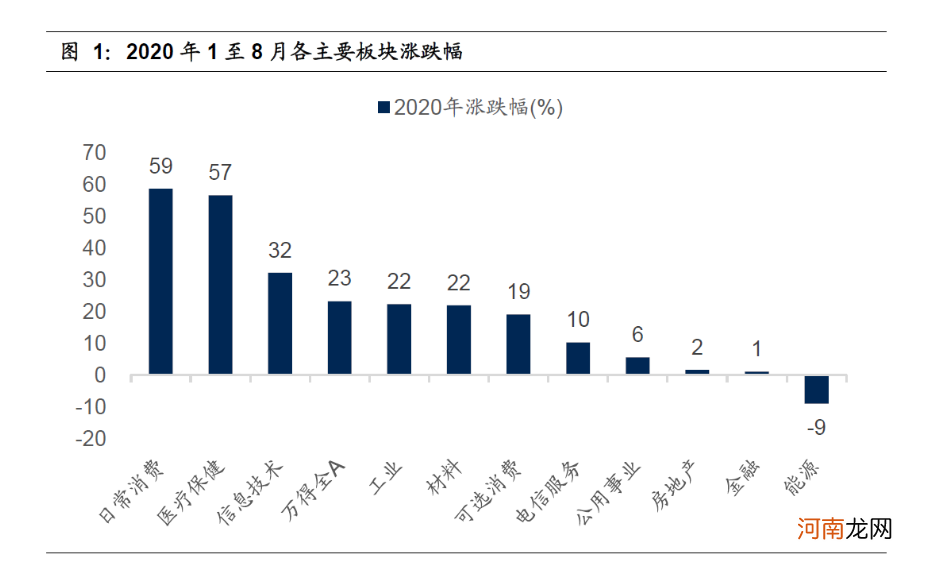

据统计,今年来,以调味品为代表的日常消费行业涨幅近60%,居A股各主要板块的首位 。

目前市场看多日常消费品行业的一大逻辑为,相关行业龙头的业绩未来有望保持长期稳健增长,所以其估值可以看高一线,股价也会不断走高 。

不过,燕翔在文章中指出,从美国、日本市场一些消费股以往的表现来看,其实存在消费股估值在达到一定水平后长期见顶回落的不少先例 。

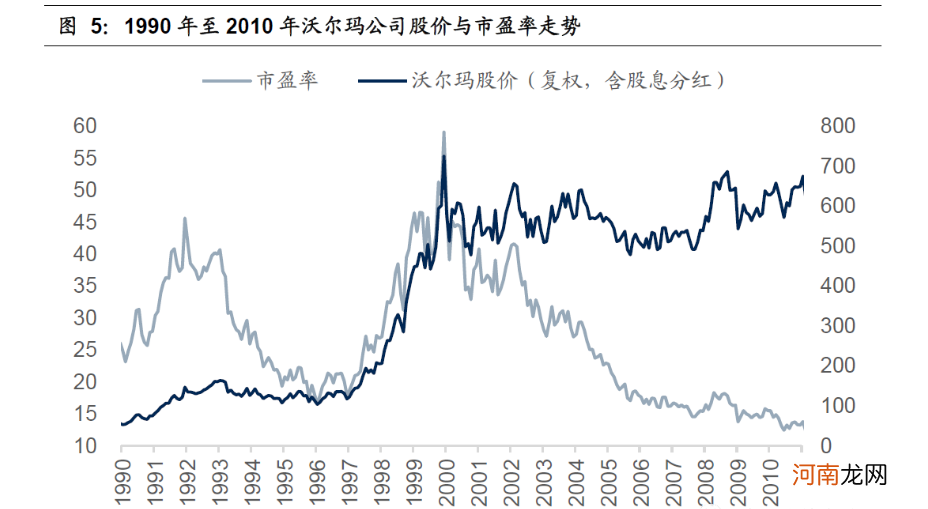

例如文章以沃尔玛为例,“沃尔玛在1999年以每股69.13美元的价格收盘,也就是55倍的市盈率 。”

“令人惊讶的是,在接下来的13年里,沃尔玛的收入以11.3%的复合增长率增长,但其股价停滞不前 。2012年沃尔玛的股票价格低于57美元,加上累计略高于10美元的每股股息,其股价的总回报为负值 。沃尔玛在2012年的平均股价接近于1999年的价格,这意味着其资本增值为0,它的股息就是股票的全部回报 。它的累计收益率和股息率增长更接近于最初价格的1.8%,而不是收益增长率或净资产收益率 。”

文章插图

截图自国信证券研报

从沃尔玛股价表现上来看,1999年至2010年,即使考虑了分红,沃尔玛的股价一直没有突破前期高点,背后是因为公司的市盈率从最高时的50多倍,下降到了2010年的15倍左右 。因此,这10年间,即使公司的净利润增长了将近150%,但股价却一点没涨,起初的高估值完全吞噬了后续的收益率 。同样的情形也曾发生在饮料巨头可口可乐身上 。

另外,从日本股市历史上看,所谓低利率环境也无法支撑消费股估值长期高企 。燕翔指出,在近20年的时间里,日本股市消费板块的市盈率并没有在长期低利率环境中出现明显的趋势性上行,即使在2012年到2017年的消费股大行情中,市盈率也仅仅出现了小幅上行并且再度回落 。

多空交织愈演愈烈

文章插图

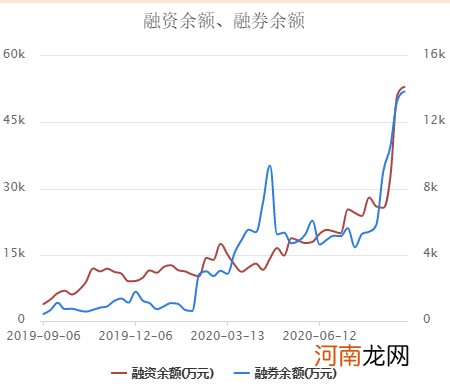

海天味业两融余额走势

据Choice数据显示,今年以来,伴随着海天味业股价的上涨,虽然其融资余额持续走高,但融券余额也同步大幅攀升,显示在股价大幅上涨后,多空交织反而愈演愈烈 。

有些机构人士认为,海天味业之类的消费品公司目前的高估值其实有其合理性 。在上海金舆资产基金经理赵彤看来,海天作为消费品行业龙头,未来业绩确定性非常强,长期看,随着市场占有率提升、品类增加、垄断性提价,将来一年即使200亿利润也有可能,到时候市盈率下降到50倍,市值就可达万亿 。

“所以在对估值很乐观的情况下,想要买入的投资者必须把当前价格抬升到极致,才能阻止其他想买的人买进来,因此这类公司的抛盘是非常有限的 。”他指出 。

不过就海天味业及食品饮料板块近期的持续走强,也有机构表示“看不懂”。上海某知名私募内部人士向采访人员表示,“一段时间之前,我们这边消费股仓位就已经降得比较低了,幸好买的光伏、新能源汽车、军工表现也还算不错,追上来一波 。”

- 会爬山的羊

- 女性什么“时间”做剖腹产手术最好

- 北京计划生育二胎新政策

- 券商军工ETF量增价升 机构“买手”提前布局

- 堪称“药中茅台”!590元一粒的中成药火了 今年市值暴增近1000亿!

- 片仔癀、云南白药你追我赶创新高!谁才是“药中茅台”?

- 教育孩子巧用“三心”

- 生活中的25个“微心理”

- “幼升小”孩子养分咋衔接

- 疯狂的“牛”股!A股市场粘牛就涨 这只消费股接棒天山生物