_原题为:3800亿“光伏茅”放大招!

摘要【3800亿“光伏茅”放大招!拟发行不超过70亿可转债】5月17日晚间 , “光伏茅”隆基股份连发13份公告 , 拟公开发行不超过70亿可转债进行融资 , 为了布局下一代光伏电池技术 。就在2017年、2020年隆基也发过28亿、50亿的可转债 , 均受到机构投资者追捧 , 这次规模也是有史以来最大的 。(中国基金报)

文章插图

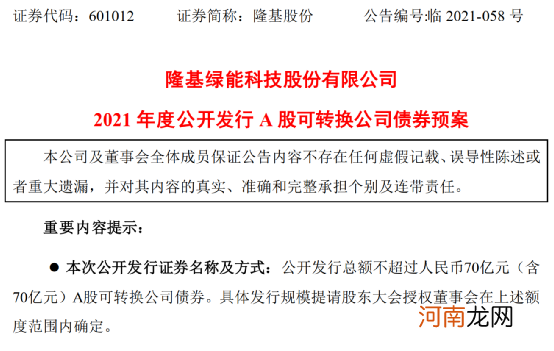

5月17日晚间 , “光伏茅”隆基股份连发13份公告 , 拟公开发行不超过70亿可转债进行融资 , 为了布局下一代光伏电池技术 。就在2017年、2020年隆基也发过28亿、50亿的可转债 , 均受到机构投资者追捧 , 这次规模也是有史以来最大的 。

尽管今年核心资产调整 , 但隆基股份近一年的股价仍然大涨227% , 最新总市值达到3841亿元 。

文章插图

隆基股份拟发行不超过70亿可转债

根据隆基股份《2021年度公开发行A股可转换公司债券预案》 , 本次拟公开发行总额不超过人民币70亿元(含70亿元) A股可转换公司债券 。

本次发行的可转换公司债券每张面值为人民币100元 , 按面值发行 。债券期限为自发行之日起六年 。

可转债票面利率的确定方式及每一计息年度的最终利率水平 , 提请公司股东大会授权董事会在发行前根据国家政策、市场状况和公司具体情况与保荐人(主承销商)协商确定 。另外 , 可转债采用每年付息一次的付息方式 , 到期归还本金和最后一年利息 。

此外 , 预案还公布了初始转股价格、转股价格向下修正、有条件赎回条款、有条件回售条款等基本信息 。

据基金君了解 , 其实在2017年、2020年隆基股份也发行了两期转债 , 融资规模分别为28亿元、50亿元 , 今年这次70亿元是规模最大的 。此前两次转债的初始转股价格分别为32.35元、52.77元;同时上网发行数量分别为446.15万张、926.04万张 , 另外中签率均低至0.01% 。

关于隆基股份为什么会再次选择可转债融资?有固收投资经理表示 , 隆基股份此前发的隆基转债、隆20转债 , 受到机构投资者追捧 , 二级市场表现很好 , 均很快转股退市 。

该投资经理认为 , 可转债融资相比定增、债券融资有一些优势:第一 , 转债融资可以节省很大的成本 , 一般发债利率至少4%以上 , 但转债第一年付息千分之三 , 以后逐年递增 , 但大概一年左右就转股了;第二 , 转债融资在发行、定价、股东减持等方面都比定增融资更加方便且有优势 , “隆基股份作为细分行业龙头 , 受到市场认可度高 , 未来转股概率高 。而且它的可转债发行 , 网上中签率万分之几 , 非常抢手 , 机构很喜欢 , 因为上市公司资质比较好 。”

股吧里网友也对70亿可转债融资议论纷纷 , 有网友认为 , 发行可转债是为了用低成本资金扩大生产规模 , 同时也为股东创造更多利润 , 应该坚定加仓 。

发行转债融资目的:

布局下一代电池技术

隆基股份还公告了此次可转债融资的投资计划 , 有三个:一是投资55亿建设西咸乐叶年产15GW单晶高效单晶电池项目;二是投资12亿建设宁夏乐叶年产5GW单晶高效电池项目(一期3GW);三是补充流动资金 。

- 芯片价格“涨声不断” 多家公司股价创新高!谢治宇、赵建平等正积极增仓

- 乐视发布会宣传“我回来了”:贾跃亭未现身现场

- 被异化的“市值管理”:假“管理”真“操纵” 量刑最高十年

- “富豪”正在变年轻!IPO造就大批新富人群 房地产吸引力大降

- 持有超5亿美元空仓 “大空头”原型做空特斯拉!

- “炒菜式教育”重在火候

- 注意:女追男的六大“禁忌” 你知道吗?

- 揭晓:为何“妻管严”男士最幸福

- 倒药渣子的“规矩”

- 29万股民嗨了?ST摘帽潮来了 更有500亿巨头!网友:2倍的“快感”