报告正文

1、核心观点速递

(一)年初以来,周期板块取得显著超额收益,长期供需“紧平衡”叠加需求修复和供给收缩推动价格上行 。我们从年初以来持续强调:16-17年供给侧改革,18年以来供给收缩常态化,导致企业产能利用率持续高位,处于“供需紧平衡”状态 。21年“后疫情”需求修复+“碳中和”供给收缩,都将带来“供需缺口”扩张的顺周期涨价行情 。并自1月3日《迎接“第三波”顺周期行情》、1月19日《产能视角看行业“供需缺口”》以来,持续从“供需缺口”、“碳中和”、“供给收缩”、产能周期、布局机会等视角提示左侧投资机会 。但近期政策有所变化,从坚决限产到兼顾价格上涨斜率,使得不少投资者对于周期板块超额收益的持续性产生疑虑,我们将从周期股的定位、估值和盈利驱动的因素进行分析,解答后期周期股投资的关键变量 。

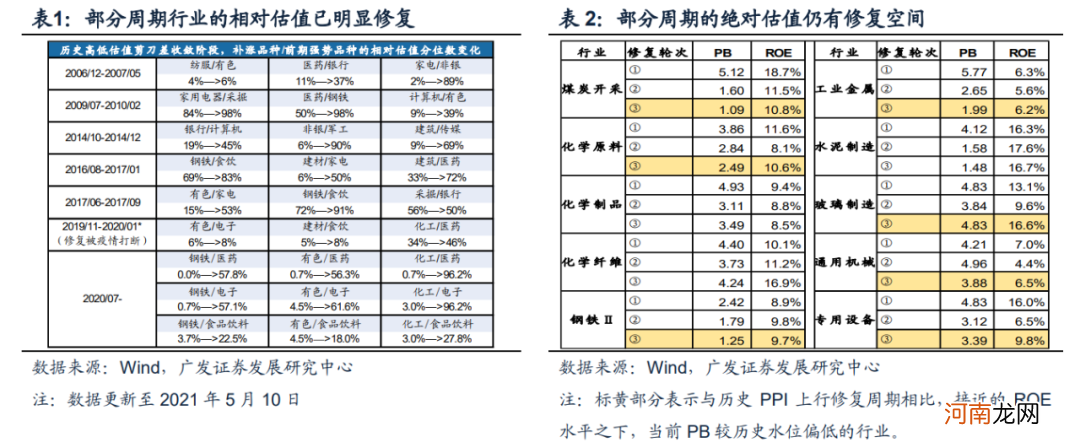

我们此前曾经提出今年的股票从胜率投资转向赔率占优兼顾胜率,因此当前首要分析如何定位周期板块的位置?相对估值已经明显修复,部分绝对估值相对盈利水平仍有修复空间 。1 。首先从相对估值的角度来看,部分中上游周期的相对低估已发生明显修复 。我们在20.08.25报告《那些年,我们经历的牛市补涨》中曾总结过低估值补涨的历史经验,通常补涨品种/前期强势品种的相对估值部分能修复至接近历史50%水平,且总有至少一个补涨品种/前期强势品种的相对估值能修复至80%历史分位数以上 。截止至5月10日,钢铁、工业金属与前期强势板块电子、医药的相对估值已修复至历史50%分位数,而化工的相对估值更是已经修复至90%以上分位数 。2 。从估值与盈利改善匹配的角度来看,部分周期板块的估值相对当前盈利水平仍有进一步修复的空间 。以过去两轮大宗商品涨价周期为参照(2009年7月-2011年7月、2015年12月-2017年2月),以PB-ROE估值体系作为参考,寻找当前顺周期板块盈利位置在过去修复周期中类似盈利水平所对应的估值,并与当前估值进行对比 。可以发现,煤炭、钢铁、工业金属、玻璃、通用机械、专用机械相对于其当前的ROE水平而言,PB或仍有一定的修复空间,而化学制品、化学纤维当前的PB-ROE位置与过去两轮修复周期已较为接近 。

文章插图

(二)周期板块整体估值抬升的关键在于需求 。周期板块估值与大宗商品价格走势存在高度相关,然而高度相关性中亦有分化:2010年以前,周期板块估值弹性和抬升节奏与商品价格几乎吻合;而在2010年之后,周期板块估值弹性和抬升持续性均开始弱于商品,且两者差距逐步走阔 。

这种分化主要反映的是需求因子在股票和商品两个市场之间定价权重的不同 。而对于股市而言,周期股估值扩张是对企业盈利向好的提前反映,周期板块的盈利预期往往来自于“量”和“价”的积极变化,2010年之前商品价格上涨的背后主要是需求推动 。2010年之后,供给收缩的因素开始参与商品价格的变化 。因此在2010年10月,即使商品价格仍在上涨,但当地产投资和出口增速开始拐头向下时,周期股估值便开始松动;2017年9月,估值的回落也同步于地产投资增速的拐点 。为何单独的供给收缩无法明显提振股票估值?一方面政策需要跟踪而难以提前全面计入预期 。另一方面则是当需求扩张力度边际不再进一步增强时,供给收缩带来的原材料价格上涨无法顺利传导至下游,可能会反过来抑制需求和盈利弹性 。因此,对于商品市场而言,供需两端变化所带来的供需缺口扩张对价格的影响更为关键;而对于股票市场周期板块的估值而言,更关键的还是价格背后的需求因素 。这与我们在21.04.09报告《历史“供给收缩”下周期行情启示》中所总结的近几年周期行情规律相一致——2010年之后的周期股行情,供给逻辑强于需求 。股价上涨需要看到工业品涨价、产能利用率提升;股价弹性取决于涨价、毛利、周转率与估值 。行情终结于政策乏力或需求证伪 。

- 国君策略:趋势行情仍需等待 结构切换就趁现在

- 安信策略:国内短期无忧 把握结构机会

- “榨菜茅”33亿定增火了!易方达、广发、高盛等哄抢 更有大咖“提前”动手了!

- ?部分08年问题奶粉重新入市 将全国清查

- 父母效能培训:鼓励的策略

- 欧盟宣布将暂停对部分美国产品加征关税

- 郑商所调整部分期货合约交易保证金标准和涨跌停板幅度

- 不同气质婴儿的教养策略

- 如何应对新生女婴阴道出血?

- 国金策略:资源品涨价行情可能已经处在顶部区域