_原题为:史上最大IPO?A+H巨蚁来了:半年狂赚220亿 , 超10亿人在用!实控人马云捐出6.1亿股…称全球无直接可比公司!

摘要【重磅】蚂蚁科技集团股份有限公司科创板上市申请获上交所受理 。(e公司)

7月20日下午 , 蚂蚁集团官宣A+H上市 。一个月后 , 蚂蚁集团招上市申请同步获港交所和上交所受理 , 迈出A+H上市关键一步 。

文章插图

招股书显示 , 蚂蚁集团拟在A+H发行的新股数量合计不低于发行后总股本的10% , 发行后总股本不低于300.3897亿股(绿鞋前) 。意味着将发行不低于30亿股新股 。此次A股发行可引入绿鞋机制 , 超额配售权最高不超过15% 。

今年上半年虽然疫情冲击 , 但蚂蚁集团利润大增 。2020年上半年蚂蚁集团营收725.28亿元 , 归属母公司拥有人净利润212.34亿元 。支付宝的月度活跃用户由2017年12月的4.99亿名增加至2020年6月的7.11亿名 。机构认为 , 业绩增长主要原因是新客获取战略性投入减少 , 以及数字金融业务 , 特别是理财和保险的快速增长 。

对于蚂蚁集团的A+H股上市 , 资深投行人士表示 , 预计本周给问询函 , 下周一回复 , 下周二通知上会 , 9月10日前后过上市委 , 14号前后之后申请注册 , 当周批下来 , 10月20日前后上市 。

上半年净利润219.23亿元

蚂蚁集团赚钱的能力 , 毋庸置疑 。招股书显示 , 2017年度、2018年度、2019年度和2020年1-6月 , 公司分别实现营业收入653.96亿元、857.22亿元、1206.18亿元和725.28亿元 , 2017年度至2019年度年均复合增长率为35.81%;分别实现净利润82.05亿元、21.56亿元、180.72亿元和219.23亿元 。

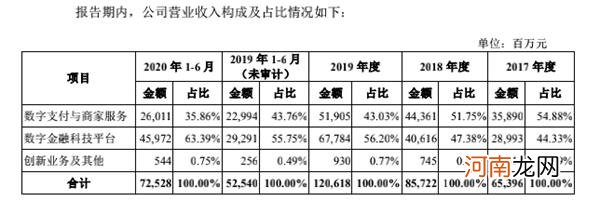

蚂蚁集团收入来自数字支付与商家服务、数字金融科技平台(包括微贷科技、理财科技和保险科技)以及创新业务及其他 。截至2020年上半年 , 数字支付与商家服务收入260.11亿元 , 占收入比例35.9% 。截至2020年6月30日止12个月期间 , 通过蚂蚁集团平台完成的国际总支付交易规模达到人民币6220亿元 。

文章插图

报告期内 , 数字金融科技平台收入在蚂蚁集团的收入占比不断提高 。2019年度及2020年1-6月 , 数字金融科技平台收入占公司总收入的比例分别达到56.20%和63.39% , 预计将成为公司未来增长的重要驱动因素 。公司数字金融科技平台绝大部分收入来自向合作金融机构收取的技术服务费 。

蚂蚁集团招股文件显示 , 过去一年 , 蚂蚁数字金融科技平台的用户为7.29亿 。理财平台促成的资产管理规模高达4.1万亿 , 保险平台促成的年度保费则为518亿 , 花呗借呗服务用户约5亿 。此外 , 支付宝的月度活跃用户由2017年12月的4.99亿名增加至2020年6月的7.11亿名 。

文章插图

与“支付宝”相比 , 蚂蚁集团已经不再局限于消费者的电子支付服务 , 而是定位于普惠金融服务的科技企业 。场景与支付、数字金融、科技服务三大业务板块的联动 , 使蚂蚁金服完美演绎了“能力输出”模式下的引流、变现与赋能逻辑 , 国际化拓展边界 。

与腾讯不直接可比

- 史上最强山寨机

- 手上有30万怎么理财收益最大?

- 中国面积最大的大学是哪个?中国民用航空飞行学院占地17000多亩

- 蚂蚁又有大消息!证监会已接收申请境外IPO材料 最快9月AH两地上市

- 3个月宝宝拉肚子怎么办 史上最全治疗拉肚子策略

- 新一线城市居住“比拼”:成都医疗资源覆盖最高 天津平均购房年龄最大

- 剖腹产横切好还是竖切好史上超全的优缺点分析!

- 科创板日报:科创50指数收跌2.68% 证监会同意2家企业IPO注册

- 无党派人士有谁 急关于历史上著名的无党派人士

- 证监会同意福昕软件等2家企业科创板IPO注册