文章插图

02

新兴经济体是否更加脆弱?

1、债务压力与通胀风险是主忧

相较发达市场 , 新兴市场虽然具备较强的经济增长潜能与投资机会 , 但亦具有一系列脆弱性:对出口的高度依赖、“双赤字”(经常账户赤字+财政赤字)与债务违约风险以及部分国家内部治理问题等 。这意味着 , 全球风险偏好一旦回落 , 新兴市场的脆弱性将更容易暴露 , 国际资本投资新兴市场的信心可能快速下滑 , 致使资本外流 。

2020年新冠疫情爆发以来 , (部分)新兴市场有两方面脆弱性在短期更加凸显:一是 , 信贷扩张、赤字率和债务率抬头、杠杆率上升等 , 带来了更大的财政平衡与债务压力;二是 , 大宗商品周期与经济活动受限下 , 输入型通胀或通缩风险加剧 。

1)财政平衡与债务压力加大

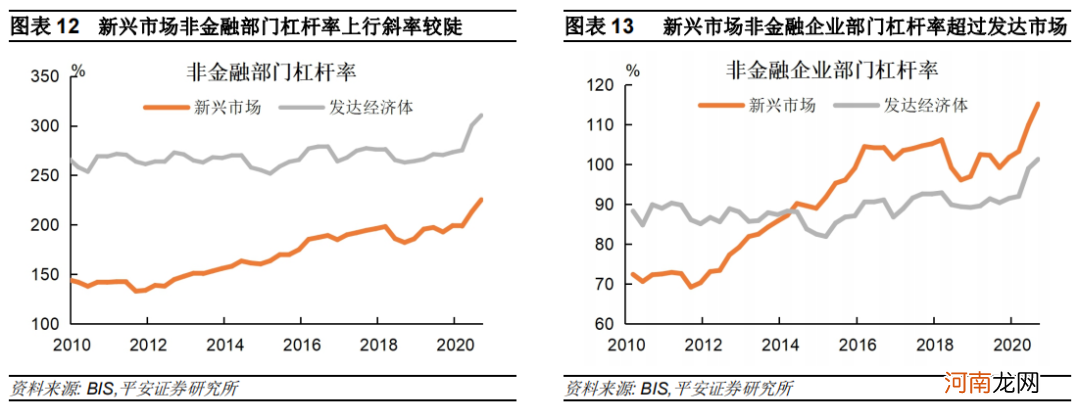

新兴市场杠杆率近十年来已经较快攀升 , 疫情后再度跃升 。发达经济体的政府和居民杠杆率长期高于新兴市场 , 因而非金融部门杠杆率整体较高 , 但次贷危机后直至疫情前保持在250-280%区间 , 未出现趋势性上涨 , 2020三季度该数字升至310% 。而新兴市场的非金融部门杠杆率 , 在近十年以来维持上行趋势 , 由2012年的130%左右上升至2020年疫情爆发前接近200%的水平 , 2020年三季度升至225%(图表12) 。其背后主要是新兴市场非金融企业杠杆率的快速上行 , 2012年以来这一数字由70%左右 , 快速上升至2016年100%以上 , 且该杠杆率在2014年已经超过发达经济体(图表13) 。2020年新冠疫情爆发后 , 新兴市场非金融部门杠杆率快速上行 , 甚至上升斜率比发达市场更陡峭 。站在宏观杠杆率角度 , 新兴市场现在的偿债压力正在加大 。

文章插图

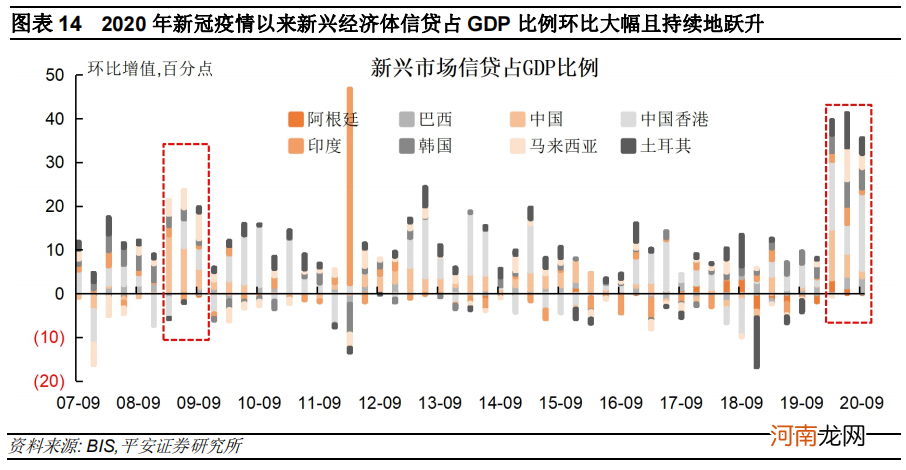

新兴市场信贷缺口扩大 , 释放金融风险信号 。疫情爆发后 , 新兴市场迎来了一轮显著的信贷扩张 , 其中一部分来源于本国政府通过银行发放的经济纾困资金 , 另一部分来自IMF、世界银行和其他外部机构为发展中地区特供的纾困资金 。BIS数据显示 , 2020年前三季度 , 主要新兴市场信贷占GDP比例环比大幅、持续跃升(图表14) 。各国实施经济纾困措施时 , 大量借助银行等间接融资窗口支持信贷流动 , 导致一定程度的信贷扩张 。但是 , 信贷“易放难收” , 如果新兴市场经济复苏的节奏过缓 , 则信贷占GDP比例与潜在增长率的差距(信贷缺口)或长期存在 , 难以收窄 。特别是 , 由于疫情对全球经济的破坏 , 使得2020年新兴市场的信贷占GDP比例的扩张速度处于历史高位(高于2008年金次贷危机后) , 未来信贷缺口闭合压力显著 。

文章插图

近年来新兴市场财政赤字率高企 , 政府债务率持续上升 。一方面 , 据IMF数据 , 次贷危机以后 , 发达经济体的一般政府赤字率急剧扩张 , 2009年一度接近9% , 但此后一直保持下降趋势 。新兴市场的赤字率 , 虽然在金次贷危机后未至发达市场水平 , 但2013年以后较快攀升 , 并于2014年超过发达市场 , 近5年以来基本保持在4%以上的高位 , 2019年更出现抬头迹象 , 达到4.8%(图表15) 。另一方面 , 新兴市场举债能力不及发达市场 , 次贷危机后债务率并未像发达市场那样大幅扩张 。但自2013年以来 , 新兴市场政府债务率保持上升 , 由2013年的38%明显上行至2019年的52% , 而同期发达市场债务率保持稳定(图表16) 。2020年 , 各国为应对新冠疫情加大了财政支出和借债规模 , 而大部分国家经济受疫情冲击而收缩 , 预计赤字率和债务率很可能显著上升 , 新兴市场的财政平衡与债务压力自然受到市场的高度关注 。

- 海通宏观:需求主导 油价的上涨行情或许并未结束

- 重磅!银行“打工人”薪资大曝光:平安57万招行53万 中信、兴业大幅加薪了!

- 东吴宏观:谁更贵?全球股市、债市 还是房地产?

- 【视频实录】任泽平回归资本市场首场宏观策略报告会

- 怎样让宝宝平安度过夏天

- 平安普惠贷款怎么样?平安普惠贷款可靠吗?

- 如何让宝宝平安出游

- 天风宏观宋雪涛:价值风格还会持续多久?

- 宝宝平安度夏出游守则须知

- 国家能源集团:煤炭生产按照历史同期最高水平安排12月计划