_原题为:价值风格还会持续多久?(天风宏观宋雪涛)

摘要【天风宏观宋雪涛:价值风格还会持续多久?】短期来看,本轮价值风格已持续了6个月,可能处于风格优势期的中后期(可比平均10个月),价值股作为复苏交易在未来一个季度仍有望跑赢成长股,但建议放低对价值股绝对收益的预期 。长期来看,价值/成长的风格分化能否趋势性逆转仍然未知,如果美国政府通过加税推动一系列缩小贫富差距的制度改革,要做好风格趋势性逆转的心理准备 。

美股价值股与成长股长期相对收益的核心来源是盈利,而不是估值 。与科网泡沫时期显著不同的是当前成长股相比价值股并不存在明显的估值泡沫(可能都贵) 。短期来看,本轮价值风格已持续了6个月,可能处于风格优势期的中后期(可比平均10个月),价值股作为复苏交易在未来一个季度仍有望跑赢成长股,但建议放低对价值股绝对收益的预期 。长期来看,价值/成长的风格分化能否趋势性逆转仍然未知,如果美国政府通过加税推动一系列缩小贫富差距的制度改革,要做好风格趋势性逆转的心理准备 。

引言:

去年8月,美股价值股跑输成长股的幅度首次超过科网泡沫时期水平,当时市场开始出现转向周期价值股的观点,同一时间长端美债利率开始剧烈反弹,带动价值/成长比值从历史低位回升 。今年2月以来,代表成长风格的纳斯达克指数连续回撤,代表价值风格的道琼斯指数屡创新高 。当风格切换已成为事实后,关于美股价值风格是否迎来长期拐点的讨论愈演愈烈 。

风格切换是长期反转还是短期收敛,还有多少演绎空间?——我们以Russel 1000的价值和成长指数为例,探讨该问题的答案 。

核心结论:

第一、价值股与成长股相对收益的核心来源是盈利,而不是估值!当前成长股相比价值股并不存在明显的估值泡沫(可能都贵!),这与科网泡沫时期是显著不同的 。

第二、1981年后,长期债券利率下行的内核是经济增长内生动能不足带来的低经济增速、低通胀现象 。目前来看,导致经济增长内生动能不足、长期通缩环境的技术因素和制度因素仍未得到改善 。

第三、如果美国国债市场无法形成长期熊市,价值优于成长风格的讨论可能仅仅局限于短周期 。名义利率、实际利率、CPI、通胀预期触顶回落大致是拐点同步或领先指标,市场的风格拐点也早于相对盈利拐点 。

第四、短周期看,本轮价值风格已持续了6个月,处于风格优势期的中后期(可比平均10个月),超额收益也完成了历史均值的一大半 。利率和通胀快速上行的阶段可能在今年5月结束 。因此价值股作为复苏交易在未来一个季度仍有望跑赢成长股,但建议放低对价值股绝对收益的预期 。

第五、一旦美国政府开始左转,改革里根政府以来以自由资本主义为基础的分配制度,长期利率转为趋势上行的条件可能出现 。收入分配的均衡化可能扭转过去四十年贫富差距拉大带来的长期通缩局面,并推动长期利率中枢趋势性回升 。

第六、长期价值/成长的风格分化能否趋势性逆转仍然未知,如果美国政府通过加税推动一系列缩小贫富差距的制度改革,要做好可能发生风格趋势性逆转的心理准备 。

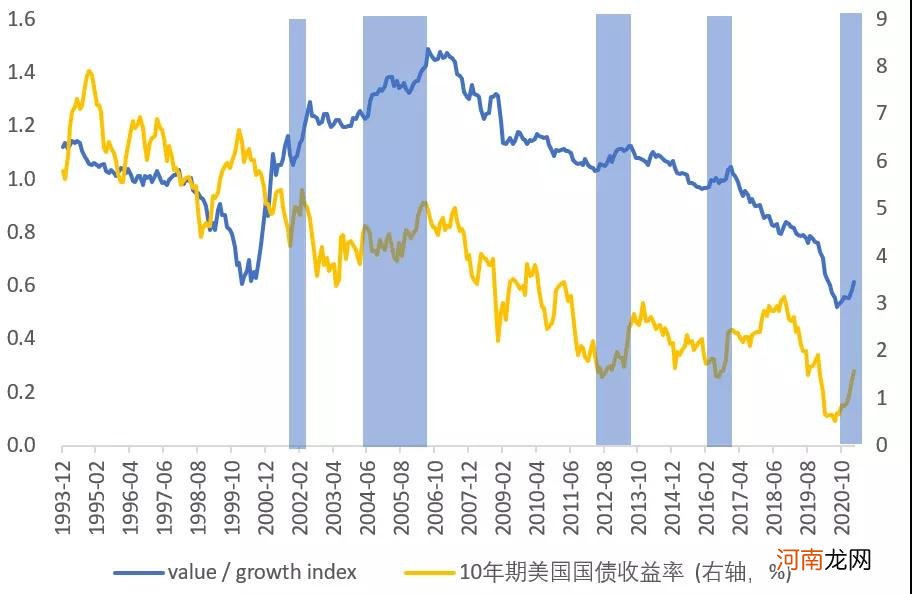

图1:10年期国债收益率与Russel 1000 价值与风格指数相对收益

文章插图

资料来源:Bloomberg,天风证券研究所

一、价值/成长风格的相对收益由什么决定?

支持风格长期反转的核心观点是美债长端收益率下行趋势的扭转 。我们从长端收益率对价值股和成长股每股盈利和估值影响的角度予以分析 。

- 发改委:我国宏观政策空间充足 大宗商品不具备长期上涨基础

- 央行、外汇局调整跨境融资宏观审慎调节参数

- 春季可以穿风衣吗 风衣可以水洗吗 春天风衣搭配

- 央行、外汇局调降“跨境融资宏观审慎调节参数”至1意味着什么?

- 附名单 天风、光大10月“擒牛”:反弹在望 布局消费、科技与金融“好股”

- 天风证券:拟定增募资不超128亿元

- 天风证券欲募128亿“补血” 再融资高峰来袭?券业已迎千亿“弹药”

- 元青花鉴藏秘诀——宏观定年代,微观定真假

- 天风天睿龚卿:5G新基建为下游三类商用按下加速键

- 那年冬天风在吹结局解析 那年冬天在线观看完整版