文章插图

(三)当前处于PPI上行(全球经济修复)及社融下行(信用收敛)交织的时期,如何影响当前A股顺周期风格?以史为鉴,社融下行(PPI见顶)并非一定对应着周期风格受损,如社融下行因地产基建压制为主导,总需求拖累下顺周期风格下跌;如社融下行而供给逻辑支撑PPI维持韧性,则周期风格跑平或跑赢 。中国3月PPI同比上涨4.4%,明显高于市场一致预期,这一方面源自全球名义增长修复趋势(美国3月PPI年率录得4.2%,亦创2011年以来新高),另一方面是中国“碳中和”带来供给收缩预期,黑色冶炼等价格叠加了这一过程 。据广发宏观团队4.9《三因素叠加导致PPI中枢显著上移》的判断,给定条件下本轮PPI可能会5月形成同比高点 。与此同时,“紧信用”下社融增速下移是大概率事件,我们发现历史上社融拐点向下不一定对应着周期风格受损——1 。情形1,大多数时期社融下降主要由地产基建压制所拖累,则周期风格因需求萎缩而跑输,典型如10年上半年(4月地产调控新国四条、新国十一条),13-14年(地产调控下销售与投资快速回落);2 。情形2,少数情形下社融回落、但PPI由于行业供给收缩逻辑在高位震荡,如10年下半年和17年,这时周期风格因供给逻辑反而震荡上行 。21年A股产能利用率高位,全球需求复苏延着出口链拉动中国制造业结构性供需缺口扩张,我们认为21年更接近上述情形2,供给逻辑不容忽视 。

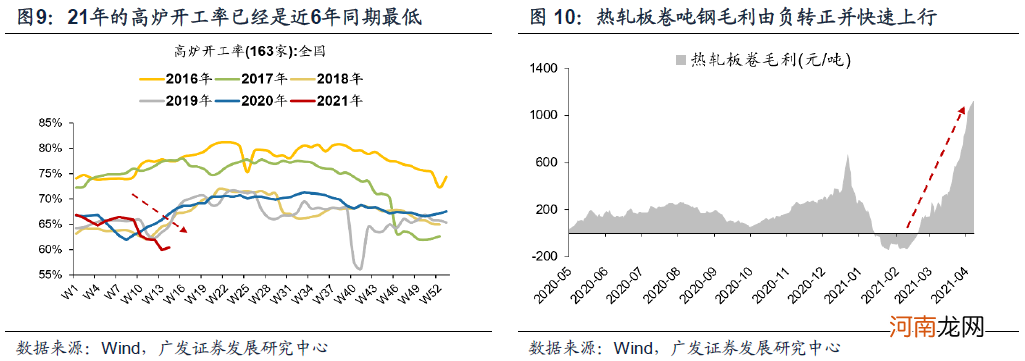

(四)在名义GDP的上行期,21年“碳中和”下部分工业品供给收缩的力度将对价格弹性产生较大影响 。我们从历史上三轮典型“供给收缩”下周期行情得到四点启示,其上涨信号、品种弹性、行情终结可对21年形成借鉴 。4月以来,工信部、发改委、唐山市政府等接连密集部署粗钢产量产能双控政策,Myspic钢价综合指数自2月第二周已是连续第9周环比上升,过去三周环比有明显加速迹象 。我们在4月9日发布的专题报告《历史上“供给收缩”下周期行情启示》,2010年之前周期股往往赚“需求改善”的钱、而2010年之后三轮持续的周期行情都是赚“供给收缩”的钱,分别是10年“拉闸限电”、16年供给侧改革“去产能”、17年供给侧改革“环保限产” 。从历史三轮“供给收缩”行情可以总结四点共性与启示:1 。由于“供给收缩”的推进难度大,每一轮的“去产能”政策,市场都是从“将信将疑”到逐步确认;2 。股价上涨滞后于政策出台与产量下降,需要看到工业品价格上涨与产能利用率提升;3 。在周期股的股价弹性上,价格上涨、利润率及周转率改善、低PB、政策推进力度是主要是决定因素;4 。行情的终结领先于工业品价格,而主要由政策式微或需求证伪来决定 。在上述启示下我们对标21年“碳中和”主导下的“供给收缩”,我们认为市场对于政策力度的预期差正在弥合,截止2月末今年粗钢产量同比增速高达13%、而今年要压降至负增长,可见后续的政策推进力度依然坚决 。目前周期性行业的产能利用率与行业集中度远超10年与16年水平,而21年以家电、汽车、工程机械为代表的制造业景气对需求端形成支撑,因此以钢铁、电解铝为代表的周期板块“供需缺口”有望继续扩张 。

文章插图

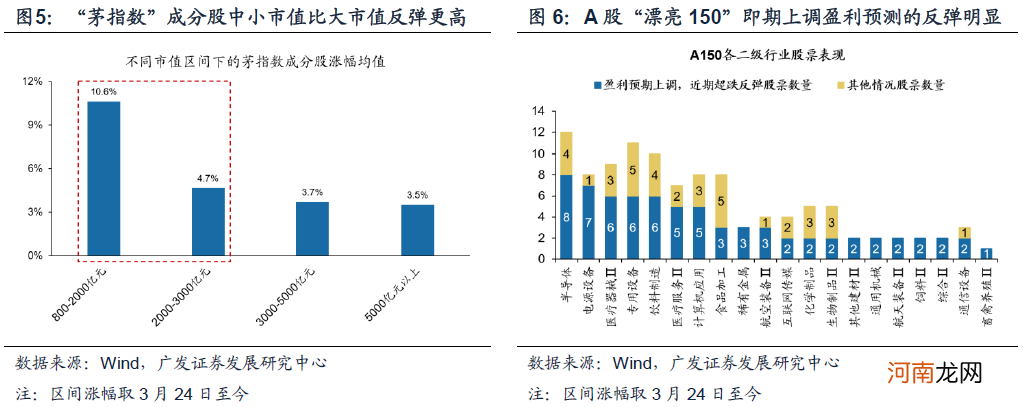

(五)“热门股”超跌反弹接近尾声,建议进一步调整持仓结构 。市值下沉是第一位的,财报季即期盈利上调是其次,低PEG策略进可攻退可守 。我们在2.24《扩散升级》中率先提出“A股微观结构出了问题”,在3.28《珍惜反弹时光》中提示A股由“热门股”引领进入反弹,4.5日提出《反弹下半场,继续调结构》,市场运行基本符合我们前期判断 。本轮反弹时间和空间基本符合历史规律,“热门股”本周再度表现出“对利好钝化”,意味着第二阶段“超跌反弹”接近尾声 。后市的主要不确定性在于流动性的潜在变化方向和幅度,在未发生全面通胀的前提下,稳货币/紧信用但“不急转弯”是基准情景,观察4月下旬的政策窗口 。当前处于PPI上行(全球经济修复)及社融下行(信用收敛)交织的时期,21年A股产能利用率高位,全球需求复苏延着出口链拉动中国制造业结构性供需缺口扩张,供给逻辑不容忽视 。微观结构修正带来中期风格切换,市值下沉是第一位的,小市值和低PEG策略将更为占优 。建议进一步调整持仓结构:一季报可能超预期与低PEG的交集(化学制品/化纤/通用机械/汽车);主题关注“碳中和”下供给收缩(钢铁/电解铝) 。

- 华泰Q2策略:仍在右侧 以小胜大

- 国君策略:短期仍是震荡格局 当下应把握一季报

- 产后补充营养小策略

- 肥胖产妇饮食策略

- 孕妇吃红糖小策略

- 八大券商主题策略:“儿童经济”何以崛起?教育、奶粉、零食等产业链标的名单来了

- 东吴策略姚佩:两个PMI背离对A股的指示意义

- 孕妇体操选择小策略

- 招商策略:北上资金3月大幅加仓银行 持股集中度连续下降

- 6个策略让3-6岁宝宝爱上运动