2、区分规模来看,大、中、小基金调仓情况与偏好,是否存在大型基金调仓规模相对偏小的情况?

3、在市场调整的背景之下,分风格和规模来看本次基金赎回情况为何?

1

特色鲜明vs风格均衡:重仓股调整期大多基金经理仍然选择坚守

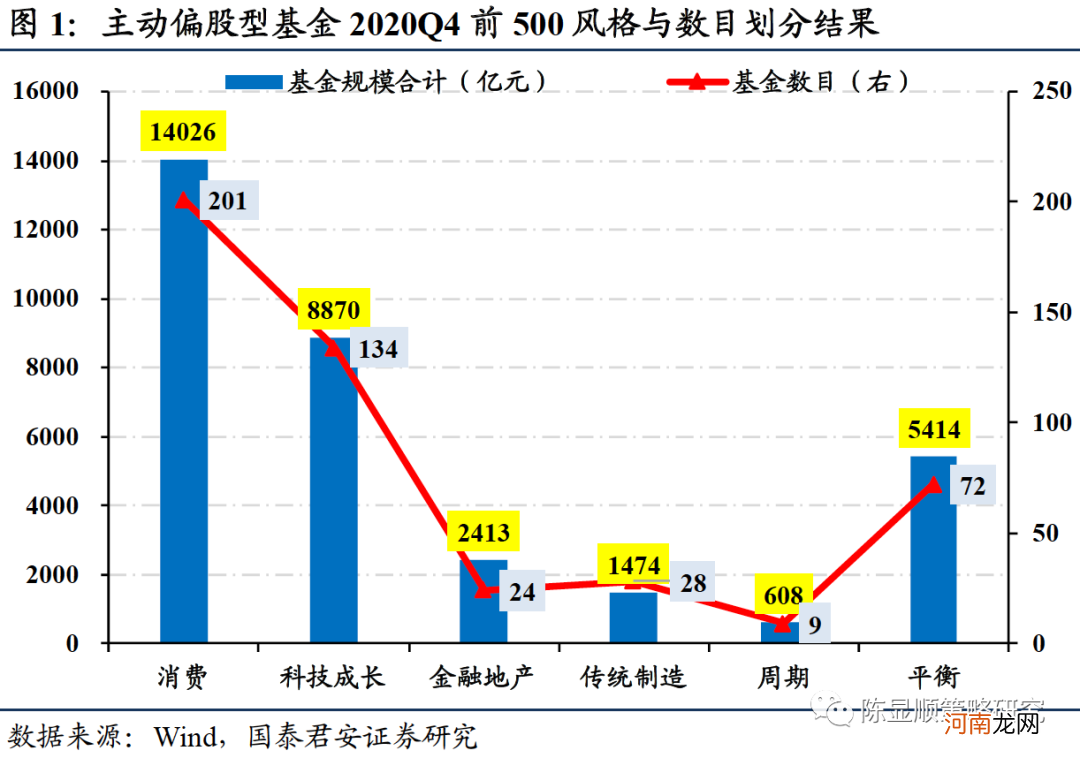

本文选取规模前500只主动型偏股基金作为研究样本,按照其2020年报当中的重仓行业进行划分为消费、科技成长、金融地产、传统制造、上游周期以及均衡风格,以此为基准对于2021Q1当中基金的调仓行为进行观察,考察不同风格类型的基金在市场宽幅震荡当中的调整行为 。

(注:本文对于基金风格的划分采用2020年公布年报当中重仓行业比重,若第一重仓行业比重<15%,则划分为平衡型基金,反之相应划分入对应的板块之中 。)

2020年年底大多大规模主动型偏股基金均集中于消费和科技成长领域,大多基金行业配置均较为集中,风格特色鲜明 。从2020年底来看,重仓消费行业的基金规模合计达到14206亿元,基金数量也以201只独占鳌头,科技规模8870亿元仅次于消费,而行业配置相对较为均衡的基金数目仅有72只,可见在2020年底的时候大多数的基金经理选择仍然是特色鲜明的路线 。

文章插图

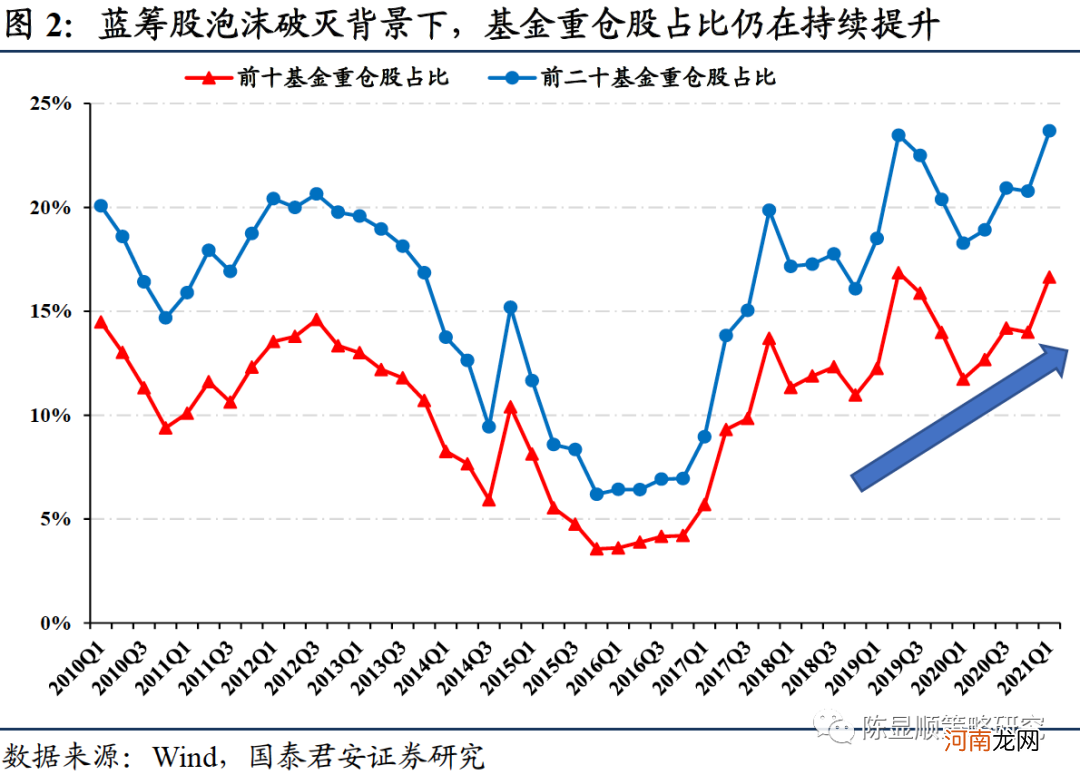

从重仓股的持股集中度来看,市场震荡的背景之下基金经理仍然选择继续坚守蓝筹白马风格,前10/前20的持股集中度反而有所上升 。从持股集中度的刻画指标来看,前十大重仓股持仓占比进一步上升至17%,而前20持仓占比上升至23%,说明在市场阶段性下跌过程中,机构持仓集中度仍在进一步提升,市场的共识度仍在持续加强 。

文章插图

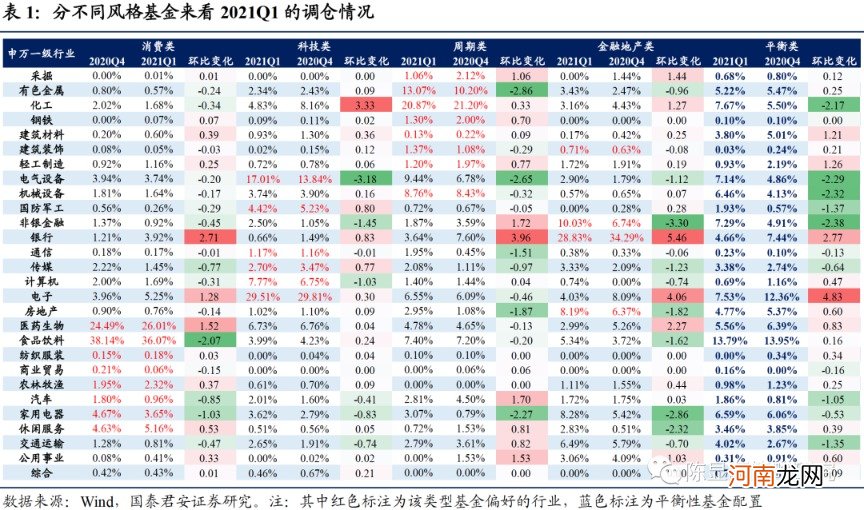

分风格考察基金的调仓行为来看,银行是各类基金加仓的共识,以新能源为代表的电气设备行业则遭到了减配 。具体来说,有如下几点结论是值得关注的:

此前偏好消费类的基金减仓食品饮料,转而大幅加仓银行股 。消费风格的基金在2020Q4的统计当中占据了绝大多数,其持仓也大多集中于食品饮料、医药生物、家电、休闲服务等行业,从Q1的调仓行为来看,减仓食品饮料行业达-2.07pct,转而大幅加仓银行,加仓幅度同样达到2.71pct 。

科技风格的基金大幅减仓新能源,对于化工行业开始出现明显增配 。此前科技风格基金对于新能源行业的配置达到17.01%,而在2021Q1当中,电气设备行业出现了明显减配,而化工行业配置比例由4.83%上升至8.16% 。

平衡风格的调仓颇为引人关注,其集中减仓了电气设备、机械设备、国防军工,大幅加仓电子 。平衡风格的基金行业层面配置相对较为均衡,因此也更容易成为市场上的边际推动力,而从平衡风格的调仓行为来看,对于电子行业的配置比例由7.53%上升至12.36%,在整体市场都不看好电子的情况下逆势加仓,而对于电气设备、机械设备等进行了减配 。

文章插图

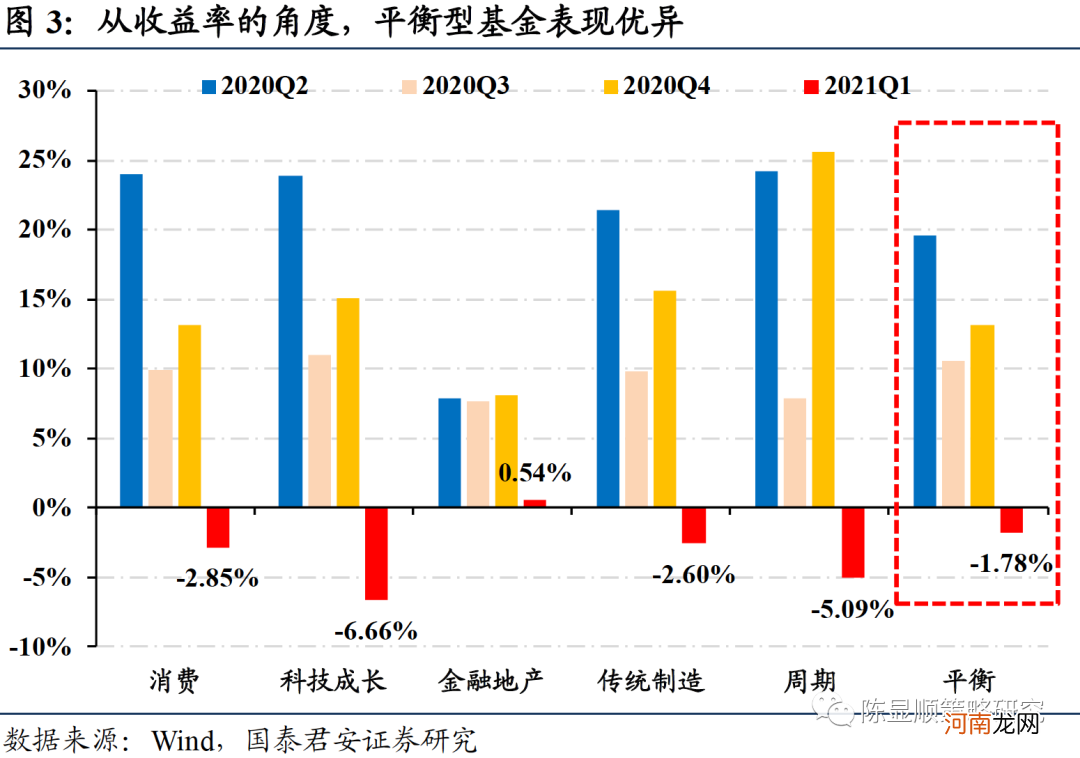

市场调整之际,平衡风格的基金收益率表现明显较优 。从近年不同风格类型基金的收益率来看,2021Q1配置风格平衡型的基金小幅回撤-1.78%,收益率表现仅次于防御属性的金融地产基金,此外,2020年全年收益率也同样维持在较高水平,其中2020Q3与2020Q4收益率与消费类基金相差无几 。市场调整之际,偏均衡型的配置风格表现相对占优,偏低的行业持仓集中度有利于降低熊市中的下跌风险 。

文章插图

2

- 中国平安:一季度净利润272.23亿 同比增长4.5%

- 亿纬锂能:一季度净利同比增156.22%

- 万科回归“绿档” 一季度销售额同比增长30%

- 招商银行:一季度净利同比增15.18%

- 刘格菘、董承非最新动作来了!明星基金经理一季度都怎么调仓?

- 婴幼儿补钙的完美策略

- 供需两旺 钢企一季度盈利能力大增

- 一季度净利下滑近20% 可口可乐要涨价?可口可乐中国:未掌握消息的确切来源

- 国信策略:市场流动性短期内不会出现“急转弯”

- 4大教育策略摆平玩具控宝宝