消费类、科技成长类和平衡类基金份额在经历2020Q3的大幅攀升后保持相对平稳,2021Q1季度虽出现下降,但基金份额仍然保持在6280、4448、2975亿份,缩减率分别为-5%,-6%和1% 。

金融地产类基金份额打破2020年H2的平稳格局,份额减少224亿份,缩减率为12% 。此外历史持仓份额较低的传统制造和周期风格的基金份额出现上升,分别上涨5和14亿份,但从整体上看增长势头保持相对平缓,增长率分别为1%和8%,并未出现明显上行 。

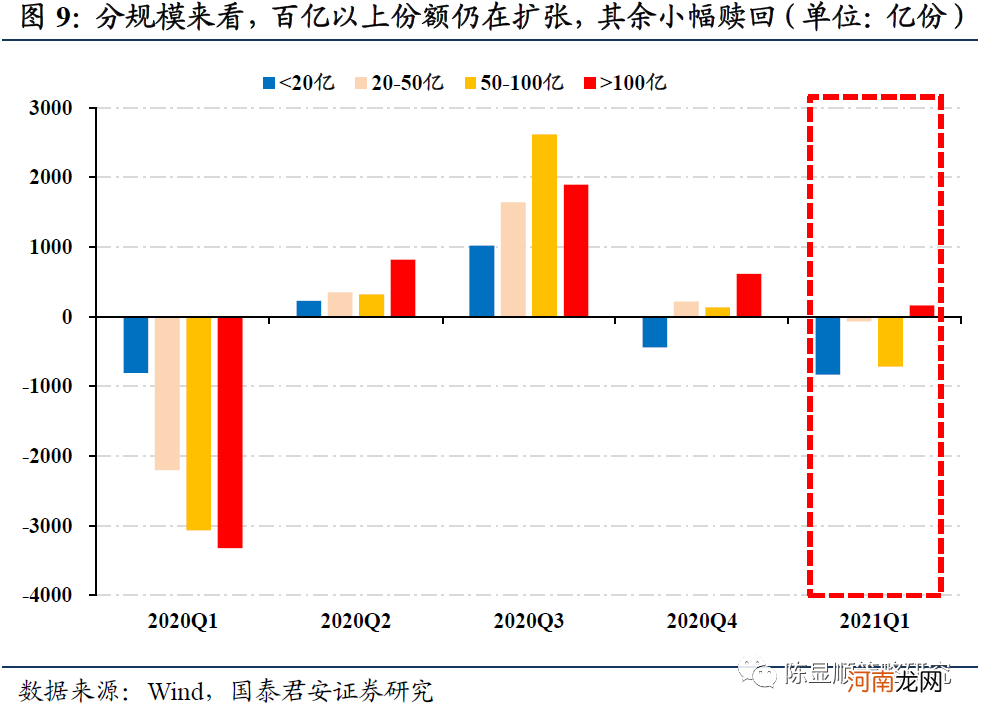

3.2、分规模来看,明星爆款基金份额反而有所扩大,赎回压力集中于规模较小的基金

分规模考察Q1基金赎回情况,不同规模基金赎回情况分化明显,百亿以上爆款基金份额反而在逆势扩张 。从2021年第一季度基金份额变化来看,仅有>100亿元这一类基金的份额在21Q1经历了增长400亿份左右的增长,而其余三种规模的基金份额均经历了不同程度的减少,其中<20亿元和50-100亿元规模的基金份额减少较为明显为1000亿左右 。由此可见,目前超大规模的基金的头部效应明显,整体赎回压力可控,在市场大跌环境下投资者更青睐于此前表现优异的规模较大的基金 。

文章插图

3.3、后续机构调仓方向:盈利和行业景气度为核心抓手

两层面解读2021Q1基金的配置行为:其一,必须承认在年初行情当中,部分机构重仓股的估值存在对未来的透支,因此泡沫终将随微观流动性的收缩而消散,消散过程当中,机构并未找到其他更好的标的,因此大多选择了继续坚守;其二,在总体稳定的同时,我们也看到了一些结构性的亮点,如经济修复背景下资产负债表有望修复,景气度趋势向好的银行受到了更多基金的认可,部分基金的调仓行为已经悄然来临,而随着后续盈利高景气方向的逐步清晰,基金的配置方向将沿景气趋势不断演绎 。

展望未来1-2个季度,无论是大盘指数或此前定价较充分的抱团股,“拔估值”均较困难,中长期行业景气度有相对优势的品种更为值得关注 。尽管目前来看,公募基金仍然选择坚守龙头白马,但微观结构的拥挤使得龙头公司存在压力,流动性收缩也需要分子端盈利的对冲 。在国内外通胀、信用收缩及流动性收缩预期三重桎梏下,二季度寻找被低估的盈利价值及成长价值将成为新的配置方向 。从基金配置的层面来看,调仓的核心抓手将聚焦于分子端盈利层面 。因此当前时间点之下,基于盈利超预期的线索,我们重点推荐中长期行业景气度存相对优势的,且当前机构拥挤度较低,未来有望获得进一步加仓的成长类行业,包括:新能源/电子/医药/机械设备等 。

4

行业配置分析:加仓方向集中于银行、医药生物、化工等

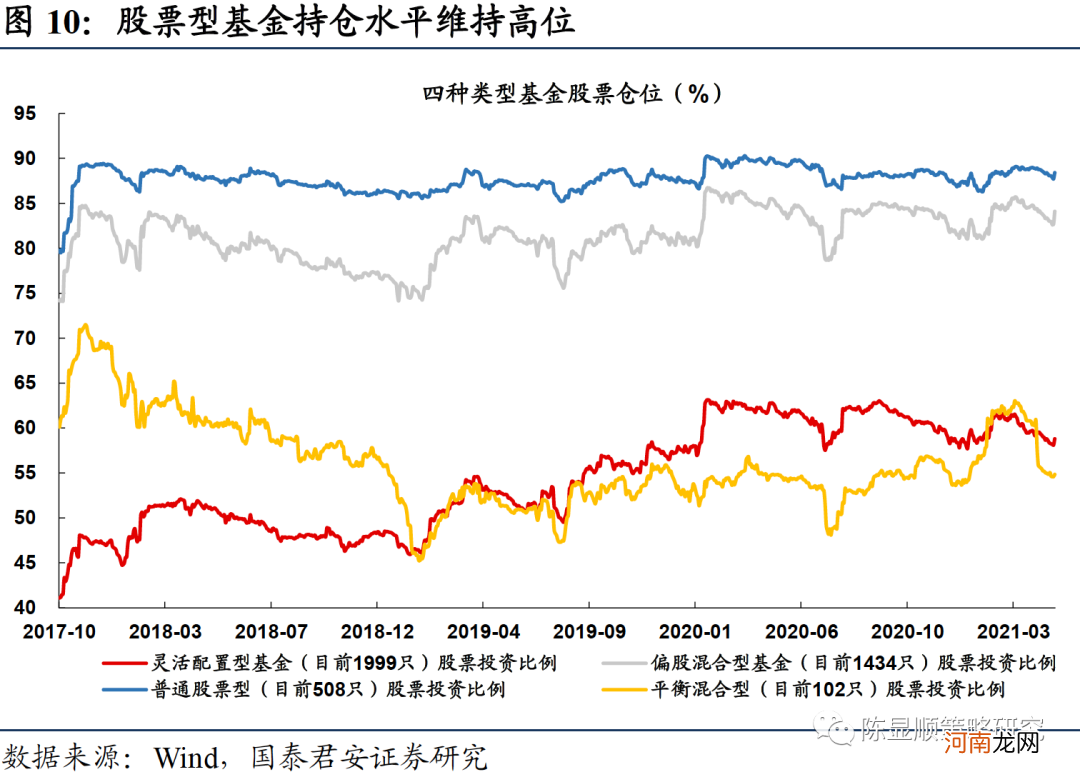

4.1、仓位分析:小幅下滑,总体维持高位

当前基金股票仓位保持高位运行 。分不同类型看,普通股票型超八成,继续高位运行;偏股混合型基金仓位在第一季度出现短暂下降,目前恢复至84.1%;平衡混合型基金仓位在54.85%,较3月份下滑略大;灵活配置型基金仓位58.81%,较上一季出现了小幅下降 。

文章插图

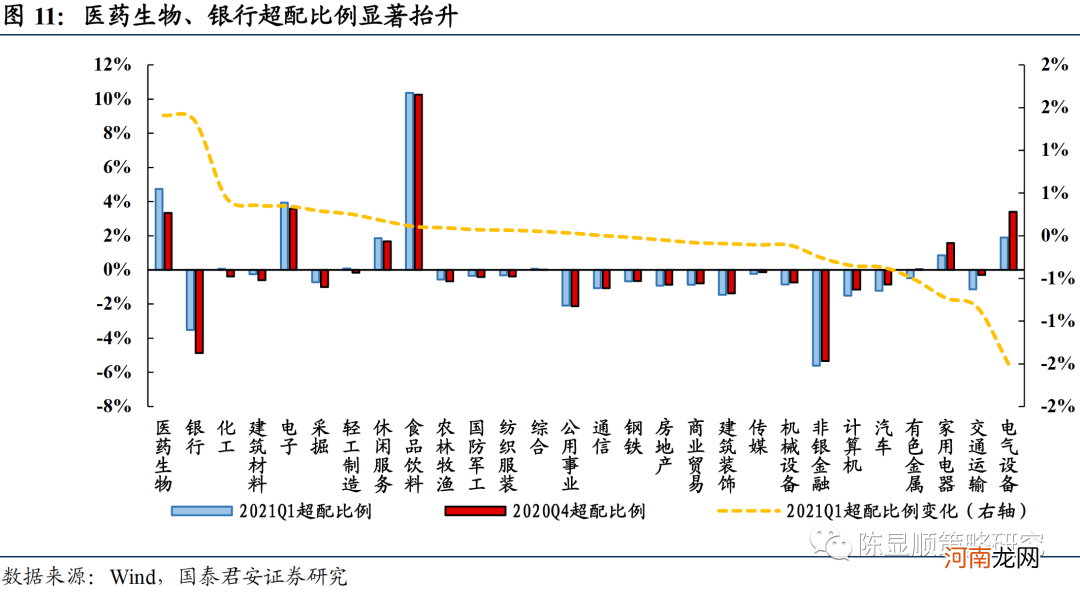

4.2、行业配置:生物医药、银行等配置比例增幅较大

分行业来看,整体基金持仓增配的方向在银行、医药生物和以化工、建筑材料等为代表的中游产业 。其中医药生物、银行两者超配比例上升最为显著,而食品饮料、电气设备、有色金属前期涨幅较高的行业出现高位降仓的趋势 。

- 中国平安:一季度净利润272.23亿 同比增长4.5%

- 亿纬锂能:一季度净利同比增156.22%

- 万科回归“绿档” 一季度销售额同比增长30%

- 招商银行:一季度净利同比增15.18%

- 刘格菘、董承非最新动作来了!明星基金经理一季度都怎么调仓?

- 婴幼儿补钙的完美策略

- 供需两旺 钢企一季度盈利能力大增

- 一季度净利下滑近20% 可口可乐要涨价?可口可乐中国:未掌握消息的确切来源

- 国信策略:市场流动性短期内不会出现“急转弯”

- 4大教育策略摆平玩具控宝宝