第二,站在更长期的趋势来看,过去2010年库存周期中周期股的盈利回暖能够部分被市场所定价,但由于长期产能的过剩,市场认为周期股没有成长性造成了2010年之后周期股的收益率很难持续“超跑”ROE 。但自2016年以来,其实已经有部分具备成长性的周期行业(如化工和机械设备)开始脱颖而出,格局的改善与有效资本开支开始获得成长性的回归,在景气上行中收益率开始跑过ROE水平 。

而当下,碳中和为中上游的钢铁、煤炭等传统周期性行业带来了变化:供需之间关系重新平衡,高价格无法带来有效的供给变化,其对应的商品名义价格将会获得伴随货币增长而获得的增长,产能价值因此获得根本性修复 。周期仍是波动性资产,但股票跑赢商品的条件已经成熟 。

1、周期股ROE改善明显,PB仍有较大上升空间

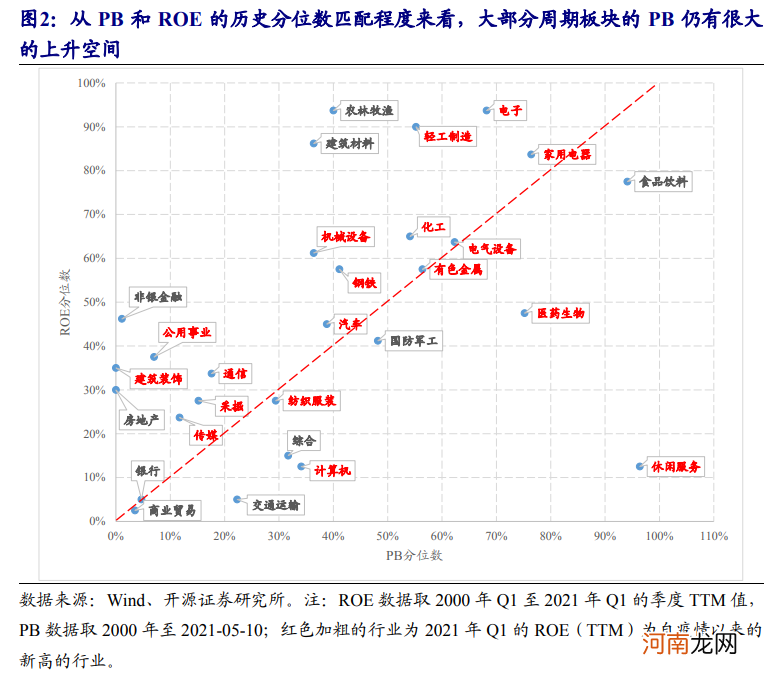

1.1、当前PB-ROE历史分位数的匹配度:部分周期仍被低估

部分周期行业的ROE自疫情以来持续改善,改善幅度也排名靠前,但PB的修复程度却远赶不上ROE 。从最新的一季报数据来看,部分周期行业的ROE相比于2020年Q4而言大幅改善,如化工、采掘、钢铁、有色金属和机械设备,这些行业的ROE历史分位数也已经超过50% 。当前这些行业的PB虽然已经有所修复,但如果结合PB的历史分位数来看,仍处于历史较低的水平,这意味着相比于ROE修复的程度,部分周期股的估值仍处于相对低估的水平 。

文章插图

文章插图

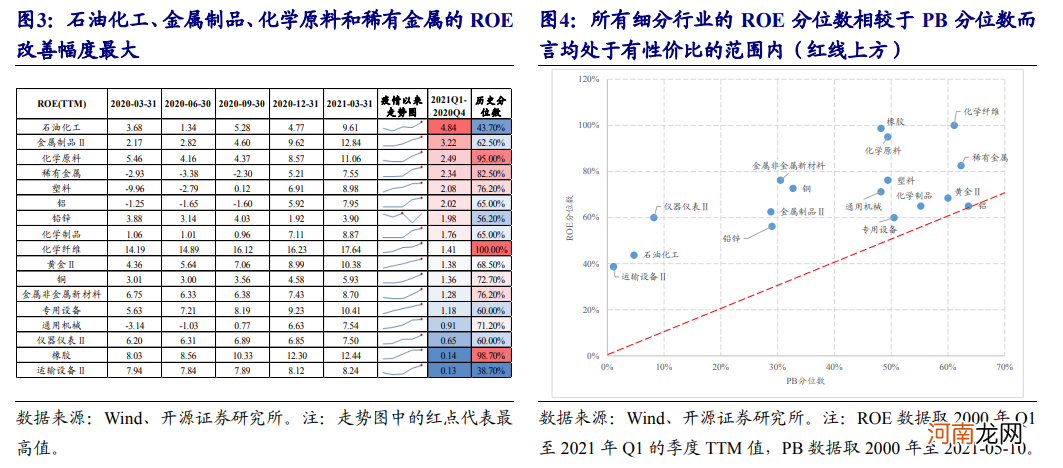

由于化工、有色金属和机械设备的细分子行业较多,因此我们分别对这三个行业的二级或三级行业进行进一步分析,发现几乎所有细分行业(除了铅锌)的ROE均创疫情以来的新高,最近一期改善幅度最大的行业为石油化工、金属制品、化学原料和稀有金属 。

结合PB历史分位数来看,所有细分行业的ROE分位数相较于PB分位数而言均处于有性价比的范围内(红线上方),其中性价比较高的行业为化工中的化纤、化学原料、橡胶、石油化工;有色金属中的金属非金属新材料、铜;机械设备中的仪器仪表、运输设备等 。

文章插图

1.2、PPI上行的角度:大部分周期PB仍处于历史可比的较低水平

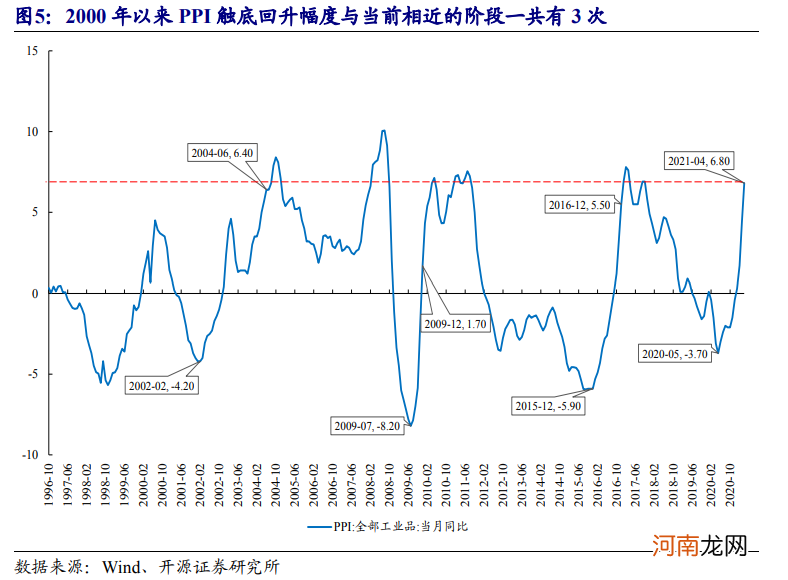

PPI上行期往往对应着周期股盈利的大幅改善,如果以PPI为锚定,则当前大部分周期板块ROE带动的PB回升远不及历史最低水平 。

由于4月PPI已经公布,因此历史上的可比阶段也发生了一些改变:本轮PPI触底回升是自2020年5月的-3.70%至2021年4月的6.80%,历时12个月,上升幅度为10.50%,参考2000以来PPI触底回升且上升幅度同样接近10.50%的时期,具体有以下3个阶段:

(1)2002年2月至2004年6月,历时29个月,PPI从-4.20%回升至6.40%(其中在2003年3-10月PPI出现过阶段性下滑) 。

(2)2009年7月至2009年12月,历时6个月,PPI从-8.20%回升至1.70% 。

(3)2015年12月至2016年12月,历时13个月,PPI从-5.90%回升至5.50% 。

文章插图

如果我们以PPI为锚定,对比历史上这3阶段各个板块PB估值以及ROE的情况,则我们会发现市场在当下的宏观经济场景下,对于ROE弹性与PPI强相关的部分周期板块的定价程度是历史最低的:我们以阶段1~3的PB最小值减去截至2021-05-10的当前值,诸如采掘、钢铁、银行等周期性板块的差值仍大于0;结合对应的ROE差距(阶段1~3的PB最小值所对应的ROE水平减去2021Q1的值)来看,目前建筑材料、采掘、房地产以及建筑装饰的ROE改善与PB修复程度明显不匹配,而钢铁、银行、有色、化工等板块后续如果ROE继续回升,则PB估值也有继续修复的动能 。

- 万科A:深铁集团计划参与转融通证券出借业务

- 证券业融资进入“新周期” 年内6家券商抛出不超818亿元计划

- 中信证券:贵州茅台短期业绩波动不改全年趋势 维持“买入”评级

- 中泰证券李迅雷:美国大放水 为何我们这次不放?

- 细数男人四个性周期

- 中信证券:一季度实现净利润51.65亿元 同比增长27%

- 券商“联姻”风声再起 证券业新一波并购浪汹涌来袭

- 兴业证券分析师张忆东:初生牛犊不怕虎 今年重要的底部已经基本形成

- 中信证券第一大股东一致行动人已累计增持2%股份

- 海通证券:5月市场或将步入火热的反弹高峰期