2014年,在腾讯2.14亿美金认购京东15%股份之前,京东的IPO进程备受冷遇,当时,海外对于京东IPO并不买账,而腾讯授予京东2.14亿美金不仅缓解了其在现金上的压力,同时重点指出将在微信和移动QQ上给予京东接入点,并且还附加了腾讯将认购京东上市后5%普通流通股的协议附加义务,最大程度的护航京东IPO进程 。

在腾讯认购的这15家企业中,上市表现最为亮眼的当属贝壳找房,上市不久的贝壳找房在周三突然暴涨超过12%,市值一度达到685亿美元,直接超越老牌中概股网易和百度,成为市值第六大中国互联网公司 。

自8月13日正式在纽交所挂牌上市之后,到今天较其上市首日的最低价31.79美元/股,涨幅已经超过95%,接近翻倍 。

而腾讯是贝壳找房的第一大机构股东,最新持股比例已经达到16.5% 。同时,腾讯旗下子公司腾讯移动也持有贝壳9.8%的股权 。

另一家在纽交所上市的企业蔚来汽车也在今年市值一路上涨,8月底突破200亿美元大关,目前市值达244.64亿美元 。在蔚来汽车上市之后,腾讯曾屡次出手增持蔚来汽车 。目前,腾讯对蔚来汽车A类普通股股份持股比例达16.3%,成为蔚来第二大股东 。

这些企业不仅给腾讯带来了丰厚的投资回报,根据2020年Q2腾讯财报显示,腾讯以公允价值计量且其变动计入其他全面收益的金融资产中,2020年上半年因若干上市企业的股价上升产生的收益净额为498.17亿元 。在投资收益的同时,腾讯也实现了行业龙头卡位 。

投资已成为腾讯的核心战略与核心业务之一

据CVSource统计显示,腾讯于2005年左右开始作为战略投资者对与其相关的产业进行投资和收购,2008年成立投资并购部 。

虽然腾讯从2005年起开始陆续做投资和收购,但从其对外公布的投资和收购事件来看,大规模的布局始于2010年,2011年1月腾讯成立了腾讯产业共赢基金 。

在2010年以前,腾讯的产品规划是搭建一个前景和风险都未知的“在线生活”概念,因此围绕“在线生活”概念,腾讯的产品线铺得很广,媒体&广告、游戏、搜索、电商……几乎在互联网领域任何产品市场都可见腾讯的身影,在当年的BAT中,“百度的技术、阿里的运营、腾讯的产品”一度成为各自公司的鲜明特点 。

但在腾讯这些产品中大多以模仿为主,战略较为封闭,瞄准搜索和电商的腾讯SOSO和腾讯拍拍也都相继失败 。

2010年,在经历3Q大战的舆论危机之后,一方面,腾讯自身发展战略进行了调整,产品战略从“在线生活”调整为“开放平台”,基于“开放+合作+战略投资”,“做好关系与社交,然后大量接入第三方为用户提供服务与价值”的整体思路,被腾讯贯彻至今,另一方面在2011年初腾讯设立了产业共赢生态基金,孵化和收购优质企业,开始注重生态链的建设 。

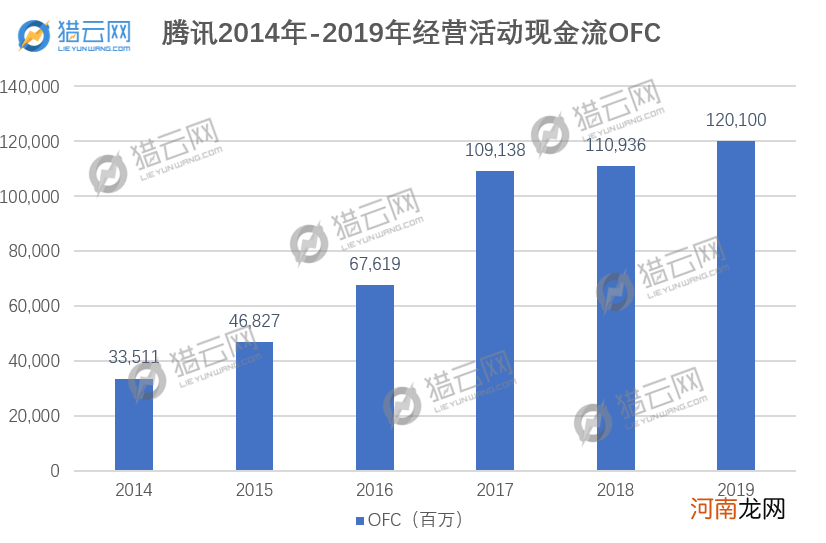

与此同时,腾讯集团的现金流逐年增长,猎云网根据公开信息整理了腾讯2014年-2019年经营活动现金流情况 。

文章插图

如上图所示,2014年-2019年腾讯现金流逐年增长,到2017年突破1000亿元 。自由现金流是腾讯投资并购的基础,特别是对于企业级市场的投入,需要一个较长的周期 。

在《腾讯没有梦想》一文中,自媒体人潘乱曾指出,腾讯通过主业赚钱做资本金,股票和债券融资做杠杆,专注投资头部创业公司,通过渠道赋能增值,腾讯这个模式已经基本跑通了,如今腾讯投资组合里的标的数量和体量都远超中国任何一家互联网公司 。

数据也佐证了这一点,据IT桔子统计,2014年腾讯共投资68家企业,其中包括战略入股京东和大众点评 。前一年,腾讯投资企业的数量还只有19 。2015年,这个数字已经变成108,此后都不断攀升 。到2018年,在腾讯投资的公司中,持股超过5%的公司总市值加起来已经超过了5000亿美金,腾讯通过投资跟一个比腾讯更大的生态建立了关系 。

- 腾讯难圆电商梦

- 幼儿网编辑 重复是幼儿期学习的重要方式

- 太美医疗科技获超12亿元F轮融资,腾讯、高瓴创投、云锋基金等领投

- 怀孕40天流产可以选择哪些方式?流产后许注意保养

- 孔子云何陋之有句式 何陋之有句式

- 日式瘦腰腹操 每天30s搞定肚子赘肉

- 双胞胎宝宝的喂养方式

- 事关你我!10月不止小长假 一批新规也将正式实施

- 钻石款式寓意 钻石的寓意 盘点钻石的寓意

- 国庆档影视股版图:腾讯、阿里交锋 抖音、哔哩哔哩等加入混战