风险提示:1)8月中旬中美摩擦超预期 。2)7月和11月科创板超大额解禁 。3)海外疫情二次爆发 。

报告正文

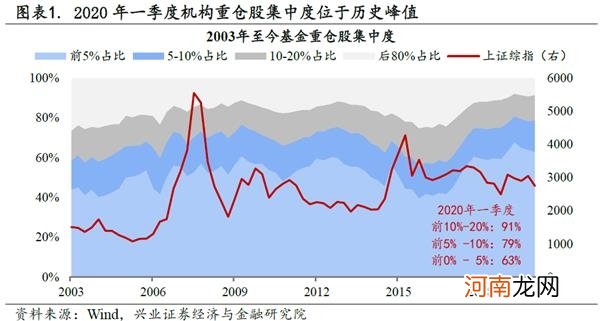

在《蛰伏中孕育生机-2020年下半年策略》中,我们提出,全球疫情、中美摩擦、全球债务“灰犀牛”的三大不确定性,可能反复冲击风险偏好,下半年市场将呈现震荡向上格局 。机构投资者高度集中的持仓和估值处于相对高位的抱团板块,成为震荡市中绕不开的两大焦点 。自2017年以来,基金重仓股集中度持续提升,截至2020年一季度,前5%重仓股占比达到63%,前10%占比达到79%,前20%占比达到91%,持股集中度已经位于历史峰值 。

文章插图

本篇报告我们回顾2015年至今四次外部冲击下的“抱团”经验,回答三个问题:

其一,外部冲击下,抱团个股表现更好还是更差?

1)抗跌阶段:冲击初期,机构投资者偏向于逢低加仓,抱团个股往往相对抗跌 。

【外部冲击会令“抱团”解散么?如何理解“抱团”板块集中的筹码和高估值?】2)补跌阶段:冲击持续作用下,抱团可能有所松动,抱团个股出现补跌 。

3)反弹阶段:冲击结束,市场反弹,机构投资者普遍回补抱团板块,相应的,抱团个股在反弹中领跑 。全程来看,抱团个股总体具备超额收益 。

其二,外部冲击会使得机构“抱团”解散么?

2003年至今,机构投资者大致经历六轮或有交错的抱团,其中抱团板块四次解散和切换,根源均为板块基本面出现根本性变化:1)2004年周期抱团解散源于商品牛市的终结;2)2009年金融地产抱团解散源于宏观下行、银行坏账问题凸显;3)2014年消费抱团解散源于2012年白酒景气下行和2014年四季度金融异动;4)2015年科技抱团解散源于资本市场制度收紧 。外部冲击不是抱团解散、切换的根本原因,中长期基本面趋势决定机构配置方向 。

其三,目前内外资抱团标的整体性价比如何?

2019年下半年以来,市场再次形成“消费+科技”的机构抱团,以外资百大消费科技持股作为国内核心资产的代表,其PB和PE估值均达到历史98.9%、100%分位数水平,类似2015年5月、2018年1月、2019年4月、2020年1月 。

筹码集中、估值高位,让目前抱团的消费科技可能上行有顶:如果后续全球疫情对基本面的影响超预期、美国大选前中美摩擦升温、全球债务“灰犀牛”显现,可能会让抱团板块出现补跌,需谨慎防范 。

宽裕的流动性则支撑消费科技核心资产下行有底:社会流动性宽裕,股市流动性相比之下更加宽裕 。前5月混合型和股票型基金4次发行破千亿,“爆款基金”等待建仓,可能将继续支撑抱团板块维持高估值 。

从A股长期发展角度来看,当前的“机构抱团”并非过去的“机构抱团”,A股一批优质核心资产脱颖而出,成为QE时代的“非卖品” 。2017年以来,外资流入、机构配置,让核心资产概念深入人心,进一步吸引居民加速配置 。随着A股美股化推进,核心资产长牛已在途中,中国核心资产在全世界范围内都具备稀缺性,成为QE时代下抵御贬值最好的“非卖品” 。我们认为,防范补跌行情的同时,把握中长期逻辑,抱团板块的回调往往是加仓机会,核心资产全程具备超额收益 。

短期风格上,如果外部压力加大、出现震荡回调,出于低估值保护,金融地产周期等板块可能相对防御;如果市场震荡向上,金融地产周期的核心资产可能出现“风格扩散”,但并非“风格切换”,不会出现“卖茅台、宁德时代,买金融地产周期”的现象 。长期趋势上,科技成长进入向上通道的长周期,“大创新”板块是趋势性投资机会,投资“大创新”容易“赢得未来”,适合“以长打短” 。

- 如何正确清洗男宝宝的外部生殖器

- 光伏“后浪”冲击硅片双寡头格局 大尺寸之争白热化

- 测试:哪种异性会令你奉献贞操?

- 行业龙头股价跌幅接近20% 冠脉支架冲击波未了

- 信用债违约对A股影响有限 冲击过后这些板块反弹力度更大

- 警惕新潮食物冲击宝宝健康

- 宝宝不生病的营养素

- 新潮食物冲击儿童健康

- 计算机外部设备包括哪些 计算机系统的外部设备包括那些

- 前所未有的冲击!行业巨头或惨亏390亿元!更有公司决定退出这个市场