1)第1次抱团解散:2004年四季度,周期抱团解散,源于商品牛市终结 。

2004年四季度,周期抱团解散 。2004年四季度,周期股配置比重达到峰值61.3%,此后持续下降,2006年三季度降到低点24.8% 。

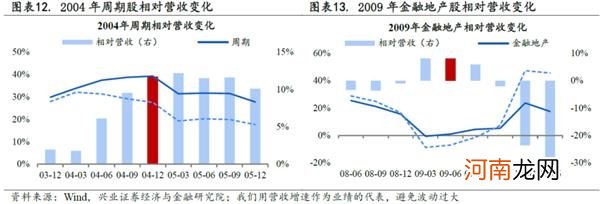

周期抱团解散源于商品牛市结束 。2004年通胀高企,宏观政策收紧,PPI同比增速从2004年10月的10.9%,持续回落至2006年4月的2.6%,商品牛市终结 。

从板块盈利来看,2004年四季度至2005年四季度,周期板块营收增速从39.3%降27.8%,全A非金融石油从27.6%降至17.7%,周期板块相对全A非金融石油的营收继2005年一季度之后,逐步收窄 。

文章插图

2)第2次抱团解散:2009年二季度,金融地产抱团解散,源于宏观下行 。

2009年二季度,金融地产抱团解散 。2009年二季度,金融地产配置比重达到峰值63.9%,下一季度降至52.4%,至2010年四季度降到低点24.3% 。

金融地产抱团解散源于宏观下行、银行坏账 。2009年,四万亿刺激政策后,经济逐步滞胀、银行坏账等问题出现,经济金融政策收紧,金融地产弹性偏弱 。

从板块盈利来看,2010年二季度,金融地产营收增速升至17.5%,全A非金融石油增至45.5%,金融地产相对营收落后 。

3)第3次抱团解散:2014年一季度,消费抱团解散,源于消费下行和金融异动 。

2014年一季度,消费抱团解散 。2012年三季度,基金的消费板块配置比重达到峰值42.1%,下一季度降至34.4%,2014年四季度达到低点20.7% 。

消费抱团解散来源于2012年消费下行和2014年金融异动带动减仓 。反三公消费带动白酒景气下行,2012年抱团松动;2014年金融板块异动,消费抱团解散 。

从板块盈利来看,2012年一季度至2012年四季度,消费板块营收增速从16.6%降至9.6%,全A非金融石油营收增速从8.3%降至7.8%,消费板块相对全A非金融石油营收从8.3%收窄至1.7% 。

文章插图

4)第4次抱团解散:2015年四季度,科技抱团解散,源于IPO、再融资、重组、减持全面收紧 。

2016年,科技抱团解散 。2015年四季度,科技板块配置比重达到峰值28.6%,下一季度降至24.5%,此后持续下降,于2017年一季度到达低点17.7% 。

科技解散,源自IPO、再融资、重组、减持的全面收紧 。中小创企业经历并购行情后,面临大幅商誉减值、内生增长乏力等后遗症,行业增速放缓,景气下行 。

从板块盈利来看,2015年四季度至2016年四季度,科技板块营收增速震荡下滑,从24.1%降至21.6%,全A非金融石油从5.2%升至13.2%,科技板块相对全A非金融石油营收也从18.8%收窄至8.4% 。

4、目前内外资抱团标的整体性价比如何?

截止6月19日,“消费+科技”核心资产估值已经超过2015年5月、2018年1月、2019年4月、2020年1月水平,结构性压力相对较大 。

我们以2020年一季度基金和外资数据构建外资百大消费科技持股组合,作为国内“消费+科技”核心资产代表,考察该组合自2010年至今的估值水平:

1、从PE(TTM)角度,目前为34.1x,处于历史98.9%分位数 。2015年5月、2018年1月、2019年4月、2020年1月分别是30.4x、31.2x、27.6x、29.6x,历史分位数分别92.0%、96.5%、78.7%、90.6% 。

2、从PB角度(抛开2020年一季度盈利影响),目前为止5.4x,处于历史100%分位数 。2015年5月、2018年1月、2019年4月、2020年1月分别是4.5x、4.7x、4.5x、4.9x,历史分位数分别是77.8%、86.2%、79.6%、94.3% 。

文章插图

2010年至今,消费科技核心资产主要4次来到估值高位,后续消费科技核心资产组合3次回调,最近1次震荡 。2010年至今,外资百大消费科技持股PB估值突破前20%的高位,主要包括4次,分别为:2015年5月21日、2017年10月25日、2019年4月4日、2019年12月3日 。

- 如何正确清洗男宝宝的外部生殖器

- 光伏“后浪”冲击硅片双寡头格局 大尺寸之争白热化

- 测试:哪种异性会令你奉献贞操?

- 行业龙头股价跌幅接近20% 冠脉支架冲击波未了

- 信用债违约对A股影响有限 冲击过后这些板块反弹力度更大

- 警惕新潮食物冲击宝宝健康

- 宝宝不生病的营养素

- 新潮食物冲击儿童健康

- 计算机外部设备包括哪些 计算机系统的外部设备包括那些

- 前所未有的冲击!行业巨头或惨亏390亿元!更有公司决定退出这个市场