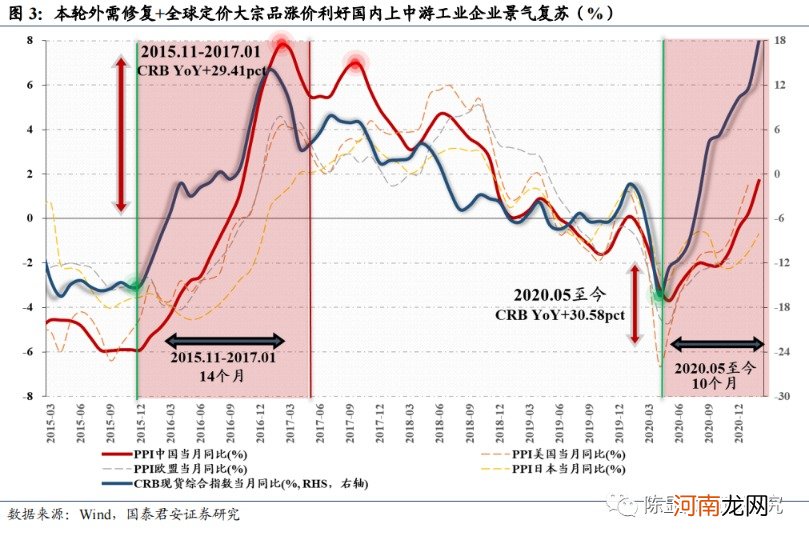

而本轮海内外经济需求复苏叠加温和再通胀背景,利好国内第二产业景气的加速修复 。首先,价格方面,自2020年下半年以来,在海内外疫情-经济-金融三重周期的错位背景下,国内温和再通胀持续演绎 。而2021年初以来,伴随欧美疫情拐点出现,海内外经济修复共振叠加供给端短期相对受限,全球定价的上游资源品价格迅速拉升,加速再通胀的演绎 。量方面,当前国内制造业充分享受了海外宽松政策的溢出效应,受“补足海外供需缺口+企业全球市场份额提升+国内实现进口替代效应”三重因素拉动,国内工业企业及上中游制造业实现量价双升、盈利显著改善 。

文章插图

1.2、结构分化:疫情催化弯道超车,优质制造自2016年后实现“二次加速逆袭”

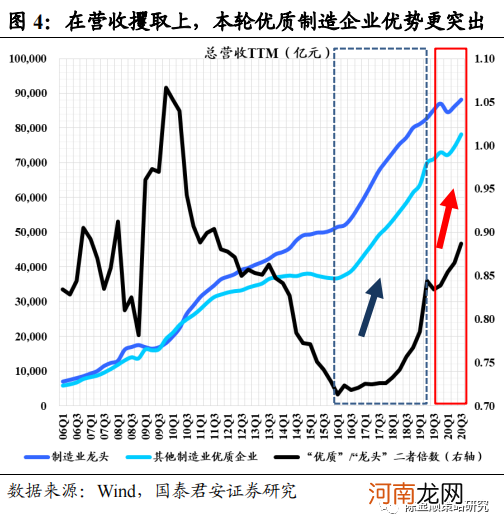

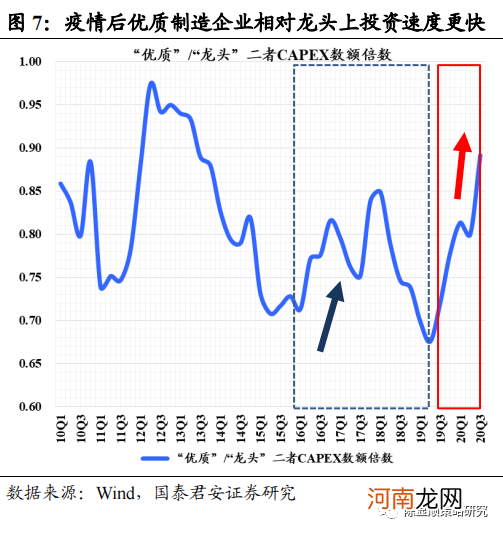

当前“制造业领先”背景下,凭借海外溢出效应及国内进口替代之势,除部分传统龙头公司进一步巩固市场份额外,部分优质制造企业依靠自身竞争优势,展现相较龙头的强劲逆袭趋势 。

如何定义本轮制造企业的逆袭?所谓“逆袭”,即部分企业凭借自身优势,实现对行业头部或前部企业的弯道超车,行业地位相应提升 。

二者对立来看,本轮优质制造企业整体实现了对龙头公司的弯道超车 。我们选取全A受关注度较高且质地优质的787家制造业公司[1]纳入本文的考量范畴,其中220家为传统制造业龙头公司,剩余567家为其他制造业优质企业,即具备竞争潜力的行业优质“次龙头” 。无论从营收、净利润还是资本开支来看,本轮优质制造“次龙头”的逆袭发生在疫情冲击后的修复阶段,不仅复苏与扩张力度超过传统制造龙头,且攫取了更大份额的利润增长,显示“逆境反转”之势 。结合近年表现,实际上本轮可看作制造业优质企业自2016年之后的“二次加速逆袭” 。

文章插图

文章插图

文章插图

文章插图

[1]这里我们首先剔除食品饮料、商业贸易、休闲服务、交通运输、房地产、银行、非银金融、计算机、传媒共9个下游服务类行业 。其次,剔除ST个股、50亿元以下极小市值个股、近年受海内外机构资金关注度极低个股 。并结合公司质地、经营规模、市值稳定性、行业地位及竞争力,构建220只传统制造业龙头标的池,567只优质制造业企业标的池(龙头之外) 。

1.3、盈利突围:对比龙头,设备制造领域优质公司盈利彰显强劲赶超之势

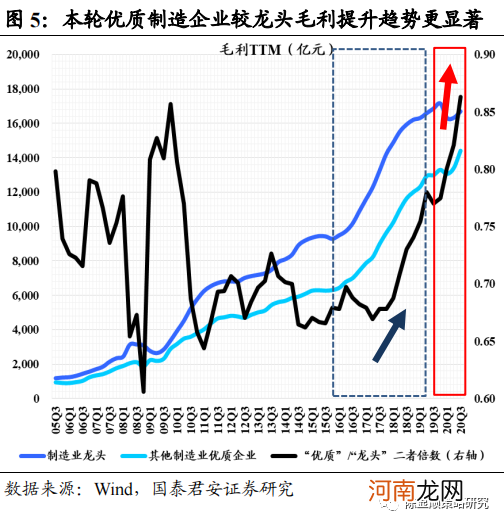

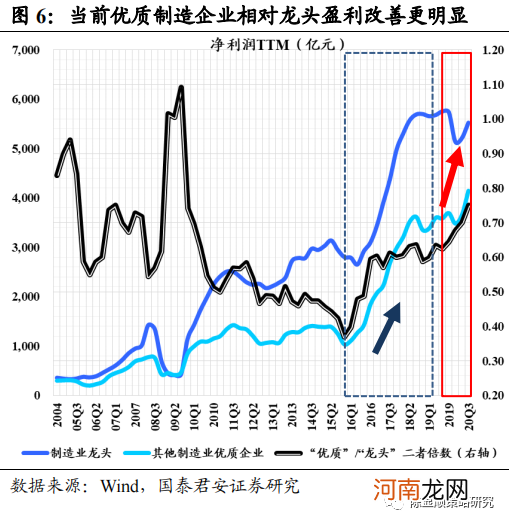

从逆袭表现来看,除总量指标外,本轮优质制造企业在利润率、毛利增速和盈利能力等维度,也较传统龙头展现出“后来居上”的强劲趋势 。

1、净利润和毛利润增速方面,疫情后优质企业均已高于龙头整体并持续拐头向上 。除2016-2017年外,过去鲜少出现制造业龙头业绩增速落后于“次龙头”的局面,制造业龙头显著的盈利优势在较长的时间中持续存在,因此,本轮“次龙头”的逆袭也更加值得关注 。

结构上看,疫情后连续两个季度优质制造企业的净利润增速与毛利润增速均快于龙头整体、且呈持续改善的细分行业包括:化学制品、通信设备、仪器仪表、半导体、元件、医疗器械、专业工程、储能设备、地面兵装、整车、白电、小家电 。除涨价的化学制品(聚氨酯)外,逆袭企业主要分布在设备制造领域,显示较强成本传导能力 。

- 八大券商主题策略:茅台酱酒领风骚!并非所有的白酒都在抱团

- 网站seo优化小课堂:蜘蛛快速抓取的策略

- 国君策略:把握一季报窗口期 左手周期制造右手科技成长

- 名单 券商组合选择策略转向大盘股!券商四月金股出炉 重点看20股

- 为宝宝选购餐具的原则与策略

- 国信策略:市场牛转熊真正的转折点出现在基本面的拐点之后

- 【视频实录】任泽平回归资本市场首场宏观策略报告会

- 十大券商策略:市场反弹已在逐步开启!核心资产带动反弹

- 八大券商主题策略:军工股可看齐科技股!未来想象空间大 核心标的名单梳理

- 国盛策略:外围波动趋缓 金融周期再获增配