中长期视角来看,市场仍呈现结构型行情,向上空间有限,向下调整幅度同样有限,指数将呈现区间波动趋势 。“经济企稳回升,流动性由松趋紧”的宏观组合预期之下,一方面市场估值在流动性趋紧背景下存在一定压力,另一方面上市公司业绩仍有经济回升的支撑 。央行政策的核心因素仍是经济增长和防风险的微妙平衡 。总体而言,我们货币政策由松趋紧的方向确定性较高,而收紧的力度多大仍有待持续观察 。从业绩来看,今年A股企业业绩增速明显回升,我们预计今年非金融上市公司业绩增速或达30%左右 。从历史来看,在高业绩增长的背景下A股市场基本不会呈现单边熊市的情形 。

四、行业配置:“低估值、困境反转、中游资本品、顺周期涨价、地产竣工链”

低估值:银行等

一方面低估值属性,进可攻退可守,安全边际高;另一方面经济复苏和流动性趋紧预期,受益于利率曲线陡峭化 。

困境反转:航空、机场、酒店、旅游等

行业最坏的阶段已经过去,行业基本面拐点取决于疫情的控制,随着疫苗的普及以及全球疫情的逐步好转,未来国际航班和跨境游大面积恢复后,相关消费需求或迎来爆发式增长 。对酒店、旅游这些高度市场化竞争的行业来说,受益于行业格局改善的龙头企业困境反转的速度更快、幅度更大 。而对于航空、机场这些类寡头垄断的行业来说,更多的是以行业整体性的反转为主 。

中游资本品:设备制造等

受益于产业链资本开支扩张 。在下游企业纷纷加大资本开支或明显带动中游设备的需求,半导体设备、光伏设备、锂电设备、自动化设备等中游设备行业景气或持续改善 。

顺周期涨价:有色等

继续看好供需结构向好品种的涨价趋势 。2021年将是供给和需求同时扩张的阶段,虽然全球流动性的边际变化并没有去年那么显著,但今年周期品涨价的核心驱动是供需错配进一步放大 。在需求扩张的背景下,当前各国产能利用率维持高位,叠加过去几年资本开支不足,短时间内产能扩张不足,部分品种供给无法满足需求变化 。

地产竣工链:家具、消费建材等

中国房地产韧性十足,疫情冲击后地产将加速竣工 。美国房地产市场在后疫情时代表现火热,新屋和成屋销售均持续恢复 。中美地产竣工链条的高景气将对家具和消费建材等行业业绩形成较强支撑 。

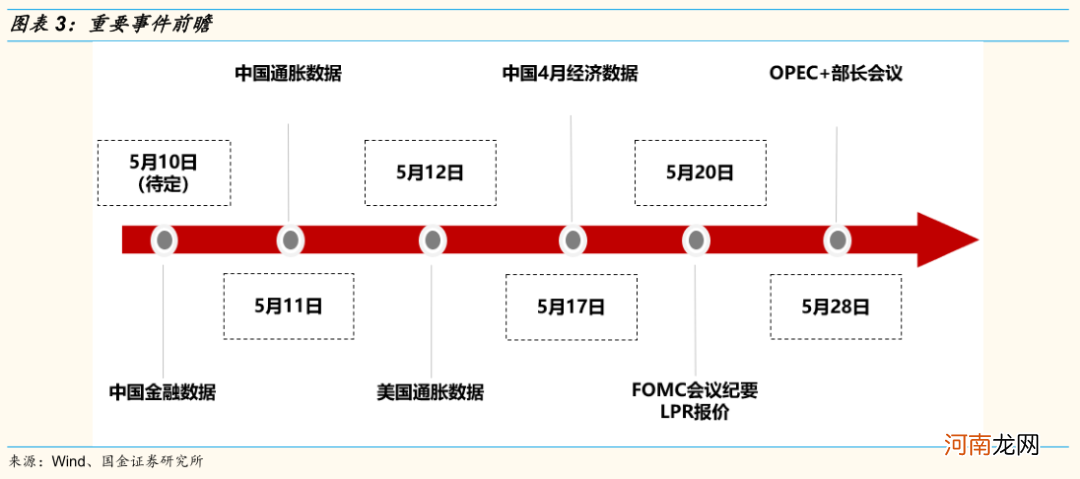

重要事件前瞻

文章插图

风险提示:经济复苏不及预期、宏观流动性收缩风险、拜登加税等政策超市场预期

相关报道:

粤开证券:回溯“聪明钱”一季报 二季度重点关注这三条主线

兴证宏观:本轮大宗上涨将持续多久 影响几何?

招商策略:大宗商品价格上行一定会造成制造业盈利能力下滑吗

(文章来源:艾熊峰策略随笔)

【国金策略:商品的最后一涨 股票的最后一跌】 (责任编辑:DF358)

- 大商所提示风险:大宗商品价格波动较大 请理性合规参与

- 证监会副主席方星海:提高我国在大宗商品市场的全球定价影响力

- 这些商品涨疯了 交易所紧急提示风险!机构大举买入 多家公司公告涨价影响

- 中泰证券:如何理解超级商品周期?未来投资机会在哪里?

- 八大券商主题策略:权重股调整或已到位!白酒当下更优 食品后程接力

- 龙头钢企突然大动作 三大交易所集体降温 大宗商品热度还能持续多久?

- 国君策略:A股估值切换 中盘蓝筹以及成长风格估值性价比正在显现

- 东亚前海策略:全球涨价潮之下A股哪些行业有望受益?

- 天风策略:短期内创业板50景气度有望继续走强

- 八大券商主题策略:后疫情时代!从四个方面寻找医药产业链标的