_原题为:【国金策略】通胀无牛市?到底是什么类型的通胀?

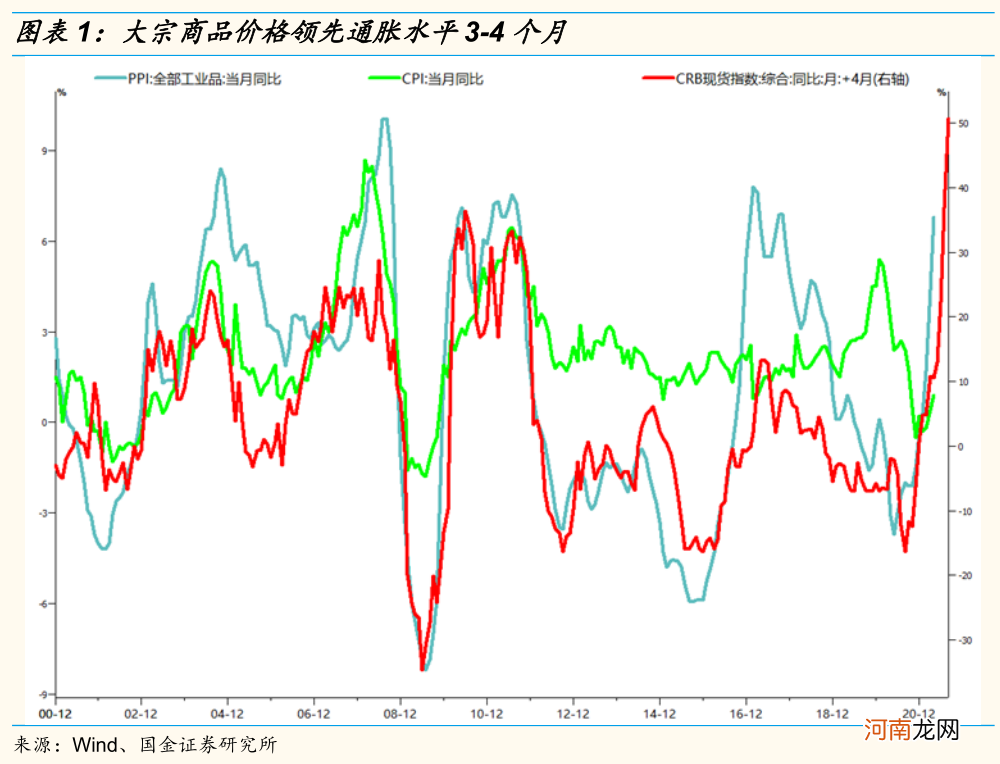

【国金策略:通胀无牛市?到底是什么类型的通胀?】摘要【国金策略:通胀无牛市?到底是什么类型的通胀?】从历史数据来看,大宗商品价格同比增速领先PPI增速大概3-4个月左右 。总需求和总供给决定了通胀水平,通胀产生的原因可能是来自供给端的变化(滞涨式通胀),也可能是来自需求端的变化(过热式通胀),或者两者的混合变化 。

主要观点

一、滞涨式通胀还是过热式通胀?

从历史数据来看,大宗商品价格同比增速领先PPI增速大概3-4个月左右 。总需求和总供给决定了通胀水平,通胀产生的原因可能是来自供给端的变化(滞涨式通胀),也可能是来自需求端的变化(过热式通胀),或者两者的混合变化 。2000年以来,我国经历了四次典型的通胀,2004年和2007年是典型的需求驱动的通胀,2011年是典型的滞涨式通胀,2017年的供给测改革以及全球需求弱复苏同时驱动的结构性通胀(PPI大幅上行,CPI并没有明显上行) 。每一轮通胀之前都伴随着大宗商品的涨价,并且大宗商品涨价一般领先通胀大概3-4个左右,这实际上反映的是上游向下游传导的时滞 。过去四次通胀阶段,只有2017年不是全面通胀,也就是以PPI上涨为主,CPI并没有明显上行 。其中的原因在于供给侧改革下商品涨价的分化,工业品普涨而农产品滞涨 。

文章插图

这次是滞涨式的通胀还是过热式的通胀取决于对后续总需求的判断,我们倾向于这次通胀是过热式的全面通胀,但是持续时间或并不长 。本轮通胀和2011年滞涨式通胀的区别在于全球经济并没有见顶,与2017年结构性通胀的区别在于这次农产品价格也呈现普涨趋势,后续PPI和CPI或同步上行 。

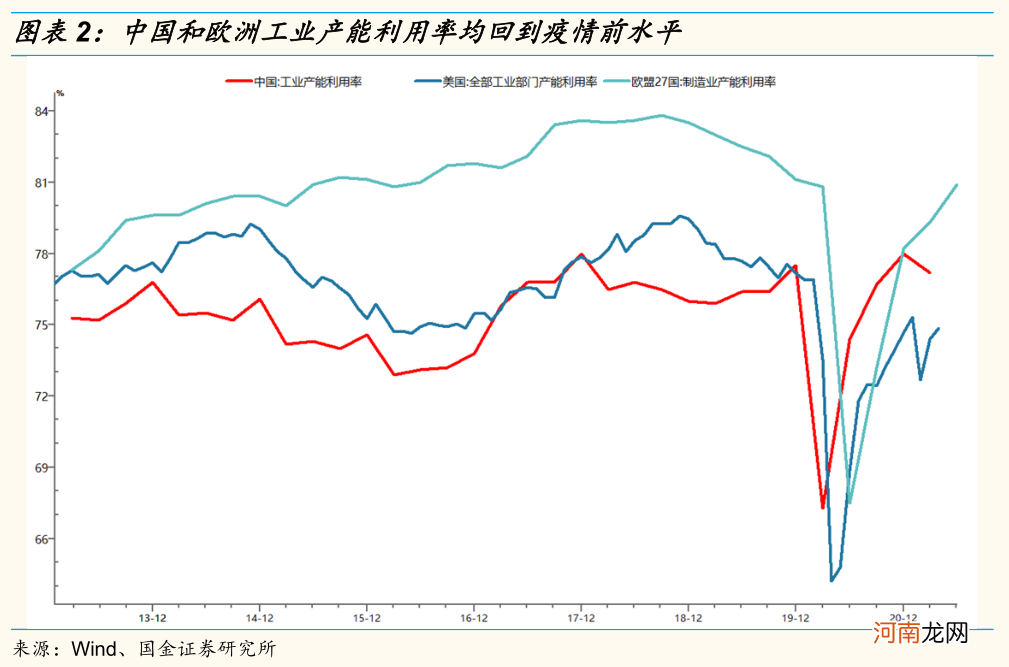

首先,这次通胀背后的核心原因是需求复苏之下供给端恢复滞后 。如果没有需求支撑,仅仅是供给收缩导致的通胀,我们不会看到全球主要经济体工业产能利用率的明显回升 。全球需求从疫情冲击中逐步复苏,微观数据表明非金融企业正处在资本开支扩张的早期阶段,叠加后续美国两万亿美元的基建刺激计划,后续全球需求仍有一定的支撑 。

其次,后续供给端将加速扩张,随着供需矛盾的缓和通胀压力将逐步见顶,通胀持续时间或并不长 。当前全球正处在新一轮资本开支扩张阶段,以中国为例,非金融上市公司资本开支增速已经连续3个季度持续上行,后续在建工程和固定资产增速将同步扩张,随着新增产能的投放,供需错配压力将有所缓和,特别是那些产能周期比较短的品种 。此外,货币政策方面,尽管去年美联储重启最大规模量化宽松,但国内货币和信用政策总体相对克制,持续长时间的通胀也不具备货币条件 。

文章插图

二、通胀阶段市场如何演绎:通胀无牛市?

在典型的通胀阶段,股票市场表现取决流动性变化以及通胀对企业盈利的影响 。一般来说,流动性领先股票市场见顶,股票市场领先通胀见顶 。一方面,通胀上行阶段股票市场的表现取决于流动性的变化,并且流动性往往会领先股票市场见顶 。具体来说,通胀上行叠加M1增速回升,股票市场仍有上行动力 。而通胀上行叠加M1增速回落,股票市场基本呈现下跌行情 。此外,如果通胀对企业盈利有明显的提振作用,特别是在总需求并不弱的背景下,股票市场往往仍存在结构性的行情 。另一方面,通胀见顶相对股票市场见顶有所滞后,通胀见顶回落往往是货币政策收紧或是经济回落的结果,这个阶段股票市场总体呈现下行趋势 。

- 建立良好亲子关系的策略

- 国信策略:市场信心逐步恢复 A股可能迎来年内第二波主升浪行情

- 券商扎堆办投资策略会 碳中和稳占C位

- 专家:新生儿感冒护理小策略

- 兴证策略:配置主线 收货周期 布局成长

- 天风策略:A股超预期强势、券商大涨7% 后市如后应对?

- 国金证券换将!十年总裁卸任 “投行老人”接棒!一季度承销保荐费进入行业前十

- 分享:明星妈妈护理宝宝小策略

- 广发策略:部分周期股估值相对于盈利水平仍有进一步改善的空间

- 国君策略:趋势行情仍需等待 结构切换就趁现在