即使跳脱出一季度利率反常下降的现实,展望后续的经济场景,也会发现“估值收缩”是必经的路径:第一种情景是,政策调控拉长了经济从复苏走向过热和滞涨的时间,需求所带来的温和通胀最终将压制估值;另一种场景是当前“逆通胀交易”的核心假设——即经济直接进入衰退阶段,货币政策不得不转向宽松来托底,但此时应当注意的是,并非流动性充裕就可以重新开启估值扩张,我们统计了2003年以来的历次经济周期,经济衰退阶段难以出现牛市,背后的原因在于货币宽松的同时,由于经济疲弱会出现“弱信用”的场景,悲观的盈利预期对估值的压制将胜过流动性宽松对估值的支撑,最近的例子就是2018年2-3季度,流动性宽松时反而出现“杀估值”的特征 。

文章插图

3 。真正的周期还未开始

当前,商品由于过快的价格上涨而遭到政策的调控,周期股随之调整,我们并不认为这是一切的终点 。

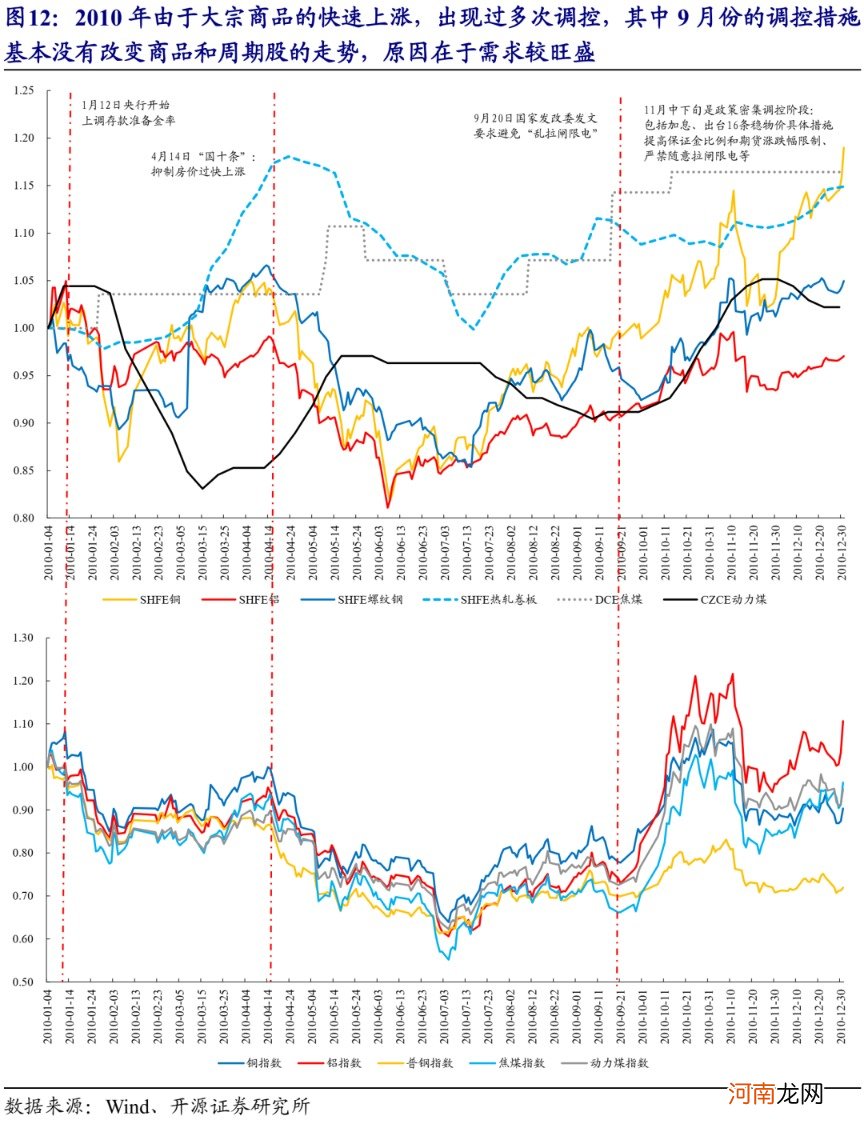

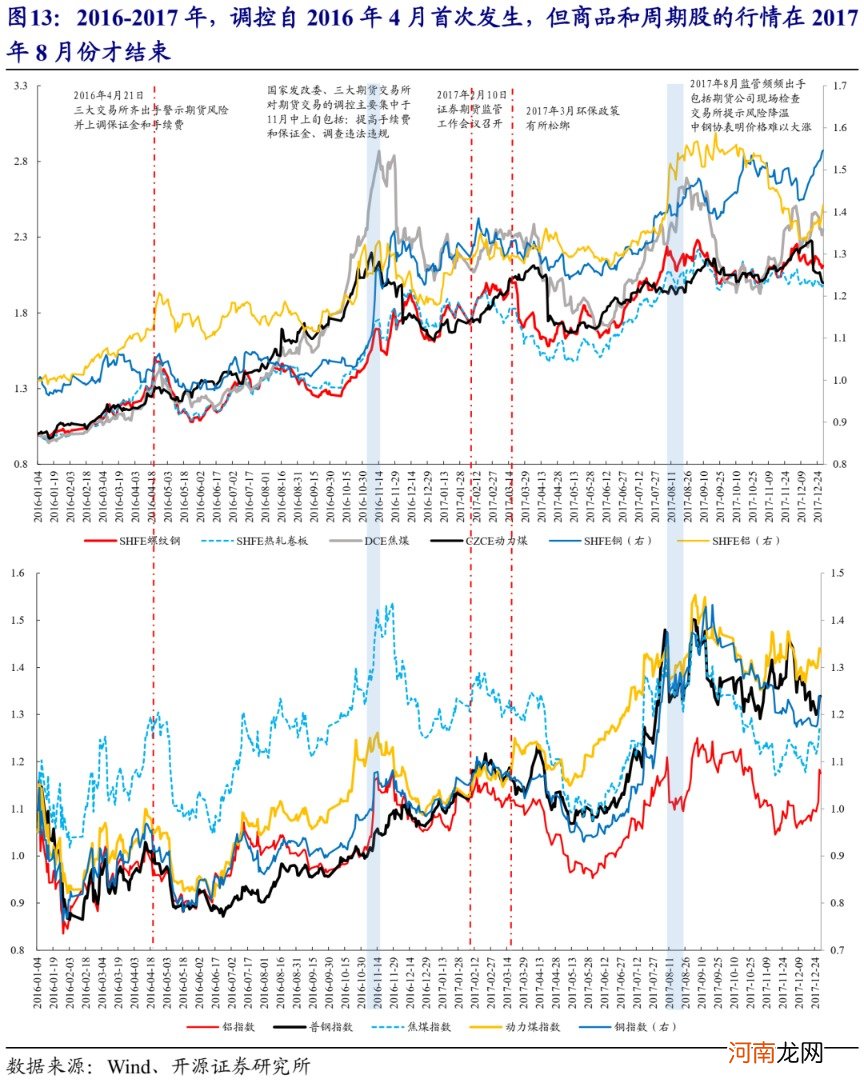

从过去的几次对大宗商品的价格调控来看,调控之后确实会出现商品和周期股价格的同步下行,但政策调控不意味着行情就此结束,关键还是在于需求本身 。我们复盘了2010年和2016-2017年政策调控后大宗商品及周期股的表现,2010的调控手段包括上调存款准备金、上调利率、提高期货交易保证金等,每一次调控之后商品价格都有短时间的下滑,但后续还是会随着需求上行,例如2010年9月份发改委要求避免采取在节能减排工作中限电的错误做法,铜、铝、螺纹钢、热轧、动力煤均在短暂调整后就出现更快速的商行,周期股的表现亦然 。在2016-2017年,也有类似的调控方式,但值得注意的是调控自2016年4月份即发生,但商品上涨的趋势、周期股的行情结束是在2017年的8月份 。

大宗商品价格的调控,一定程度上缓解了中下游毛利率下行的趋势,延长了复苏到过热的进程 。我们在一季度财报深度分析《制造业核心三问》中发现,目前大多数的中游制造业确实由于大宗商品价格的上涨而毛利率下降,但同时由于下游需求足够旺盛,因此在高周转率的情形下,销售净利率和ROA仍然处于近五年的高位,因此整个产业链上呈现仍处于增量利润的阶段,而增量利润更多地向上游分配的特征 。中下游企业“不受损”是产业链持续获取增量利润的前提条件,这依赖于下游需求的稳定增加,也需要上游原材料不出现过快的涨幅,政策调控使得后一个条件得到满足,未来需求逻辑将接替供给逻辑,成为中上游周期股的重要驱动 。

商品企稳后,股票将有更强的弹性 。我们在报告《布局良机,而非刀口舔血》中复盘过,单纯按照2016-2017年动力煤商品与股票之间的关系,周期股在前期跑不过商品,商品回调中股票同样下跌,但当商品价格企稳后重新上行时,股票将展现出比商品更强的弹性 。更长期来看,市场对周期股的产能价值也需要重新认识,存在估值修复的必要性,我们阐述了“碳中和”的实施将会从产能限制和行业集中的途径,扭转过去十年周期品被动“贬值”的处境 。

文章插图

文章插图

4 。布局价值是当下更合理的选择

商品和周期股由于前期过快的上涨,行情暂歇,但这并不意味着结束,而是为了更好的“开始” 。我们想要提醒投资者的是,需要谨慎对待“逆通胀交易”,在我们的分析框架中,无论是预期收益率、估值或是后续的经济场景都使得拥抱高估值资产成为一件赔率、胜率都不高的博弈 。

- 安信策略:短期仍无忧 在成长主线中把握扩散

- 中信证券策略聚焦:强化估值弹性 聚焦成长制造

- 海通策略:上证综指今年已经收阳 市场仍充满机会

- 国君策略:横盘震荡不会长久 将挑战4000点

- 券商中期策略陆续出炉 顺周期投资分歧凸显

- 国君策略:下一阶段大盘将挑战4000点 看好券商等五大板块投资机会

- 八大券商主题策略:白酒为增长确定性最高的黄金赛道!优质资产仍是首选标的

- 八大券商主题策略:白酒仍是最值得配置的消费赛道之一 把握风口上的优质公司

- 华西策略:大宗商品因何而涨?此轮涨价还能维持多久?

- 十大券商策略:行情分界点出现!横盘震荡有望突破 年内主线从白马到快马