_原题为:【安信策略】短期仍无忧,在成长主线中把握扩散

摘要【安信策略:短期仍无忧 在成长主线中把握扩散】我们认为,短期A股对通胀担忧有限,经济预期开始逐步下行,但风险偏好处于偏高位置,流动性环境仍将支持A股市场震荡偏向上,依然存在一定的结构性行情操作时间窗口,未来主要的风险来自于美国通胀担忧及流动性预期变化,但短期对A股市场尚不构成系统性风险 。因此我们认为当前仍可继续持有核心赛道中盈利增长超预期的品种,以及估值合理受益于疫情修复的公司,重点关注非核心资产中的正在孕育中的新主线,自下而上挖掘经济修复和转型过程中被忽视的机会 。(陈果A股策略)

投资要点

我们认为,短期A股对通胀担忧有限,经济预期开始逐步下行,但风险偏好处于偏高位置,流动性环境仍将支持A股市场震荡偏向上,依然存在一定的结构性行情操作时间窗口,未来主要的风险来自于美国通胀担忧及流动性预期变化,但短期对A股市场尚不构成系统性风险 。因此我们认为当前仍可继续持有核心赛道中盈利增长超预期的品种,以及估值合理受益于疫情修复的公司,重点关注非核心资产中的正在孕育中的新主线,自下而上挖掘经济修复和转型过程中被忽视的机会 。重点关注方向包括三条线索:

1)新成长赛道:智能汽车、人工智能、军工、预制菜、集成灶、扫地机器人;

2)核心赛道中能够继续持续超预期的品种:部分半导体、白酒、医药公司;

3)疫情复苏链:旅游、航空、农产品等 。

■风险提示:

1、 美债收益率快速上行;

2、 全球疫情未获得有效控制;

3、 国内信用收缩超预期 。

正文

本周市场风险偏好继续上升 。上证指数,沪深300,创业板指涨跌幅分别为-0.11%,0.46%,2.62% 。从行业指数来看,本周电气设备(3.66%)、家用电器(3.10%)、汽车(2.61%)、食品饮料(2.40%)、公用事业(1.49%)等行业表现相对较好,钢铁(-3.57%)、采掘(-1.78%)、银行(-1.75%)、非银金融(-1.64%)、纺织服装(-1.35%)等行业表现靠后 。

我们认为,短期A股对通胀担忧有限,经济预期开始逐步下行,但风险偏好处于偏高位置,流动性环境仍将支持A股市场震荡偏向上,依然存在一定的结构性行情操作时间窗口,未来主要的风险来自于美国通胀担忧及流动性预期变化,但短期对A股市场尚不构成系统性风险 。因此我们认为当前仍可继续持有核心赛道中盈利增长超预期的品种,以及估值合理受益于疫情修复的公司,重点关注非核心资产中的正在孕育中的新主线,自下而上挖掘经济修复和转型过程中被忽视的机会 。重点关注方向包括三条线索:

1)新成长赛道:智能汽车、人工智能、军工、预制菜、集成灶、扫地机器人;

2)核心赛道中能够继续持续超预期的品种:部分半导体、白酒、医药公司;

3)疫情复苏链:旅游、航空、农产品等 。

1 。短期市场无忧,流动性仍将维持宽松

我们在此前的策略报告中强调“国内短期无忧,把握结构机会”,本周市场先涨后跌,部分投资者担心反弹结束 。

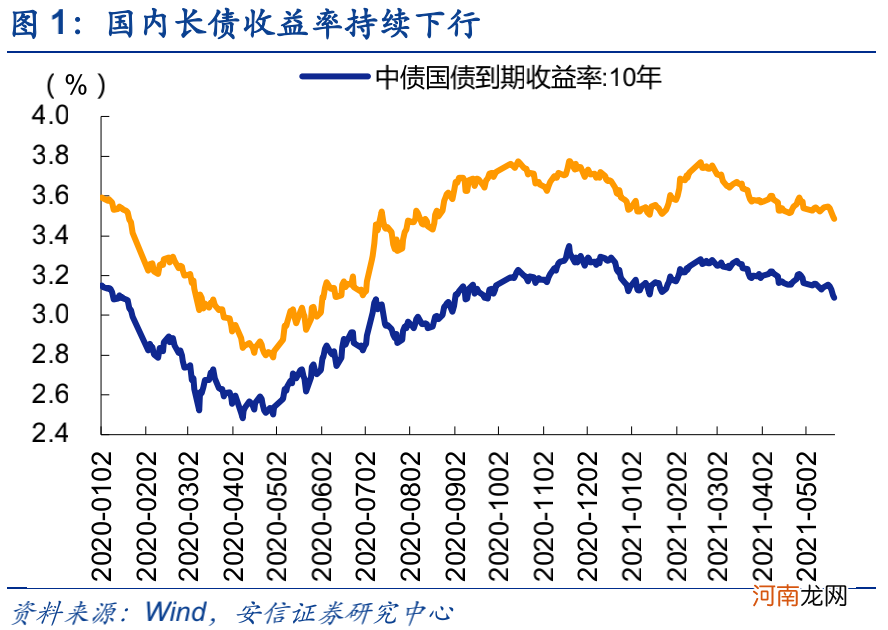

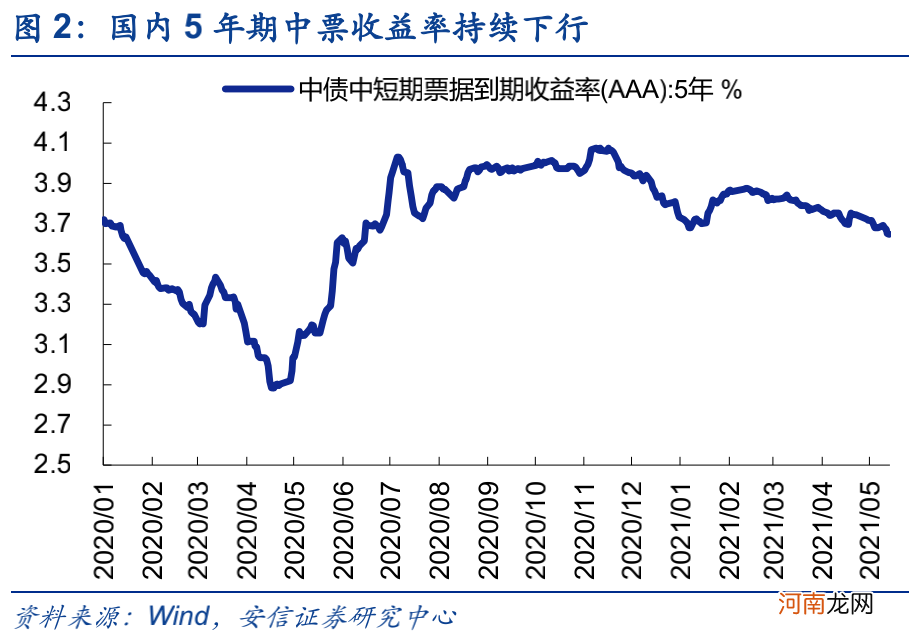

我们认为短期A股依然无忧 。短期市场风险偏好仍将处于有利状态,此前对流动性收紧担忧的消退是驱动近期A股市场震荡向上的主要因素 。自今年2月18日以来,国内10年期国债收益率已经从3.28%降至3.09%,5年期中票收益率也从3.87%降至3.65%,降幅分别为19BP和22BP,均低于2020年初疫情前的水平 。

文章插图

- 中信证券策略聚焦:强化估值弹性 聚焦成长制造

- 海通策略:上证综指今年已经收阳 市场仍充满机会

- 国君策略:横盘震荡不会长久 将挑战4000点

- 券商中期策略陆续出炉 顺周期投资分歧凸显

- 国君策略:下一阶段大盘将挑战4000点 看好券商等五大板块投资机会

- 八大券商主题策略:白酒为增长确定性最高的黄金赛道!优质资产仍是首选标的

- 八大券商主题策略:白酒仍是最值得配置的消费赛道之一 把握风口上的优质公司

- 华西策略:大宗商品因何而涨?此轮涨价还能维持多久?

- 十大券商策略:行情分界点出现!横盘震荡有望突破 年内主线从白马到快马

- 国金策略:通胀无牛市?到底是什么类型的通胀?