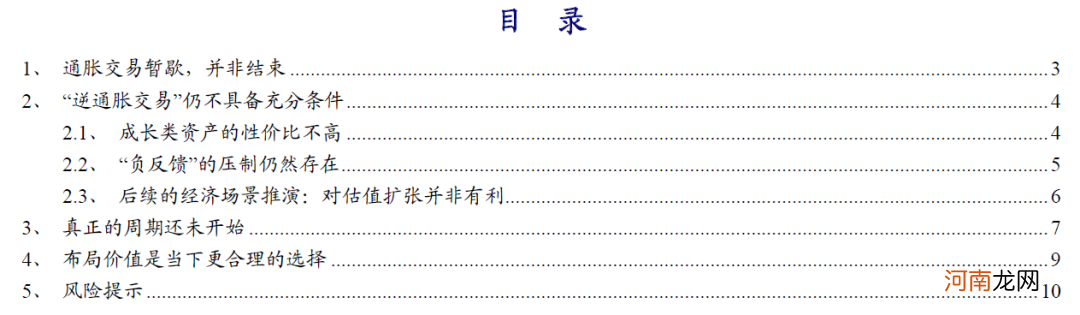

_原题为:反弹无限好 | 开源策略

摘要

1 大宗商品回调,“逆通胀交易”引领市场反弹

本周(5月17日-5月21日),主要指数中除上证指数、上证50外均实现涨幅,温和反弹 。由于政策的调控,商品与周期股均出现明显回调,以钢铁、煤炭为代表的周期板块跌幅较大 。在通胀预期回落下,茅指数出现春节后最为微弱的反弹 。全市场以“逆通胀交易”为主线 。

2 “逆通胀交易”是市场的潜在隐患

部分投资者认为高估值资产“跌出价值”后将重新迎来机遇 。但需要意识到的是,伴随疫情逐步褪去,当下其实可能是A股历史上最大一次估值分化修复的开始:历史上看每次估值分化的修正都会回落至均值下方,当下仍远高于一倍标准差 。估值并非是涨跌的理由,但是结合基本面场景就会发现“逆通胀交易”存在几个问题:第一,在前期PPI上行中,流动性环境并未收紧,核心资产基于ROE的预期收益率视角看回调幅度相应并不充分,那未来其实也谈不上进一步放松;第二,“逆通胀交易”本质上隐含的是通胀回落后的流动性放松,但是历史规律指示无非经济与通胀后面有两种演绎可能:由于需求持续复苏,逐步拉动通胀继续回升,当下的调控只是延缓了复苏向过热的进程,那高估值终被压制;如果经济回落,需求终于下行导致通胀回落,在此类经济下行场景下会出现“利率下行但是压估值”的情况,高估值资产反而面对更大的压力,最新一次就是2018年Q3 。上述场景与估值的矛盾在近期迎来了一个触发因素:4季度进场基民开始陆续解套 。

3 真正的周期还未开始

从2010年和2016-2017年两轮对大宗商品的价格调控来看,调控之后确实会出现商品和周期股价格的同步下行,但政策调控不意味着行情就此结束,关键还是在于需求本身 。而本次大宗商品价格的调控,一定程度上缓解了中下游毛利率下行的趋势,延长了复苏到过热的进程,中下游企业“不受损”是产业链持续获取增量利润的前提条件,这依赖于下游需求的稳定增加,也需要上游原材料不出现过快的涨幅,政策调控使得后一个条件得到满足,未来需求逻辑将接替供给逻辑,成为中上游周期股的重要驱动 。待商品企稳后,股票将有更强的弹性 。更长期来看,市场对周期股的产能价值也需要重新认识,存在估值修复的必要性,我们阐述了“碳中和”的实施将会从产能限制和行业集中的途径,扭转过去十年周期品实际价格被动“贬值”的处境 。

4 坚守价值,静待周期

“逆通胀交易”缺乏估值与基本面的支撑,加上交易结构上的隐患开始暴露,正在成为市场潜在不安定因素,结构性持币或许成为一种应对策略 。但当下我们认为市场仍有大量风险收益比良好的资产:银行、保险、建筑、房地产等价值风格板块;对于中上游品种:煤炭、铝、化工(纯碱、化纤、钛白粉)、钢铁我们对其未来仍然乐观,当下应该为新一轮行情布局,至少相对收益能力已经开始确立 。

风险提示:经济快速下滑,货币政策超预期宽松 。

报告正文

文章插图

1 。通胀交易暂歇,并非结束

本周(5月17日-5月21日),主要指数中除上证指数、上证50外均实现涨幅,温和反弹 。创业板指周涨幅达到2.62%,汽车、电新、家电成为了本周市场反弹的主要板块 。由于政策的调控,商品与周期股均出现明显回调 。5月12日国常会首次要求有效应对大宗商品价格过快上涨后,黑色及有色系均出现下跌,本周初的5月17-18日略有企稳,随后5月19日国常会“二次点名”大宗商品涨价,要求做好大宗商品保供稳价工作,黑色及有色系再次开启下行,以钢铁、煤炭为代表的周期板块本周跌幅较大 。

- 安信策略:短期仍无忧 在成长主线中把握扩散

- 中信证券策略聚焦:强化估值弹性 聚焦成长制造

- 海通策略:上证综指今年已经收阳 市场仍充满机会

- 国君策略:横盘震荡不会长久 将挑战4000点

- 券商中期策略陆续出炉 顺周期投资分歧凸显

- 国君策略:下一阶段大盘将挑战4000点 看好券商等五大板块投资机会

- 八大券商主题策略:白酒为增长确定性最高的黄金赛道!优质资产仍是首选标的

- 八大券商主题策略:白酒仍是最值得配置的消费赛道之一 把握风口上的优质公司

- 华西策略:大宗商品因何而涨?此轮涨价还能维持多久?

- 十大券商策略:行情分界点出现!横盘震荡有望突破 年内主线从白马到快马