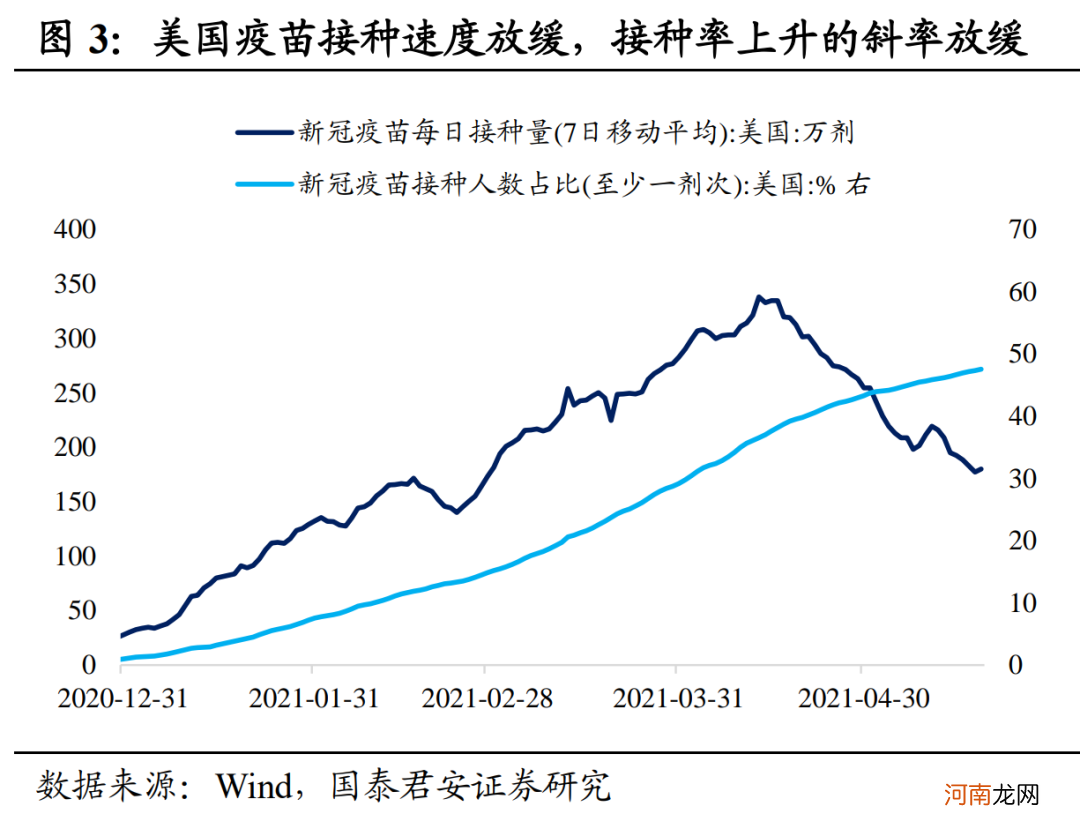

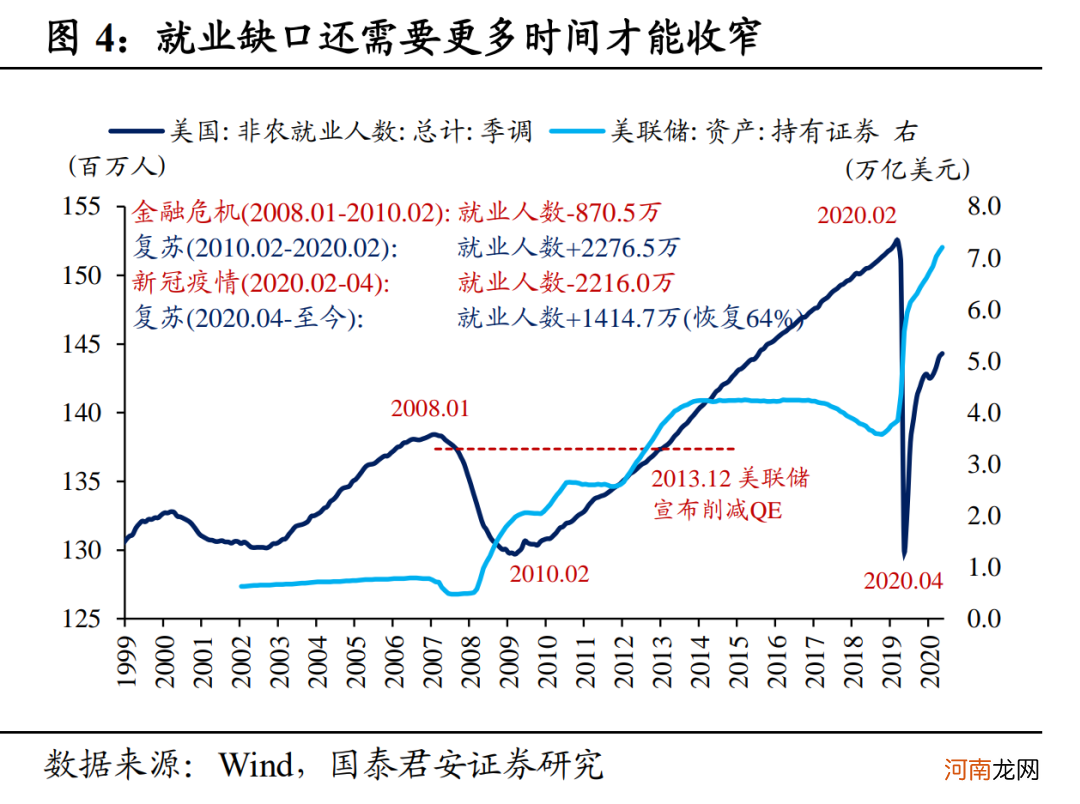

【国泰君安:股债双牛格局确立 具备确定性优势的股票还会继续提估值】比照海外 , 美债利率预期下行亦推动美股创新高 , 10年美债利率1.75%可能就是年内顶部 , 后续存在超预期下行的可能 。本轮美联储货币政策盯的不是通胀 , 而是疫苗接种率和就业 , 随着美国疫苗接种率上升斜率放缓 , 美国实现群体免疫速度慢于预期 , 而财政补贴计划导致中低收入人群就业意愿不强 , 就业改善速度慢于预期 , 紧缩的逻辑支撑被弱化 , 这些都会制约美联储过早收紧流动性 , 我们相信后续会有越来越多的机构认可这一逻辑 , 美债利率下行预期也将继续带动美股走高 。

文章插图

文章插图

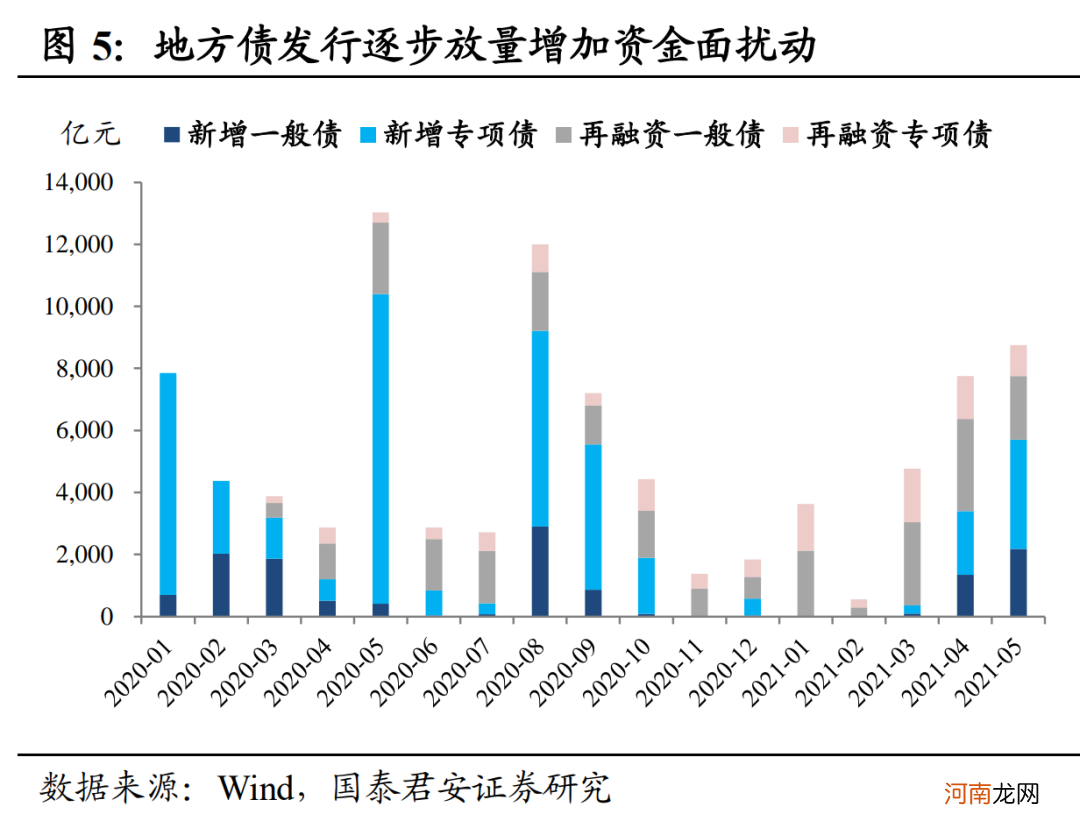

此外 , 我们认为长端利率对地方债放量担忧已基本免疫 , 供给压力不及预期反而缓释无风险利率上行压力 。一般来说地方债发行主要通过两个层面影响利率:①地方债发行后形成财政存款 , 对M2形成反向拖累 , 造成资金面边际收紧 , 压制加杠杆、滚隔夜空间 , 对短端利率影响更大;②地方债大量发行吸引银行等配置机构加大一级市场买入量 , “挤出”二级市场存量资金 , 对长短端利率都会形成影响 。

文章插图

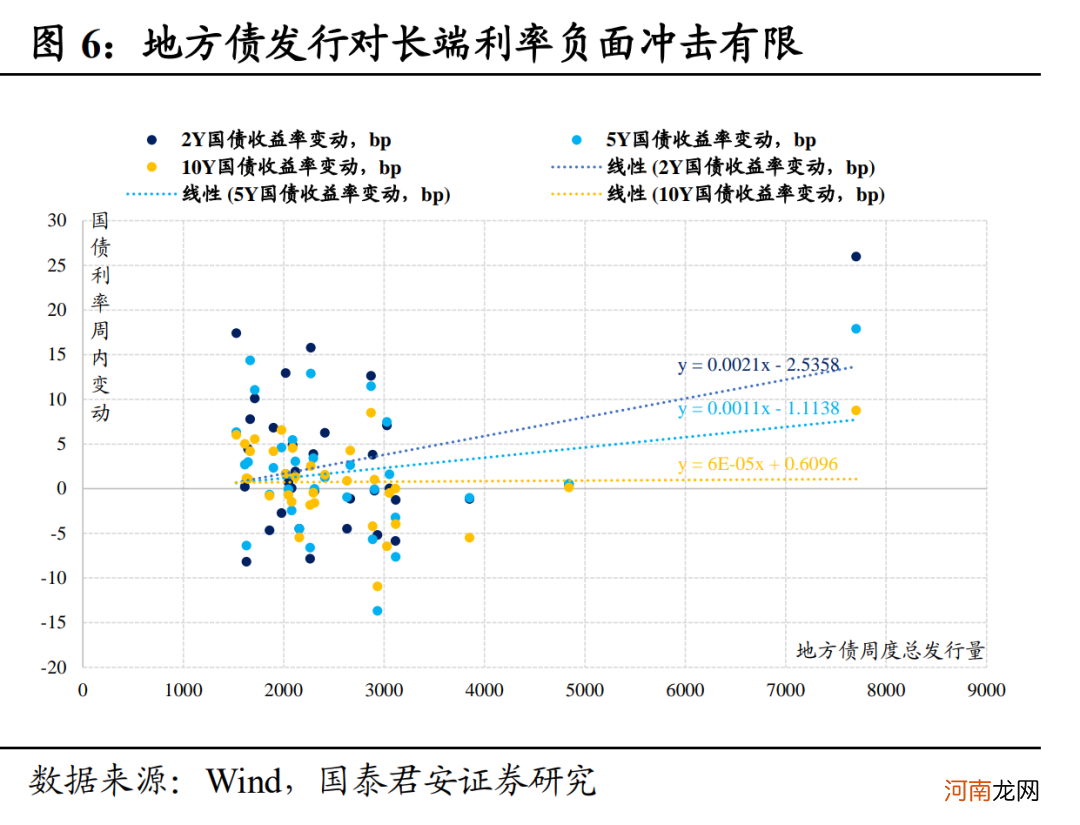

通过历史经验归纳发现:①地方债放量对长端利率影响有限;②利率上行需要伴随央行的主动收紧 。2019年至今共33周出现地方债发行总量超过1500亿元的情况 , 期间2Y/5Y/10Y国债利率平均上行2.9bp/1.84bp/0.76bp , 期限由短到长 , 地方债放量的影响边际递减;此外 , 央行明确表示“为地方债发行提供良好的流动性环境” , 客观上并不存在主动收紧流动性的条件 , 地方债放量对利率尤其是长端利率的冲击就不会很大 。

文章插图

综上所述 , 美国疫苗接种和就业恢复不及预期 , 货币收紧担忧消退 , 美债利率下行预期强化 , 国内通胀警报基本解除 , 在资金面长期稳定的预期下 , 中债利率下行仍有较大想象空间;长端利率继续下行 , 国内债市牛市预期发酵 , 对应投资者心中的无风险利率预期下行 , 买入股票的机会成本下降 , 那么具备确定性优势的股票还会继续提估值 , 因此下一个阶段可能是股债双牛的格局 。

(文章来源:覃汉投资笔记)

(责任编辑:DF142)

- 国泰君安:挑战四千点 这只是开始

- 国泰君安:更乐观者持续入场 “挑战四千点”无恙

- 国泰君安:三只乌鸦出现后 商品还能做多吗?

- 国泰君安:债市行情刚过半场 不要轻易下车

- 国泰君安:业绩首次出现下滑!房企的大浪淘沙拉开序幕

- 国泰基金林小聪:做长期持续投资 不要在熊市中离场

- “游资大本营”国泰君安南京太平南路收监管警示函

- 哪家券商“炒股”最牛?国泰君安暴增50倍 海通投资收益近50亿 这3家出现亏损

- 国泰君安:国货之光崛起的底层逻辑 选择“坡长雪厚”的细分赛道

- 国泰君安李鹏飞:押上所有声誉和战绩为钢铁而战 重视板块全年投资机会