“股圣”彼得·林奇,这位曾经创造过投资回报率高达2500%的华尔街大佬在其成名作《彼得·林奇的成功投资》中认为:任何一家公司的股票如果定价合理的话,PEG应该等于1 。

言下之意PEG指标<1意味着企业进入投资价值区域,PEG越小企业投资价值越大,反之不具备太大投资价值 。

2.2 PEG应用场景+案例

PEG适用于高成长性行业,如TMT、生物医药、网络软件开发,可以成为筛选高成长股票的有力工具 。

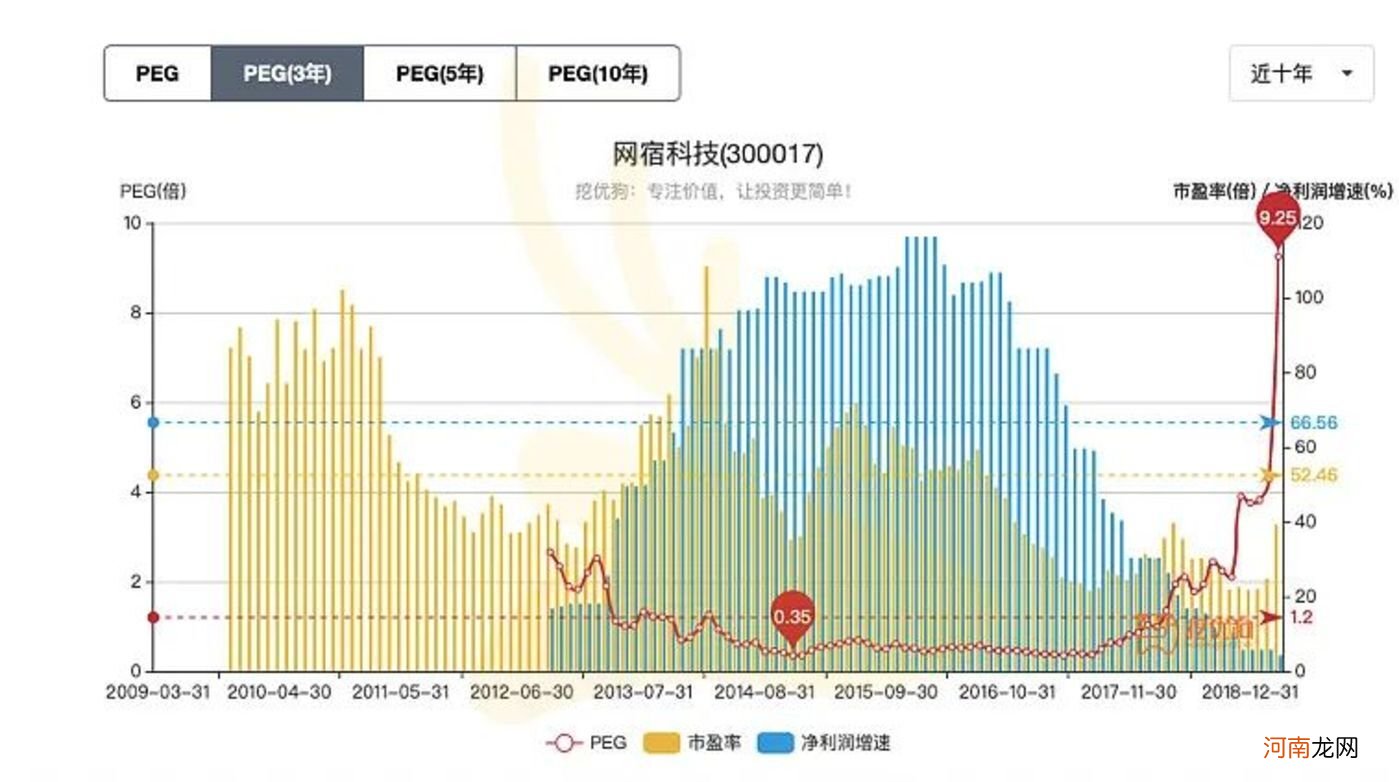

以网宿科技为例,2013~2015年由于国内互联网的高速发展,BAT巨头们暂未进入CDN/IDC领域,网宿科技作为行业市占率最高的龙头,PEG指标最低达到0.35,极具投资价值,此后三年间公司确实迅速发展,业绩高速增长,股价上涨超过10倍 。但近年来随着网络基础设施的大量建设,巨头们纷纷蚕食市场份额,公司高速增长的时期慢慢过去,PEG迅速走高,此时投资价值变得更较小 。这可能是市盈率无法告诉我们的 。

文章插图

2.3 PEG模型使用注意事项

PEG估值模型适合高速成长期的公司,它们已经找到了自己的商业模式,在营销、运营和生产等方面都能稳定的展开,并且管理层有清晰的商业化增长路线,但是模型也有自身局限的地方 。

- PEG模型是建立在PE基础上的,因此要求企业拥有盈利能力,但是与PE要求12个月的盈利数据不同的是,PEG模型需要对未来至少3年的业绩增长情况作出判断,短期12个月的盈利预测反而可能会起误导作用 。

- PEG模型属于相对估值法大类,因此不能仅看公司自身的PEG来确认它是高估还是低估,如果某公司股票的PEG为2,而其他成长性类似的同行业公司股票的PEG都在2以上,则该公司的PEG虽然已经高于1,但仍可能是合理或者低估的,需要结合行业综合判断 。

不论是PE模型还是PEG模型,都是建立在企业盈利的基础上,现实生活中的互联网企业,大部分早期都是亏损的,这种情况下对其估值可以参考市销率估值模型 。

市销率(Price to Sales Ratio)估值模型简称PS估值模型,是每股股价与每股销售额的比率,是用销售额来给一个公司算估值的模型 。

3.1 PS模型计算公式

PS=每股股价/每股销售额这个公式稍微变化,分子分母同时乘以股数,就变成:

PS=总市值/主营业务收入这样目标公司的股价和估值就很容易计算出来:

目标公司股价= 目标公司每股销售额*同比公司平均PS3.2 PS模型数值参考范围

目标公司估值=销售额*同比公司平均PS

PS为1意味着公司一年的每股营业收入与股价相等,如果PS为2,表明公司两年的营业收入才能达到股价 。PS数值越低,说明该公司目前的投资价值越大 。

值得注意的是,PS估值模型属于相对估值法大类,因此只能应用在同行业不同公司间以及同一公司不同阶段间比较,不同行业的PS数值没有任何意义 。

鹿博士简单以新能源汽车行业为例,列出特斯拉、蔚来汽车、小鹏汽车和理想汽车的PS值,从这个角度来说显然理想汽车更具有投资价值 。

文章插图

3.3 PS模型应用场景+案例

PS估值模型可以有效避免PE估值模型带来的一些问题,集中表现在以下2点:

- 对于亏损的互联网公司比较适用,这解决了美团、快手等大部分互联网公司亏损上市的估值难题;

- 销售额的造假成本难度大、成本高,数据更为可信,因此市销率估值模型的可信度更高 。

- 苹果的“环保”理念注定充满非议和不解

- 抖音和淘宝,小心后院

- 操控和科技配置提升 试雷克萨斯全新NX

- 小鹏/广汽领涨 汽车整车板块触底反弹了?

- 2022年属虎女孩寓意深远的名字大全 柔和充满古风之美

- 大众的2022:转型的深化和电动化的加速

- 理想汽车:预计三季度的车辆交付量约为2.45万辆,低于此前预期

- 月活过亿,知乎狂奔:上市后知乎的商业化和内容趋势如何?

- 全新双幅式方向盘 疑似小鹏G9最新内饰谍照

- 长测理想ONE:拆解后不理想 1.2T三缸机拉胯