这两点决定了模型适用于暂时无利润或低利润的公司,比如生物科技公司、投入期的互联网公司,他们经营产生的利润被大量研发支出侵蚀 。

比如亚马逊是科技企业中财报表现最“稳定”的——连续亏损20年,直到2016年才逐渐盈利,但华尔街给它的估值是有望超过一万亿美元 。背后的原因在于:亚马逊几乎将每一分钱都投入到规模的扩张、用户体验的改善上 。

网络零售业务带来庞大的现金流收益的同时,投入大量资金用于物流基建和新业务投入,最终净利润为负 。PE无法使用 。

而从PS估值角度看:亚马逊2017年营收为1779亿美元,2018年5月15日市值为7770亿美元,PS估值在4.36左右,比较同行业PS估值仍处在较低水平 。

3.4 PS模型使用注意事项

好处虽多,但是市销率估值模型也有一些自身无法解决的问题:

- 高额的销售收入并不一定意味着高额的营业利润,该指标无法反映公司的成本控制能力 。当遇到高收入、高成本和低利润的公司时,PS数值可能会比较低,但这并不意味着该企业具有投资价值 。

- 尽管不像利润那样容易被扭曲,但销售收入的确认方式仍可能扭曲销售预测,尤其是遇到像贾跃亭这样的财务高手,通过眼花缭乱的关联交易推高企业营收,需要更深的财务分析去拆解销售收入,才能得出真实的PS值 。

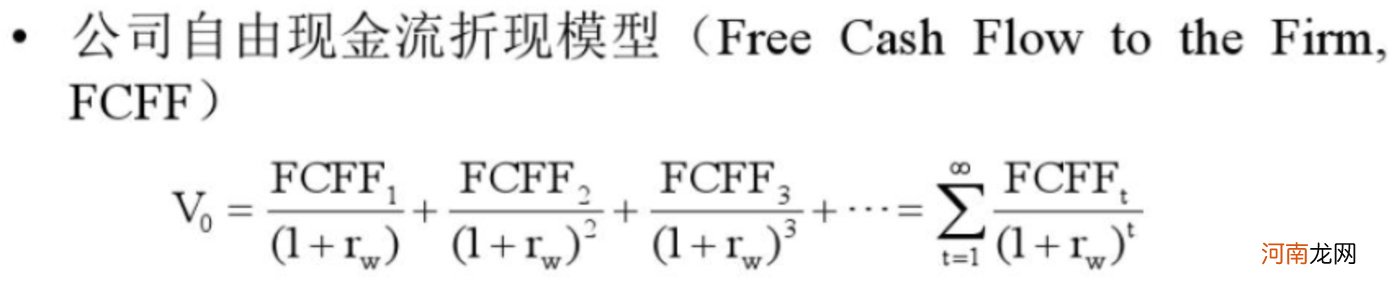

FCFF(Free Cash Flow to the Firm)模型属于前面提到的绝对估值方法的一种 。

做绝对估值需要回答两个问题:

- 企业未来能产生多少现金流?

FCFF采用的是“自由现金流(Free Cash Flow)”,也就是公司每年实际收到的现金,减去实际付出去的现金之后,可以支配的现金流 。

估算企业未来自由现金流,通常会从公司历史的财报数据出发,搭建一套公司的财务预测逻辑,然后根据公司未来发展的关键假设来推算未来公司能产生的自由现金流 。

- 这些未来的现金流在今天值多少钱?

大家都知道,5年后的100块不如今天的100块值钱,那到底5年后的100块今天值多少钱呢?

为了把未来的钱折算等值到今天的价值,金融领域会用折现率来计算 。比如说,按照银行5年定存利率2.75%算,今天存87.3块钱,五年之后可以取出来100块:那么按照2.75%的折现率,5年后的100块今天价值87.3块 。

FCFF模型折现率使用的是公司加权平均资本成本(WACC),也就是今天支撑公司运转的资金的加权平均融资成本,包括股权融资需要给股东的年回报、债权融资从银行借钱需要支付的利息等等 。

文章插图

这里面,V0就是公司当前的价值,FCFFi就是未来第i年,公司能产生的自由现金流;rw就是贴现率,取的是公司的加权平均资本成本(WACC) 。

这个公式相当复杂,里面涉及到现金流折现的专业数据,鹿博士会在接下来的线下分享会中详细讲解,手把手教大家拆解FCFF模型,如果有想要了解或者参加的,欢迎添加文末二维码报名 。

4.2 FCFF模型意义

FCFF模型不仅是巴菲特老爷子最爱的一种估值模型,也在市场上得到广泛使用,原因在于绝对估值法是一种更加科学的模型 。

前文所提到的相对估值法一般用行业水平估算个体公司的水平,但实际上每家公司都不一样,行业水平未必能代表个体真实情况;而绝对估值法通过实际财务数据对未来进行预测,更有说服力和可信度 。

比如通过公司财务报表的现金流,可以直接反映公司的成长性和营运能力;可以帮助分析者发现企业价值的核心驱动因素 。FCFF模型可对关键参数,如折现率和增长率,作敏感性分析,以便得到合理的估值区间;因为评估的是公司的内在价值,所以受市场短期变化和非经济因素影响较小 。

- 苹果的“环保”理念注定充满非议和不解

- 抖音和淘宝,小心后院

- 操控和科技配置提升 试雷克萨斯全新NX

- 小鹏/广汽领涨 汽车整车板块触底反弹了?

- 2022年属虎女孩寓意深远的名字大全 柔和充满古风之美

- 大众的2022:转型的深化和电动化的加速

- 理想汽车:预计三季度的车辆交付量约为2.45万辆,低于此前预期

- 月活过亿,知乎狂奔:上市后知乎的商业化和内容趋势如何?

- 全新双幅式方向盘 疑似小鹏G9最新内饰谍照

- 长测理想ONE:拆解后不理想 1.2T三缸机拉胯