文章插图

文章插图

文章插图

1.6、市场结构性拥挤时期应如何配置?

2019年以来 , 市场交易拥挤主要指结构性的过热 , 而非整体的疯狂 , 通常发生于成长、消费以及少部分周期的行业 , 这些行业往往有成交额较大、估值提升较快、基金持仓占比较高等特点 。回顾过去10年的A股市场 , 随着经济增速中枢的下移 , 经济环境逐步由增量过渡到存量 , 市场同涨同跌的时期在逐渐缩短 , 取而代之的是市场风格的分化以及结构性行情 。在此形势下 , 近些年市场交易拥挤的现象主要为结构性的过热 , 而非整体的疯狂 。结合市场拥挤度指标与基金持仓占比两方面观测 , 2019年以来A股结构性交易拥挤的现象大约出现过5次 , 且多发生于成长、消费以及少部分周期的行业 , 分别为2019年Q3的电子、2020年Q1的TMT与医药生物、2020年Q4至2021年Q1以食品饮料为代表的消费行业、2021年Q3的周期板块与新能源及相关上游行业 , 以及2021年Q4的新能源相关行业与食品饮料 。

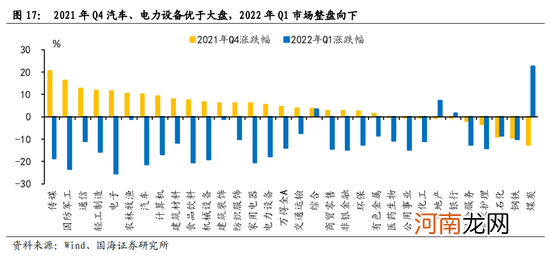

回顾2019年以来的5次市场交易拥挤时期 , 在市场情绪与基金配置比例均升至高位后 , 拥挤板块大概率将迎来阶段性调整 , 若短期行业基本面向好 , 则或以震荡消化估值 , 若短期行业基本面走弱 , 则更可能出现大幅度回调 。回顾2019年以来的5次市场交易拥挤时期 , 市场情绪与机构情绪基本重合的时期为2020年Q1、2020年Q4至2021年Q1以及2021年Q3 。具体来看 , 2020年Q1市场在经历了新冠疫情的冲击后迎来首次反弹 , 医药生物与以电子为代表的TMT板块是市场的主要交易方向 , 市场交易热度与基金配置比例同步回升 , 随后海外疫情的爆发再度触发系统性调整 , 前期拥挤板块尽数回落 。2020年Q4至2021年Q1市场在结构性交易拥挤后的调整更为明显 , 先是医药生物行业在2022年Q3市场交易拥挤度抵达峰值后受医疗器械集采政策影响持续回调 , 后是2021年年初在天量基金申购以及机构抱团驱动的“核心资产泡沫”行情见顶后 , 在经济复苏顶部已现的背景下 , 以白酒为代表的“茅指数”大幅下跌 。2021年Q3受“能耗双控”政策影响 , 由供给侧因素驱动的周期行情上演 , 煤炭、化工、钢铁等行业市场交易拥挤度均升至高位 , 基金配置比例明显提升 , 随后伴随“保供稳价”政策的推出 , 周期行业大幅回落 。但值得注意的是 , 同时期以“新半军”为代表的成长行业市场拥挤度亦处在高位 , 但由于产业景气持续向好 , 2021年Q4以光伏和新能源车为代表的新能源产业 , 以及半导体、军工等成长赛道仍在基本面支撑下震荡上行 。

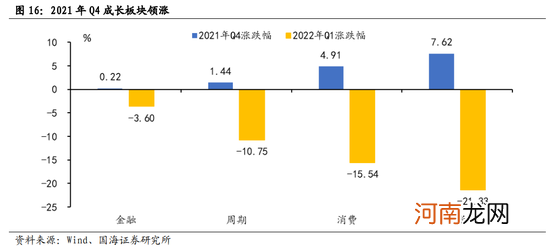

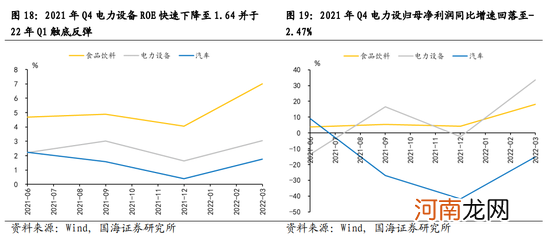

值得注意的是 , 在市场拥挤度与机构持仓占比变化方向出现背离时 , 遵循机构方向配置胜率更高 。具体来看 , 2019年Q3的电子行业以及2021年Q4的食品饮料行业为典型案例 。2019年Q3电子行业市场交易热度上升但并未过热 , 而机构持仓占比明显增加 , 此时机构对于电子行业的判断更加乐观 , 从后市来看 , 2019年Q4在全球流动性同步宽松 , 以及TWS无线耳机与“自主可控”主题的驱动下 , 电子行业超额收益延续 。2021年Q4 , 在消费品提价潮以及PPI-CPI剪刀差趋于收敛等因素的影响下 , 12月市场对于食品饮料行业的交易热度明显回升 , 但基金仍在持续减持 , 此时市场对于消费板块的情绪高于机构 。从后市来看 , 2022年一季度 , 在国内经济大幅走弱的形势下 , 以白酒为代表的食品饮料行业ROE进一步回落 , 市场表现亦相对疲弱 。

- 拼多多砍价窍门有哪些,拼多多的砍价的3大策略?

- 产品网络营销有哪些网络营销产品5大策略?

- 想创业如何找项目,想创业找项目的3个策略?

- 如何优化学习,优化学习的18个策略,让孩子成为学霸?

- 摩根士丹利华鑫基金余斌:ESG策略有效性有望持续提升

- 上半年实现正收益债券策略私募占比接近八成

- 上半年私募CTA策略以4.39%涨幅遥遥领先

- 策略模型是什么意思,策略模型的体验设计的思维结构?

- 外贸网站优化策略三:7款强大的SEO工具?

- 媒体策略怎么做,企业如何布局媒体策略?