文章插图

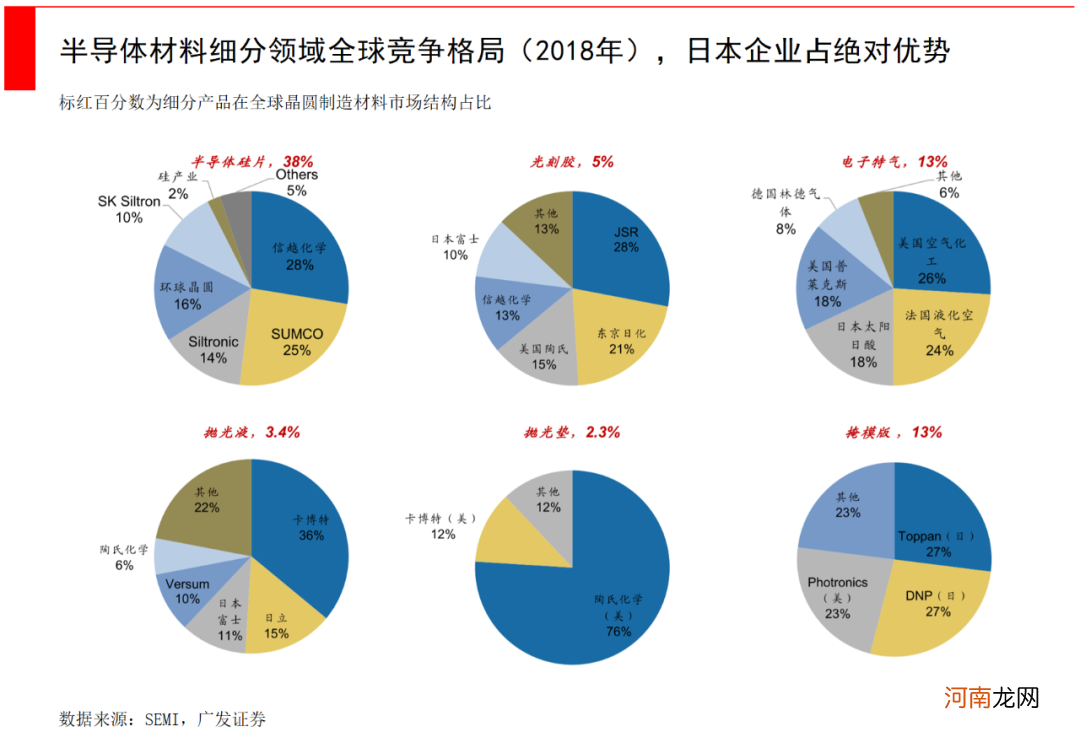

若未来中国和美国科技战升级到制造端,材料行业可能是下一个风口浪尖,美国仅需联合日本对中国进行半导体材料封锁,即可起到“四两拨千斤”的效果,所以对于那些国产化率低、增长空间大、已导入或正在导入期的品类非常值得投资布局 。

中国和美国芯片走向“脱钩化“,经纬布局逻辑:

在2018年以前,半导体并不是VC们主要关心的赛道:上游很多环节体量本身不大,并且还全球高度垄断 。

EDA就是典型例子,被三家公司垄断了全球市场,并且甲方企业也无动力使用新公司的产品,因为在EDA工具的选择中,后发企业很难弯道超车 。例如在高端芯片的一次流片中,需要千万美元,而按成本算EDA工具可能只有1%,选择新EDA产品,如果流片失败,整个投入都会打水漂,所以新公司很难获取客户 。反过来,新的EDA企业由于缺乏客户一次又一次的流片验证,也几乎毫无可能达到成熟企业的性能及可靠性水平 。

另一方面,中下游的晶圆厂或封装厂,都是重资产投资,VC也很少涉足 。

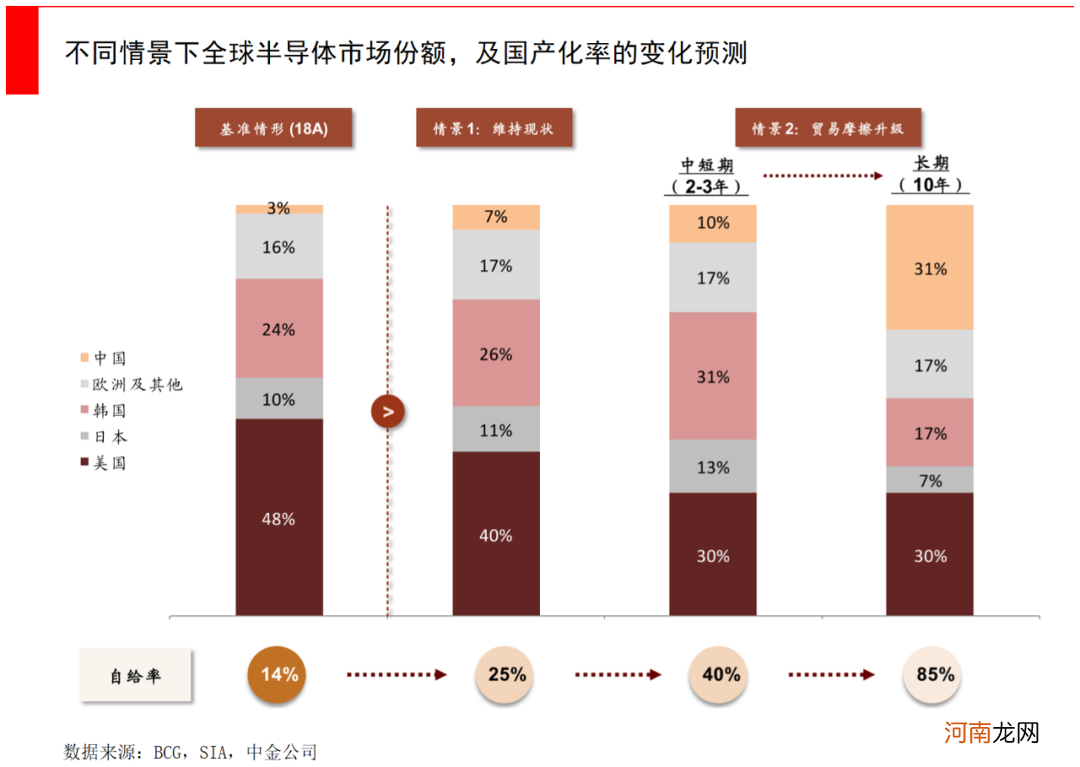

但2018年以来,美国开始逐渐“卡”中国的芯片,后来因为中国发展迅速,以各种可以预期的手段,完全封锁已经很难 。美国开始逐步加大制裁力度,不断尝试遏制中国增长及高端化,逐渐把技术封锁往上游延伸,涉及到了EDA、半导体材料、设备等各个“卡脖子”环节,这意味着中国和美国正在走向科技“脱钩”,原本半导体产业链的全球分工合作将分崩离析 。

这将带来一个影响未来几十年的结果——全球将出现两条技术链,一条是以原来美系为核心的生态链,另一条将是以中国市场为核心,强调自主可控的中系生态链 。

文章插图

这给资本的投资策略也带来翻天覆地的变化,在“国产替代”的大逻辑下,越是国产化率低的短板环节,越具备投资价值 。

这种策略的底气来源于两点,一是中国市场足够广阔,在半导体的应用市场中,全球超过三分之一的消费量都在中国大陆 。二是中国大陆正在承接第三次全球产业转移,一些环节例如封装测试和中低端芯片设计,已经具备了参与全球竞争的能力 。

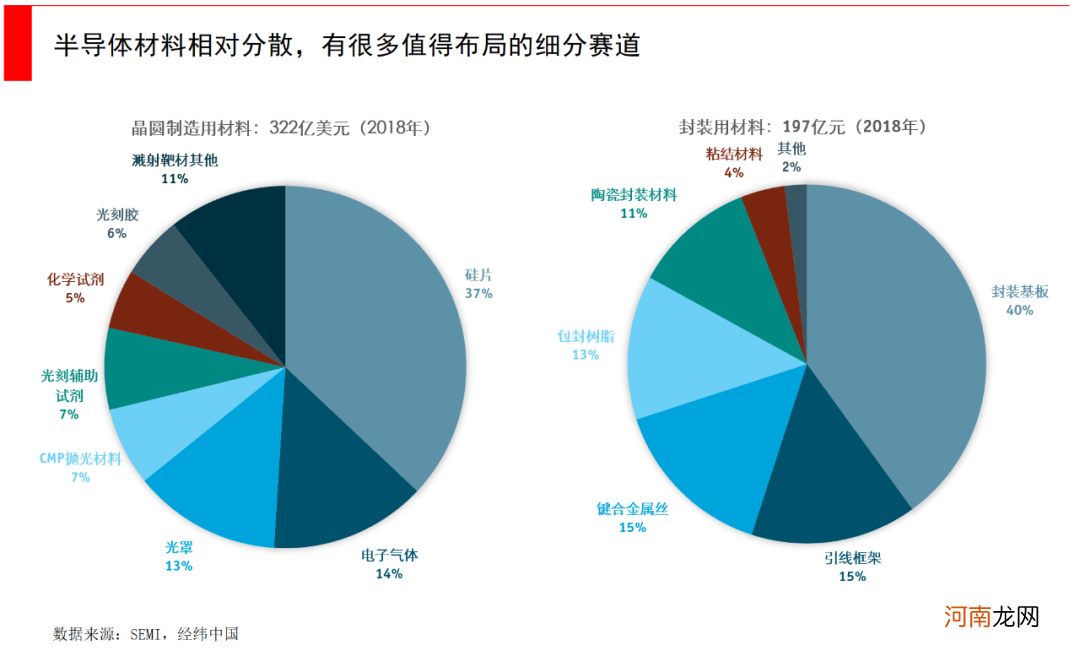

在设备和材料领域,由于细分环节众多,存在很多单产品市场规模不小,且没有重要国内供应商的领域,但这些都是整个产业发展所必须的,是很好的投资机会 。

例如在半导体材料领域,这是一个500亿美元的市场,但其中70%-80%产品都还未有中国公司涉足,几乎每个细分赛道都由海外4-5家企业供应,其中有30%-40%的品类都由日本企业供应 。

文章插图

对于一个典型的被外企垄断的领域,很多公司的毛利率高达50%~70%,中国企业大概率会以比外企低10%以上的毛利率进入 。一般来说,如果有两、三个中国公司参与竞争,一般会令毛利率下降到40%以下;如果有十家中国公司参与竞争,那就需要看到30%以下 。所以产业内的供应商数量及先发优势十分重要 。

从公司发展角度看,经纬正在积极布局有潜力成为首个国内供应商的公司 。其他重要的考虑因素包括:需求端有机会成长为大市场;现有的供应商是稀缺的,最好仅3-5家外企;主要的客户群为国内企业,且在快速占领原属于外企市场份额的公司 。

所有芯片公司的发展都需要跨过两道门槛 。一是要把芯片成功做出来,并达到基础性能及可靠性的门槛,其中面临流片费用高、创业企业少量几次流片失败就会有倒闭风险的问题,多数公司会因此而倒下 。

- make的过去式是什么单词 make的过去式是什么

- 稍息是左脚还是右脚是什么时候改的 稍息是左脚还是右脚

- 建业地产半年报:胡葆森不敢轻松

- 固安捷中国获数亿元首轮融资,创新工场领投

- 张爱玲与胡兰成的性格碰撞

- 1 新发现:天才是由奶奶带出来的?

- 音量和音高的区别

- 帮助男人提高性能力的6种方法

- veloce音乐术语

- 如何辨识动车二等座的靠窗位置